ІСЛАМСЬКОЇ СТРАХУВАННЯ - такафул

Хасанова Аліна Хадітовна 1. Лоскутова Ольга Миколаївна 2

1 Тюменська державна академія світової економіки, управління і права, студентка 4 курсу

2 Тюменська державна академія світової економіки, управління і права, старший викладач

ISLAMIC INSURANCE - TAKAFUL

Khasanova Alina Haritova 1. Loskutova Olga Nikolaevna 2

1 Tyumen state Academy of world economy, management and law, 4th year student

2 Tyumen state Academy of world economy, management and law, senior lecturer

Такафул (з араб. - надання взаємних гарантій) - це система ісламського страхування, в основі якої знаходиться механізм розподілу прибутків і збитків між учасниками і оператором на основі норм шаріату. Основне завдання ісламського страхування - захист інтересів своїх учасників від непередбачених несприятливих подій.

Такафул з точки зору чистої семантики і морфології арабскогоязика, вказує на дві або більше сторін, що надають один до другугарантіі від збитків. Оскільки одна сторона має намір відшкодувати убиткісвоему товаришеві, вона також розраховує на отримання гарантій відшкодування від інших сторін. Кожен повинен вкласти деяку суму грошей вобще фонд, але не всі з тих, хто зробив внесок в цей фонд, у свою очередьобязательно отримають назад будь-яке відшкодування, так як фактіческаявиплата будь-якого відшкодування збитків буде залежати від появи певного обумовленого виду випадку, по відношенню до якому фонд такафула надає гарантії від збитків. Проект дає можливість каждомуучастніку отримати гарантії відшкодування тільки в тому випадку, коли онімеет право відшкодування. Будь-яка компенсація повинна бути надана ізфонда такафула, а не ззовні. Ця особливість робить ісламське страхованіеілі такафул відмінними від звичайного майнового страхування. Такафулвознік, як нова концепція в 1980-х років, коли шаріатські вчені вперше в сучасній історії затвердили продукт такафула. [1]

Головною причиною появи і поширення такафула послужила потреба ісламських банків в страхуванні своїх торгових операцій. Перші такафул- компанії з'явилися в кінці 1970-х відразу ж після перших фінансових інститутів, які працювали в рамках шаріату. Перша ісламська страхова компанія з'явилася в Судані в 1979 році ( «IslamicinsurancecompanyofSudan»). На даний момент тільки в цій країні страховий сектор є повністю исламизирована. Контроль і регулірованіетакафул-компаній проводить Організація з нагляду за страховою діяльністю і входить до неї Вищий шаріатський наглядова рада. Однак в Судані поняття «такафул» і «ісламське страхування» не рівнозначні: перший передбачає особисте страхування, а друге -імущественное.

Одночасно з Суданом інтерес до ісламського страхування проявила і Саудівська Аравія. У 1979 році підприємці з ОАЕ і Саудівської Аравії оголосили про спільне установі «IslamicArabInsuranceCompany». Однак подальший розвиток сектора виявилося складним через думки ряду саудівських вчених про недозволенности страхування в Ісламі. У зв'язку з цим довгий час страхові компанії з саудівським капіталом реєструвалися за кордоном, а в Саудівській Аравії працювали через своїх агентів. Так, в 1983 році було зареєстровано три саудівські ісламські страхові компанії в Люксембурзі, Великобританії і на Багамських островах. Зараз Саудівська Аравія є лідером в сфері ісламського страхування, незважаючи на те, що залишається чимало проблем у законодавчому регулюванні та контролі за відповідністю шаріату в цій галузі.

У Малайзії - країні, яка уособлювала динамічний розвиток мусульманських фінансів, перша ісламська страхова компанія з'явилася в 1984 році. Вона називалася Takaful Malaysia. Друга компанія в цій галузі з'явилася лише через десять років, однак на сьогоднішній день на ринку Малайзії працює вже більше десяти такафул-операторів. [2]

Такафул являє собою систему, в якій страхувальники за рахунок добровільних внесків (табарру) створюють спеціальний страховий фонд (такафул-фонд), який використовується для надання взаємної фінансової захисту (таавун) при настанні певних несприятливих непередбачених подій в їх житті (рис. 1).

Мал. 1. Схема ісламського страхування

Учасники такафул підписують угоду про надання фінансової допомоги один одному. У разі настання зазначеного несприятливого події у кого-небудь з учасників із засобів фонду здійснюється виплата страхового відшкодування. Таким чином, учасники такафул перерозподіляють всі ризики і збитки між собою. У разі появи дефіциту коштів в страховому фонді учасники за рахунок власних коштів несуть солідарну відповідальність з виплати возмещенія.В свою чергу, Ісламська страхова компанія (оператор) управляє коштами від імені та в інтересах учасників на основі договору довірчого управління (мудараба) або агентського договору (Вакала). Оператор не бере участі в несенні ризиків учасників, а тільки керує такафул-фондом. [3]

Частина внесків надходить в накопичувальний фонд, від інвестування якого учасники мають можливість отримувати регулярний дохід у розмірі обумовленої в контракті частки, яка зазвичай становить 50 або 60%. Інвестування може здійснюватися оператором тільки в ті види діяльності, які не заборонені Шаріатом. Наприклад, забороняється отримувати дохід від акцій компаній, залучених у виробництво зброї, грального, ресторанного і готельного бізнесу, а також займаються виробництвом алкоголю. Як правило, інвестиції такафул-оператори здійснюють в акції, що входять в DowJonesIslamicMarketIndex.

Особливістю ісламської фінансової системи є наявність ряду певних заборон, продиктованих положеннями мусульманського права:

Риба - лихварство (в ісламі - це позичання грошей під відсоток, незалежно від величини цього відсотка) повністю заборонено за законами Шаріату і, як наслідок, в рамках такафула. Для виключення риба внесок учасників в схему розподілу ризику не розглядається як премія в термінах традиційного страхування. В рамках такафула подібний внесок розглядається як внесок або внесок в формі пожертвування з умовою компенсації. Більш того, фонд, сформований з подібних внесків або пожертв учасників, повинен управлятися і інвестуватися відповідно до законів Шаріату. Учасники або страхувальники в традиційному розумінні передають свої внески оператору або страховика у вигляді дару для їх ефективного використання з тією умовою, що при настанні страхового випадку гроші будуть повернуті.

Гарар - невизначеність або спекуляція. Для того щоб виключити гарар має бути присутня повна ясність або розкриття інформації з будь-якого такафул-договором. Повне розкриття інформації може бути застосовано до обох сторін, а також до об'єкту і умов договору (обсяг покриття і т.д.). Не дозволяється укладати такафул-договір, якщо є хоча б один невідомий елемент в об'єкті договору і / або невідомий ризик в рамках договора.Поскольку така ідеальна ситуація важкодосяжним, то такафул-договір повинен бути складений таким чином, щоб виключався обмін гарар (невизначеністю) між сторонами договору.

Мейсір - гра, яка містить ризик / парі.Участнікі (страхувальники) можуть мати страховий інтерес щодо об'єкта договору, але якщо розподіл ризику (в такафул) містить будь-який спекулятивний елемент, то такий договір заборонений в рамках такафула. [4]

1) загальний такафул (general takaful);

2) сімейний такафул (family takaful).

Загальний такафул зачіпає сферу майнового страхування, при цьому страхувальники можуть претендувати на частину прибутку страховика від сплачених коштів за вирахуванням витрат.

В рамках загального такафула прийнято виділяти наступні види страхування [5]:

- страхування житлового приміщення (home takaful), яке покриває ризики власника (houseownerstakaful) або орендаря (householderstakaful);

- автотакафул (motor takaful), що включає страхування від пошкодження або втрати автотранспортного засобу внаслідок пожежі, крадіжки або аварії, а також обов'язкове і добровільне страхування автоцивільної відповідальності за заподіяння шкоди життю і здоровьютретьіх осіб і шкоди їх майну в результаті аварії [6];

- страхування майнових інтересів від нещасного випадку (personalaccident takaful).

Сімейний такафул є особисте страхування, яке істотно відрізняється від традиційного. Прибуток від інвестування резервів по страхованіюжізні набагато нижче 100%, що, на думку більшості правознавців ісламу, цілком вписується у встановлені норми Шаріату. Таким чином, накопичувальне страхування життя в такомвіде є цілком допустимим для мусульман [7].

В рамках сімейного такафула виділяють наступні страхові продукти:

- інвестиційний такафул (накопичувальне страхування життя - investmentlinked takaful);

- такафул для отримання освіти (сhildeducation takaful);

- медичний такафул і такафул зі страхування здоров'я (medicalhealth takaful);

- медичний такафул для осіб, що виїжджають за кордон;

- такафул від нещасних випадків.

Таблиця 1 - Порівняльна характеристика традиційного та ісламського страхування

Такафул є молодим інститутом, але досить швидко набирає популярність у всьому світі. На частку такафул припадає менше 0,1% загального обсягу щорічного загальносвітової страхової премії. З огляду на те, що в сучасному світі майже кожна п'ята людина сповідує іслам, розвиток такафул ставав особливо актуальним. За останні 50 років мусульманське населення земної кулі зросло на 235% і становить в даний час 1,6 млрд. [9] Основна частина зборів премії припадає на арабські країни, серед яких лідирує Судан, близько третини річного обсягу належить Малайзії, до 9% припадає на країни Азіатсько-Тихоокеанського басейну, і незначна частка - Європі та США.

Мал. 2. Географічна структура ринку ісламського страхування, млн. Дол.

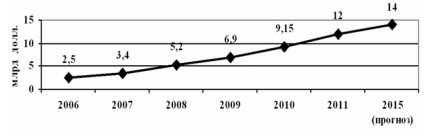

Тенденція розвитку ринку такафул і можливі перспективи представлені на рис. 3. [11]

Мал. 3. Прогноз розвитку світового такафул-ринку

За даними експертів, в Росії проживає близько 23 млн мусульман, що становить 16% загального населення Росії. Це вдвічі більше, ніж у Франції (7%), але не набагато більше, чемв Індії (12,5%) [12] Таким чином, з урахуванням зростаючої кількості мусульман в Росії, такафул поможетрасшіріть ринок страхування за рахунок тих областей, де не може проводитися коммерческоестрахованіе. Інвестори, підприємці і страховики повинні об'єднати свої зусилля подостіженію розуміння суспільством концепції такафул.

До об'єктивних факторів, що утрудняє розвиток ісламського страхування в Росії можна віднести:

- відсутність попиту на ісламські фінансовиепродукти;

- нерозвиненість правової бази;

- низький рівень страхової культури у населення;

- ісламофобія, в тому числі серед чиновників, що відповідають за нагляд у сфері фінансів;

- неетичну ділова поведінка бізнесменів і громадян, високий відсоток шахрайств пріучастіі співробітників страхових компаній.

Суб'єктивні чинники, що ускладнюють розвиток ісламського страхування:

- неготовність ісламських страхових компаній з мусульманських країн розвивати бізнес в Росії;

- відсутність практичного інтересу з боку великих страховиків в Росії до ісламської системі страхування;

- нестача кваліфікованих фахівців по ісламському страхуванню.

Розвитку такафул-ринку в Росії буде сприяти розуміння таких його сільнихсторон, як:

1) можливість використання страхування мусульманським населенням в соответствиис законами віросповідання;

2) низький ризик дефолту компанії, т. К. Такафул-оператор веде свою діяльність в якості агента і всі ризики по управлінню коштами фонду несуть його учасники;

3) надання суспільного добробуту і взаємодопомоги;

4) впровадження нових видів страхових продуктів;

5) наявність можливості контролю дій менеджерів з боку учасників такафул.

Логвинова І. Л. Такафул як метод створення страхового захисту / І. Л. Логвінова. URL:

Якщо Ви ще не зареєстровані на сайті, то Вам необхідно зареєструватися: