Світова фінансова криза і падіння ринків нерухомості більшості країн не могли не позначитися на підході росіян до інвестування в зарубіжну нерухомість. Можна констатувати, що рівень обачності та інвестиційної грамотності російських інвесторів за останні 2-3 роки багаторазово зріс. Російські інвестори все більшою мірою орієнтуються на інвестиції в нерухомість (як житлову, так і комерційну), яка приносить дохід від здачі в оренду, тобто на інвестиції в орендний бізнес, що приносить стабільний і прогнозований дохід. Станіслав Юхимович Зінгеля, президент Міжнародного агентства нерухомості Gordon Rock

Основні інвестиційні цілі

Відносно закордонної нерухомості, що купується росіянами в інвестиційних цілях, можна виділити основні мотивації. По-перше, це придбання нерухомості в розрахунку на істотне зростання її вартості в середньостроковій перспективі; по-друге, придбання нерухомості, що приносить дохід від здачі в оренду. Безумовно, має місце і комбінація цих мотивацій.

Якщо 2-3 роки тому понад 80% інвестиційних угод з нерухомістю за кордоном відбувалися росіянами в розрахунку на істотне зростання вартості, то зараз тільки в 30% інвестиційних угод росіяни розраховують на значне зростання вартості нерухомості, а в 70% переважає розрахунок на отримання доходу від здачі в оренду. За нашими оцінками, в найближчі роки подібна пропорція збережеться, то є більшість російських інвесторів будуть здійснювати покупку інвестиційної нерухомості за кордоном, в першу чергу з метою отримання доходу від здачі в оренду, а можливе зростання вартості придбаної нерухомості буде для них «приємною добавкою».

Чому орендний бізнес?

Орендний бізнес за кордоном, без сумніву, займає за популярністю перше місце у російських інвесторів, які купують бізнес за кордоном в бюджеті від 100 тис. До 10 млн євро. За нашими оцінками, в даному інвестиційному бюджеті більше 80% угод російських інвесторів пов'язані саме з придбанням нерухомості, що приносить рентний дохід, тобто з придбанням орендного бізнесу.

Причини популярності орендного бізнесу як напрями інвестування за кордоном:

Якщо ж говорити про переваги російських інвесторів, які інвестують за кордоном в бюджеті суттєво меншому або істотно більшому, ніж позначений вище бюджет (100 тис. - 10 млн євро), то частка, що припадає на орендний бізнес, дещо менше. Причини тут такі:

- росіяни, які планують проінвестувати за кордоном кілька десятків тисяч євро, як правило, орієнтуються на об'єкти малого бізнесу (невеликі бізнеси в сфері послуг, харчування і т. п.). Справа в тому, що з таким скромним бюджетом вони не дотягують до придбання цікавого об'єкта орендного бізнесу;

- росіяни, які планують проінвестувати за кордоном десятки і сотні мільйонів доларів, - це вже інший клас інвесторів. Як правило, це успішні російські компанії, які купують контрольні пакети або навіть 100% акцій в зарубіжних компаніях.

Рентна прибутковість і прибутковість інвестицій

При всій простоті бізнес-моделі ведення орендного бізнесу за кордоном є два ключових моменти, які інвестор повинен чітко розуміти. Перший полягає в тому, що важливо розрізняти два типи прибутковості:

1 рентну прибутковість, яка розраховується як відношення доходу від здачі в оренду, що генерується об'єктом нерухомості, до вартості цього об'єкта;

2 прибутковість інвестицій (або дохідність на вкладений капітал), яка розраховується як відношення доходу від здачі в оренду, що генерується об'єктом нерухомості, до проінвестувати капіталу (власних коштів). Справа в тому, що об'єкт нерухомості за кордоном, який зданий в оренду, можна придбати як повністю за власні кошти, так і з використанням кредиту закордонного банку. У разі залучення кредиту (використання так званого кредитного плеча) для придбання об'єкта, наприклад, в країнах Західної Європи досить 30-50% власних коштів.

Інвестору вкрай важливо розрізняти поняття «рентна прибутковість» і «прибутковість інвестицій», тому що використання недорогого кредитування дозволяє істотно підвищити прибутковість інвестицій. У тому випадку, якщо кредит не використовується, прибутковість інвестицій дорівнює рентної прибутковості.

Кредит в західному банку

Другий ключовий момент: придбання об'єкта орендної нерухомості оптимально здійснювати з використанням кредиту. Найпоширенішим у європейських і міжнародних інвесторів способом підвищення прибутковості на вкладені інвестиції є покупка об'єкта готельної, комерційної або дохідної нерухомості з використанням довгострокового кредиту західного банку в розмірі 50-70% від вартості покупки на термін 10-25 років за ставкою від 3,5% річних. Завдяки використанню довгострокового позикового фінансування зі ставкою кредитування, яка нижче рівня прибутковості, інвестор мультиплікує свій дохід на вкладені інвестиції.

Для прикладу розглянемо два варіанти покупки об'єкта, що має рівень рентної прибутковості 7%.

Варіант 1: придбання за власні кошти, без залучення позикового фінансування. У цьому випадку прибутковість інвестицій складе 7% річних, тобто дорівнює рівню рентної прибутковості.

Варіант 2: придбання із залученням позикового фінансування в розмірі 70% за ставкою 3,5% річних. У цьому випадку прибутковість інвестицій (за вирахуванням відсотка за кредитом) складе 15% річних, тобто буде істотно вище рентної прибутковості.

Також відносно варіанту інвестування з використанням кредитування важливо відзначити наступне:

- витрати на виплату відсотків по кредиту зменшують базу оподаткування по податку на прибуток. Таким чином, якщо порівнювати варіанти інвестування за показником чистого прибутку після оподаткування, то вигода варіанту з використанням кредитування стане ще більш показовою;

- банк-кредитор проводить перевірку об'єкта нерухомості. Перед тим як банк видасть кредит, він проведе повну і всебічну перевірку об'єкта нерухомості. Іншими словами, якщо банк схвалив кредит, то і інвестору можна бути спокійним. А ось якщо банк з якоїсь причини не схвалив кредит, то це серйозний привід задуматися.

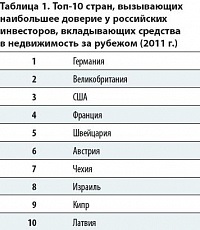

Топ-10 країн, що викликають, за нашими оцінками, найбільшу довіру у російських інвесторів, які вкладають свої кошти в нерухомість за кордоном, представлений в табл. 1. Як параметри для порівняння країн оцінювалися політичні та економічні ризики, стійкість сектора нерухомості, рівень законодавчої захищеності інтересів інвесторів, ліквідність нерухомості, також бралися до уваги наявність системи страхування девелоперських проектів, можливість отримання інвестором посвідки на проживання або спрощення візового режиму, наявність проектів з гарантованим рентних доходом, доступність іпотеки для росіян і ряд інших параметрів.

Лідерство Німеччини, Великобританії і Франції в рейтингу довіри російських інвесторів не дивно. Адже це країни з найсильнішими в Європі економіками, з високим рівнем захисту інвесторів, в тому числі і нерезидентів. Сектори нерухомості цих країн пройшли через світову фінансову кризу без істотних втрат, об'єкти житлової та комерційної нерухомості характеризуються високою ліквідністю. Завдяки доступності для росіян іпотеки з фіксованими ставками від 3%, а також досить високому і нерідко гарантованого орендному доходу інвестори з Росії цілком можуть розраховувати на отримання стабільного річного доходу в 10-15% на вкладені інвестиції.

Не можна не згадати і перспективи стабільного зростання вартості нерухомості в цих країнах (близько 2-3% щорічно), який також мультиплікується завдяки «кредитному плечу». Якщо взяти до уваги цей фактор, то дохід інвестора в 15-20% в старій Європі вже не здається фантастикою, а є наслідком грамотної стратегії інвестування.