Від помилок у звітності не застраховані навіть дуже досвідчені бухгалтери. А так як форма РСВ-1 ПФР змінилася порівняно недавно, то неточності в ній допускаються набагато частіше, ніж в інших звітних формах. Тому пропонуємо обговорити, як виправити дані, представлені за формою РСВ-1 ПФР, щоб уникнути непотрібних розглядів і штрафних санкцій.

Якщо в поданому розрахунку виявлена помилка, її потрібно виправити, причому, бажано перш, ніж її знайдуть перевіряючі. Однак уточнений розрахунок за формою РСВ-1 потрібно не у всіх випадках. З'ясуємо, коли саме потрібно подавати уточненку, коли можна виправити помилку вже при заповненні звітності за наступний період, а також обговоримо деякі інші пов'язані з даною темою питання.

В якому випадку потрібно уточненка

Відзначимо, що уточнений розрахунок слід подавати тільки в разі, коли помилка призвела до недоплати страхових внесків. Якщо ж помилка не призвела до недоплати, організація має право вирішити самостійно, подавати чи не подавати уточненку. Правда, тут є один важливий момент. Як правило, неточність в нарахуванні страхових внесків тягне за собою помилку в відомостях персоніфікованого обліку. Якщо це так, то подані відомості персоніфікованого обліку потрібно виправити. Зробити це можна, доклавши коригуючі відомості до розділу 6 розрахунку за наступний звітний період. Відомості, що коректують дані за попередні періоди, подаються разом з вихідними даними за період, в якому коректуються дані (п. 33 Порядку заповнення).

Як розрахувати пені перед подачею уточненого розрахунку

За несплату або неповну сплату страхових внесків страхувальнику загрожує штраф в розмірі 20% від несплаченої суми (ч. 1 ст. 47 Закону № 212-ФЗ). Однак якщо організація подала уточнений розрахунок до того, як помилку виявили перевіряючі, або до призначення виїзної перевірки, а також доплатила внески і належні пені, вона звільняється від відповідальності (ч. 4 ст. 17 Закону № 212-ФЗ). Таким чином, в разі коли помилка призвела до недоплати страхових внесків, перед подачею уточненого розрахунку необхідно перерахувати суму, якої бракує і пені (якщо термін сплати вже пройшов).

Нагадаємо, що пені нараховуються за кожен день прострочення, починаючи з дня, наступного за терміном сплати страхових внесків (ч. 3 ст. 25 Закону № 212-ФЗ). А так як внески необхідно сплатити не пізніше 15-го числа наступного місяця (ч. 5 ст. 15 Закону № 212-ФЗ), значить, відлік пені починається з 16-го. Процентна ставка пені приймається рівною 1/300 діяла в ці дні ставки рефінансування ЦБ РФ (ч. 6 ст. 25 Закону № 212-ФЗ).

Якщо з моменту помилки пройшло менше двох місяців

Як заповнити титульний лист і розділи 1-5 уточненого розрахунку

Заповнити уточнений розрахунок за формою РСВ-1 нескладно. На титульному листі необхідно вказати номер коригування. Якщо подається перший уточнений розрахунок, буде номер 001, другий - 002 і т.д. Зверніть увагу на заповнення поля «тип коригування». Відповідно до п. 5.1 Порядку заповнення в поле «тип коригування» страхувальникам необхідно вказувати наступні коди:

- «1», якщо уточнення стосується сплати страхових внесків на обов'язкове пенсійне страхування (в тому числі за додатковими тарифами);

- «2», якщо уточнення стосується сум нарахованих внесків на обов'язкове пенсійне страхування (в тому числі за додатковими тарифами);

- «3», якщо допущена в вихідному розрахунку помилка пов'язана з нарахуванням або сплатою внесків на обов'язкове медичне страхування або необхідно уточнити інші показники, що не торкаються відомості індивідуального персоніфікованого обліку.

Якщо помилки є і в нарахуванні, і в сплаті страхових внесків на обов'язкове пенсійне страхування, то код 1 або 2 можна вибрати на свій розсуд. Код 3 вказується, якщо помилка пов'язана тільки з нарахуванням страхових внесків до ФОМС.

Один важливий момент. На титульному аркуші фіксується кількість застрахованих осіб. В уточненому розрахунку слід показати загальну кількість працівників, на яких подавалися відомості в вихідному звіті, а не тільки число коригувальних відомостей.

Розділи 1 і 2 уточненого розрахунку заповнюються в звичайному порядку, в них слід вказати всі вірні дані. Відповідно, сума страхових внесків до сплати в уточненому розрахунку повинна бути більше, ніж у вихідному. Розділи 3 і 5 заповнюються при наявності даних. Так як уточнений розрахунок подається у разі, коли помилку виявила організація, а не прове-ряющий, заповнювати розділ 4 уточненого розрахунку не потрібно. Щодо заповнення розділу 6 уточненого розрахунку розповімо далі.

Як виправити помилку в відомостях персоніфікованого обліку

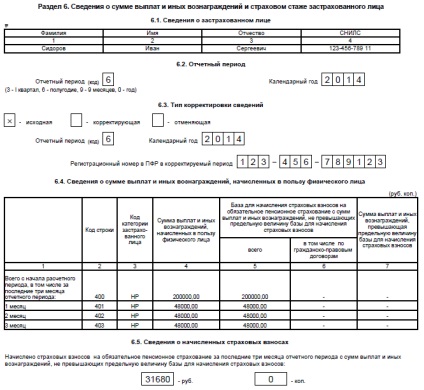

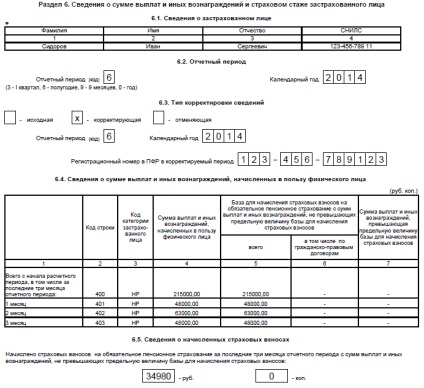

Розділ 6 в уточненому розрахунку заповнюється тільки щодо тих працівників, у відомостях про яких були допущені помилки (п. 33 Порядку заповнення). У підрозділи 6.1 і 6.2 вносяться відомості про працівника і періоді, за який подаються відомості. У підрозділі 6.3 знак «Х» необхідно поставити в поле «коригуюча». В поле «Звітний період» слід вказати код періоду, за який здається уточнений розрахунок (3 - квартал, 6 - півріччя, 9 - дев'ять місяців або 0 - календарний рік). У підрозділах 6.4 і 6.5 повинні бути правильні відомості та виплати на користь працівника і нарахованих з них страхові внески, причому всі, що були в вихідному звіті, а не тільки виправлені. Підрозділ 6.6 слід заповнювати тільки для форми з типом відомостей «вихідна» (п. 41 Порядку заповнення). Так що при подачі уточненого розрахунку з коригуючими відомостями даний підрозділ не заповнюється. Дані в підрозділ 6.7 потрібно внести в тому випадку, якщо з виплат на користь працівника, на якого подаються коригуючі відомості, нараховано страхових внесків за додатковим тарифами.

Скористаємося умовами попередніх прикладів. Додамо, що страхові внески за додатковими тарифами з виплат на користь Сидорова І.С. не нараховувались. Покажемо, як буде заповнений розділ 6 уточненого розрахунку, а також вихідного (див. Зразки нижче).

Приклад заповнення розділу 6 вихідного розрахунку за формою РСВ-1

Приклад заповнення розділу 6 уточненого розрахунку за формою РСВ-1

Якщо з моменту помилки пройшло два і більше місяців

Якщо помилку виявили після того, як минуло два місяці з дня закінчення періоду, за який подано звіт, уточнений розрахунок не потрібно. Невірні відомості уточнюються в поточному розрахунку за формою РСВ-1 за період, коли виявлена помилка. Причому даний підхід застосовується навіть в тому випадку, коли помилку виявили в торішньої звітності. При цьому також необхідно перед подачею розрахунку доплатити страхові внески та пені (ч. 4 ст. 17 Закону № 212-ФЗ).

Тепер про те, як заповнити поточний розрахунок, в якому виправляються минулі помилки. Спочатку при заповненні розділу 1 слід суму донарахованих страхових внесків на обов'язкове пенсійне та медичне страхування показати в рядку 120. Якщо донараховані внески в ПФР стосуються виплат, що перевищують граничну базу, їх також слід відобразити в рядку 121.

Зверніть увагу, що при заповненні рядка 120 розділу 1 і розділу 4 повинні виконуватися наступні співвідношення показників (п. 7.3 Порядку заповнення):

- графа 3 рядка 120 розділу 1 = графа 6 рядка «Разом донараховано» розділу 4;

- графа 4 рядка 120 розділу 1 = графа 8 рядка «Разом донараховано» розділу 4;

- графа 5 рядка 120 розділу 1 = графа 10 рядка «Разом донараховано» розділу 4.

До відома

Якщо помилки в нарахуванні страхових внесків на обов'язкове пенсійне або медичне страхування були виявлені перевіряючими, то подавати уточнений розрахунок за формою РСВ-1 не потрібно. Донараховану суму внесків слід показати в поточній звітності. Відомості про донарахування відображають в рядку 120 розділу 1, а також в розділі 4 (в графі 2 вказуються підстави 1 або 2 в залежності від того, за результатами камеральної або виїзної перевірки були знайдені помилки). Також, якщо помилки призвели до невірне заповнення розділу 6, необхідно представити коригуючі відомості.

У розділі 6 відомості виправляються в тому ж порядку, що і при наданні уточнюючого розрахунку. На працівників, при нарахуванні страхових внесків з виплат яких були допущені помилки, необхідно подати коригуючі відомості. При цьому в підрозділі 6.2 слід вказати період, за який надається розрахунок за формою РСВ-1, а в підрозділі 6.3 - період, коли була допущена помилка. Також в даному випадку потрібно заповнити підрозділ 6.6, де вказується період, за який коригуються відомості і суми донарахованих страхових внесків.

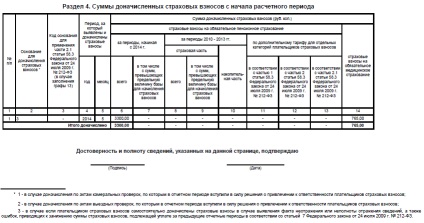

Фрагмент заповнення розділу 1

Приклад заповнення розділу 4