Комолова Олександра Юріївна

Південний федеральний університет

студент 3 курсу бакалаврату, напрямок «Економіка»

REINSURANCE AS AN INSTRUMENT OF ENSURING THE BALANCE OF THE INSURANCE PORTFOLIO: THE CONTENT, TRENDS, EFFECTS

Komolova Alexandra Yuryevna

Southern Federal University

3rd year student of undergraduate, the direction of "Economics"

Abstract

The article is devoted to the identification of the conditions of the organization of insurance activities on the macro and micro levels, which at the stage of post-crisis recovery of the Russian economy is determined by the nature of the occurring institutional changes in it, its structural features and the dynamics of the global financial architecture. This necessitates the study of the economic nature, functional content and effects of existing instruments to ensure the effectiveness of the subjects of all the market types without exception and the insurance market, and in particular those of its subjects as insurance and reinsurance companies, insurance brokers , in the conditions of the growth and complication of risks while compression of the resource base of the financial sector.

Таким чином, компаніям, що здійснюють страхову діяльність, доводиться вирішувати складно структуровані фінансові завдання, що стосуються оптимальності бізнес-процесів в частині [2]: надання страхових послуг очікувано високої якості для їх потенційних і реальних споживачів, забезпечення фінансової стійкості компанії і ринку в цілому, формування інноваційних страхових продуктів, що дозволяють освоювати нові фінансові технології [3], завойовувати ринкові ніші і нові ринки, забезпечувати зростаючий рівень прибутковості своєї діяль льности і т.д. У цій нескінченній конкурентній боротьбі щомиті пов'язане з виникаючими в силу необхідності захисту інтересів страхувальників високими ризиками, які можуть як відкрити нові можливості для кожного конкретного страхового бізнесу, так і потягнути його на дно, особливо коли ми маємо на увазі наступ страхових випадків з великими страховими виплатами [4]. Тому першочергового значення набуває проблема забезпечення ефективності страхового портфеля, яка досягається за допомогою теоретико-методологічного обґрунтування та практичної адаптації в діяльності страхової організації широкого спектру доступних для неї технологічних можливостей, особливого інструментарію, що дозволяють з урахуванням високо динамічною кон'юнктури страхового ринку зберігати статутний капітал і вартість страхового портфеля , максимізувати прибуток при мінімумі ризику.

Необхідно здійснювати постійний моніторинг системи факторів, що різний за ступенем впливу і локалізації вплив на структуру портфеля, і своєчасно здійснювати коригування його елементів: в частині зміни складу надаються страхових послуг, перегляду питомої ваги договорів страхування за принципом «ризик-прибутковість», термінів існування сформованого портфеля і його типу, вибору моделі управління збалансованістю страхового портфеля т.д. В даний час саме перестрахування як «діяльність зі страхування одним страховиком (перестрахувальником) майнових інтересів іншого страховика (перестраховика), пов'язаних з прийнятим останнім за договором страхування (основному договору) зобов'язанням по страховій виплаті» [5] є найбільш ефективним інструментом, що дозволяє вирішувати зазначені вище, важко здійснимі для окремо взятої страхової організації функціональні завдання, а саме [6, с.199]:

забезпечувати додаткову розкладку шкоди;

перерозподіляти великі ризики за рахунок розширення фінансових можливостей страхових компаній;

надавати додатковий захист в разі зміни величини ризику і потенційного збитку відповідно до термінів дії договору страхування;

захищати страховика від ризиків і їх фінансових наслідків, що виникають в результаті великих збитків і їх акумуляції, помилок в актуарних розрахунках;

Таким чином, цивілізоване перестрахування, підтримує страхові компанії і страховий ринок в цілому, розвиваючи їх, і на відміну від відомих «сірих» схем квазі-перестрахування з виведення підприємствами грошей з-під оподаткування переважно в офшори; забезпечує прозорість страхової діяльності; відкриває нові, більш широкі фінансові можливості не тільки для страхового бізнесу, а й для представників великого та середнього бізнесу, який до введення санкцій відносно Росії перестраховуються комерційні ризики за кордоном.

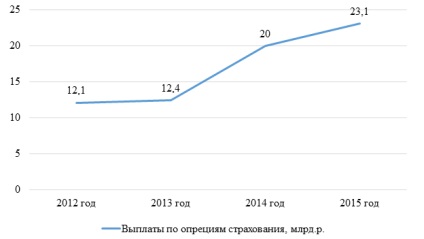

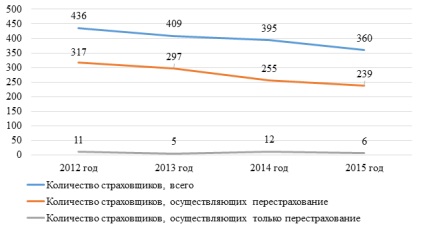

Як видно на даному графіку, за останні 4 роки кількість виплат по перестрахуванню неухильно росло. Якщо враховувати, що за ці ж роки динаміка зміни кількості страхових організацій, показана на малюнку 2, була різко негативною, то можна зробити висновок, що подібне зростання виплат по перестрахуванню може бути пов'язаний саме з тим, що багато страховиків втрачають можливість самостійно виконувати взяті на себе зобов'язання і звертаються за допомогою до перестраховиків.

нестабільність страхового ринку і ринку перестрахування, пов'язана з тим, що страховики зараз в умовах низької капіталізації доходів прагнуть лише забезпечити кількість виплат, залучити більшу кількість клієнтів, а не якість цих виплат або їх розмір;

кумуляція ризиків, що продукує зростання тиску на перестраховий ринок;

Ці та інші проблеми, що блокують розвиток ефективного перестрахування і виконання ним функції збереження балансу страхового портфеля і фінансової стійкості страхових компаній, безумовно, вимагають свого вирішення, оскільки страховий ринок потребує додаткової підтримки діючих і активізації нових драйверів розвитку і зростання (наприклад, інвестиційне страхування життя ) [13]. Ініціювання таких рішень, їх методологічне та практичне забезпечення є першочерговим завданням Мінфіну РФ, ЦБ РФ, страхових і перестрахувальних компаній, страхових брокерів, наукової спільноти та ін. З урахуванням інституційно-еволюційних особливостей і пріоритетів сталого розвитку національного страхового ринку [14,15].

Очевидно, що інституціоналізація перестрахування проявляється у взаємозалежних ефекти макро- і мікрорівня. Так, говорячи про місце і роль перестрахування в масштабах фінансової системи країни, можна відзначити наступні позитивні моменти: а) залучення драйвера страхового ринку - страхування житла, в сукупності зі зниженням навантаження на регіональні бюджети в зв'язку з перенесенням ризиків стихійних лих і т.д. ; б) стандартизація діяльності учасників системи страхових відносин, в т.ч. суб'єктів страхової справи щодо зниження системно значущих ризиків і видів страхування; в) розвитку міжнародних проектів у сфері перестрахування. Що стосується мікроефекти, то перестрахування для страхових організацій забезпечує: а) підвищення збалансованості страхового портфеля; б) зростання фінансової стійкості; в) розвиток системи партнерських відносин з НПК; г) зростання можливостей по управлінню прибутком страхової організації, в т.ч. в перестраховочном бізнесі та ін.

Таким чином, створення НВК дозволить не тільки забезпечити захист тим страховикам, що зазнали збитків внаслідок санкцій, але також і підвищити фінансову стійкість всіх страхових компаній, ємність і стабільність усього страхового ринку, підвищити відповідальність усіх учасників страхового справи і знизити кількість недобросовісних страховиків і ін. створення НПК не так «продукт західних санкцій», скільки продукт додаткового захисту російських страховиків, що виник з позитивного досвіду функціонування Агентства по ст рахованію вкладів, що забезпечує безпеку російської банківської системи протягом 13 років. Відмінністю НПК від АСВ в галузі управління є підпорядкованість Центральному Банку РФ. Можливо, що НПК варто було б також організувати по типу АСВ і користуватися її ресурсами тільки в крайніх, визначених законом випадках, оскільки великий ризик відсутності потреби в перестраховиків, крім самої НПК.

У числі заходів з розвитку інструменту перестрахувального захисту в сучасних умовах можна виділити наступні:

перенесення акцентів і зусиль в «східному» напрямку (Китай) розвитку перестрахування як альтернативного способу диверсифікації ризику, викликаного геополітичними факторами;

створення сприятливих економічних умов для ретроцесії (вторинного перестрахування, яке допомагає в розподілі ризиків і вирівнювання фінансових ресурсів і зобов'язань страховиків на ринку) за рахунок збільшення рівня довіри між страховиками і перестраховиками, транспарентності ведення страхової діяльності (через введення пільгових заходів оподаткування при дотриманні стандартів, які необхідно встановити на законодавчому рівні) та ін .;

розвиток прямих і непрямих форм інформаційно-аналітичного взаємодії страхових об'єднань з регуляторами;

Таким чином, можна зробити висновок, що в сучасному страхування неодмінною умовою формування збалансованого страхового портфеля, який в змозі забезпечити страховику довгий і процвітаюче розвиток, що характеризується стійкістю його фінансового становища, є перестрахування. Перестрахування, при оптимальному його функціонуванні, сприяє розподілу ризиків і зобов'язань між страховиками і вирівнюванню страхових сум і відшкодувань.

Якщо Ви ще не зареєстровані на сайті, то Вам необхідно зареєструватися: