У практиці господарської діяльності підприємств все частіше зустрічаються випадки покупки техніки, яка була у використанні (б / у). На те можуть бути різні причини. Іноді має сенс купити не нове обладнання, автомобілі, верстати, навантажувачі тощо що дає можливість при менших капітальних витратах отримати плановану виручку.

Зазвичай б / у техніка купується:

- для використання за прямим функціональним призначенням. Найчастіше тимчасово, так як ресурс, що залишився такої техніки все ж невеликий;

- для продажу цілком в складі однієї інвентарної одиниці або для розбирання і продаж кожної придатною запчастини окремо.

Розглянемо ці випадки докладніше.

Для тимчасового використання в своїх потребах

Після чого амортизація в процесі використання техніки як основного засобу нараховується в звичайному порядку. Через деякий час, коли витрати на можливий ремонт перевищать дохід, що отримується від експлуатації даного ОС, приймається рішення про його розбирання, так як це стало вигідніше економічно.

Далі виробляємо розбирання основних засобів. Вартість матеріальних цінностей, отриманих при розбиранні, можна визначити виходячи з пропорційного зменшення їх вартості з урахуванням нарахованої амортизації і кількості деталей.

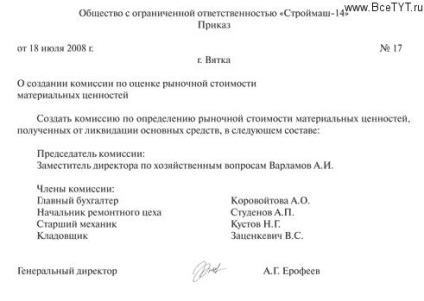

Має сенс створити на фірмі комісію по визначенню можливості використання окремих вузлів, деталей та інших комплектуючих вибуває об'єкта ОС і визначенню їх поточної ринкової вартості за даними сторонніх організацій. Наприклад, у вигляді наказу, який може бути Додатком до облікову політику або одним з її пунктів (Приклад 1).

Організація придбала був у вжитку шліфувальний верстат, сплативши за нього 118 000 рублів (включаючи ПДВ).

Бухгалтеру слід відобразити операцію наступними проводками:

Дебет 08 Кредит 60 - 118 000 руб. - оплата постачальнику техніки;

Дебет 01 Кредит 08 - 100 000 руб. - прийняли на облік основний засіб;

Дебет 19 Кредит 08 - 18 000 руб. - врахований ПДВ;

Дебет 68 Кредит 19 - 18 000 руб. - Прийнятий до відрахування ПДВ.

Керівництво прийняло рішення про списання шліфувального верстата, незважаючи на те, що це ОС не до кінця, яка амортизується. Бухгалтер робить такі проводки:

Дебет 01-2 Кредит 01-1 - 100 000 руб. - списана вартість основного засобу;

Дебет 02 Кредит 01-2 - 20 000 руб. - списано нарахований знос;

Дебет 91-2 Кредит 01-2 - 80 000 руб. - визначено результат від вибуття основного засобу.

Розібравши основний засіб, фірма відображає зроблені операції в бухгалтерському обліку підприємства:

Дебет 91-2 Кредит 60 - 15 000 руб. - витрати, пов'язані з розбиранням ОС;

Дебет 19 Кредит 60 - 2 700 руб. - сума ПДВ;

Дебет 68 Кредит 19 - 2 700 руб. - Прийнятий до відрахування ПДВ;

Ринкова ціна за даними пунктів прийому металобрухту і т.п. становить 25 000 руб. Відповідно, бухгалтер робить наступну проводку:

Дебет 10-6 Кредит 91-1 - 25 000 руб. - оприбутковано металобрухт за ринковою вартістю.

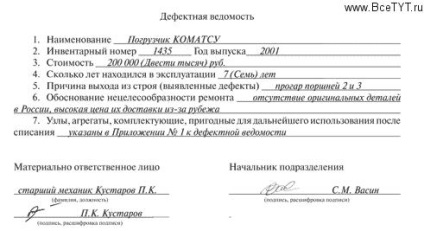

Крім того, в подібних випадках має сенс використовувати дефектну відомість, яка може бути використана як додаток до акта списання (див. Приклад 3).

Але при обліку запчастин (металобрухту) в ремонтних роботах або при реалізації до витрат можна буде списати лише суму податку на прибуток (вартість запчастин × 24%) (п. 2 ст. 254 НК РФ - при обліку в ремонтних роботах, подп. 2 п . 1 ст. 268 НК РФ - при реалізації).

У нашому прикладі 90 000 руб. × 24% + 25 000 руб. × 24% = 27 600 руб.

Даний підхід пояснюється позицією, згідно з якою до витрат приймаються витрати, реально понесені платником податку, а в даному випадку це якраз податок на прибуток. обчислений з позареалізаційні доходи.

Датою витрати в разі використання запчастини в ремонті буде дата передачі матеріалів у виробництво (п. 2 ст. 272 НК РФ). При цьому складається вимога-накладна за формою № М-11 (затв. Постановою № 71а).

У разі реалізації (продажу) запчастин витрата приймається на дату продажу (ст. 320 НКРФ) і одночасно складається накладна на відпустку матеріалів на сторону за формою № М-15 (затв. Постановою № 71а).

Також звертаємо увагу, що при використанні запчастин в оборотах, які не обкладаються ПДВ (наприклад, гарантійний ремонт), слід відновити ПДВ на залишкову вартість наступним проведенням: Дебет 68 Кредит 19.

У бухобліку ПДВ буде списано проводкою: Дебет 91 Кредит 19.

У разі використання запчастин в операціях, що обкладаються ПДВ (випадки, розглянуті вище, - продаж, звичайний ремонт техніки), податок відновлювати не потрібно.

Придбання техніки для подальшого продажу або для розбирання на запчастини

При придбанні б / у техніки для продажу відображаємо її придбання за рахунком 41 «Товари» згідно з пунктом 2 ПБУ 5/01.

Якщо з плином часу з'ясовується відсутність попиту на даний вид б / у техніки, то приймається рішення розібрати її на запчастини і продати по частинах або використовувати запчастини в ремонтних роботах, вироблених підприємством.

Ціна оприбуткування = Сума розбирання (рах. 70, рах. 69.) + Вартість б / у техніки (рах. 41) - Вартість некондиції (рах. 10-6).

Подетально вартість запчастин можна визначити пропорційно виходячи із загальної суми деталей, їх кількості та загальної вартості б / у техніки за мінусом кількості некондиційних деталей.

Організація придбала техніку, що була у вжитку. Бухгалтер зробив такі проводки:

Дебет 41 Кредит 60 - 118 000 руб. - оприбуткування техніки;

Дебет 19 Кредит 60 - 18 000 руб. - врахований ПДВ.

Організація прийняла рішення про розбиранні придбаної техніки. Бухгалтер зробив такі записи:

Дебет 10-1 Кредит 41 - 100 000 руб. - відображаємо б / у техніку як матеріали;

Дебет 20 Кредит 10-1 - 100 000 руб. - передані в розбирання ( «переробку»);

Дебет 20 Кредит 70, 69 ... - 35 000 руб. - витрати на розбирання (зарплата, нарахування на зарплату та інше).

Отримані при розбиранні запчастини бухгалтер оприбутковує на рахунок 10-5.

Ціна оприбуткування = 35 000 руб. + 100 000 руб. - 10 000 руб. = 125 000 руб.

Дебет 10-5 Кредит 20 - 125 000 руб. - оприбутковано запчастини.

Частина деталей після розбирання техніки виявилася в некондиції.

Дебет 10-6 Кредит 20 - 10 000 руб. - оприбутковано некондиційні деталі.

В даному випадку відсутня позареалізаційні доходи, так як відсутній безоплатність отримання запчастин. Проводиться розбирання невикористані основного засобу, оскільки воно було куплено не для використання його за прямим призначенням, а для розбирання на деталі, з яких ОС складається.

Також слід зазначити, що при подальшому використанні запчастин (в ремонті або продажу) у витратах податкового обліку приймається вартість оприбуткування на рахунку 10-5, тобто в сумі реально понесених витрат на покупку деталей в складі б / у техніки.

Всі листи ФНС РФ стосуються розбірки ОС після їх використання на підприємстві. В даному ж випадку відбувається покупка по суті справи деталей, які могли продати оптом (без розбирання ОС) або по частинах (розібравши ОС).

Слід зазначити, що по деталях, які не можна реалізувати (некондиция), Податковий кодекс не передбачає включення їх вартості до складу витрат, що враховуються при оподаткуванні прибутку, тобто це буде збиток, що покриваються за рахунок власних коштів підприємства.

За таких деталей слід скласти акт про брухті товарно-матеріальних цінностей (форма № ТОРГ-15). Перший примірник віддають в бухгалтерію для списання втрат ТМЦ, другий залишається в підрозділі, третій - у матеріально відповідальної особи.

Також необхідно відновити ПДВ по цим списаним матеріальних цінностей, так як вони не будуть використовуватися в операціях, що обкладаються ПДВ, отже, відрахування по ним не буде (подп. 1 п. 2 ст. 171 НК РФ).

Якщо при покупці «вхідний» ПДВ по ним був уже прийнятий до відрахування, то його необхідно відновити в тому податковому періоді, в якому списані реалізовані деталі. ПДВ можна визначити з пропорції вартості списаних і проданих матеріальних цінностей.

Дебет 68 Кредит 19 - ПДВ на залишкову вартість (сторно) і далі списати в бухобліку проводкою Дебет 91 Кредит 19.

Як і в попередньому прикладі, цей ПДВ не врахований у витратах за податковим обліком. Крім того, тут також виникає постійне податкове зобов'язання, оформлене проводкою Дебет 99 Кредит 68 / прибуток.

1. Облік лізингових операцій

Облік, податки, право / Багато підприємств, зокрема середні і малі, неохоче йдуть на великі капітальні витрати. лізинг розглядається ними як більш дешевий спосіб формування основних фондов.ЛізінгОтношенія але договорами лізингу регульо.

2. Переоцінка основних засобів. Чергові "сюрпризи" кодексу

3. Як відобразити в обліку повернення товарів

Облік, податки, право / О.Ю. Мещерякова, експерт "УНП" В ціну виконуваних робіт, послуг, що надаються організації можуть включати вартість використаних в процесі роботи матеріалів, а можуть продавати ці матеріали окремо. Залежно від цього.

Для зручності, а також для того, щоб уникнути проблем з вирахуванням ПДВ, все більше організацій набувають ПММ в безготівковому порядку. А потім заправляються по картках або за талонами. Бухгалтерський і податковий облік, а також відрахування ПДВ будуть зави.

Рейтинг: 2.9 / 5 (17 голосів)

останні статті

1: Автоматичне звірення рахунків-фактур - нові можливості "1С: Бухгалтерія 8» ред. 3.0

2: Можливості CRM в 1С «Управління торгівлею»

3: Налаштування звітів 1С

4: Як відобразити доп. витрати в 1С?

5: Взаємозалік в 1С

Останні новини

Ділок в Удмуртії на державний кошт відкрив нарколабораторію - УФСБ

МОСКВА 2 листопада - РІА Новини. Слідство запідозрило жителя Удмуртії в організації нарколабораторії на отримані від держави гроші, повідомляє в пятн.

Співробітниця томського вузу продавала героїн біля гуртожитку

ТОМСК 2 листопада - РІА Новини, Сергій Леваненко. Поліція затримала 58-річну томічку при спробі продати героїн, порушено кримінальну справу, повідом.

Жителі ще одного мексиканського міста взялися за боротьбу з наркомафією

МЕХІКО 2 листопада - РІА Новини, Дмитро Знаменський. Жителі міста Олінала в мексиканському штаті Герреро взяли в руки зброю, щоб протистояти спробам.

Бразильські студенти отримували наркотики за спеціально виритому тунелю