А.П.Горюнов - Світова фінансово-економічна криза та її російські прояви

У ряду основних причин його виникнення прийнято називати:

Всі ці фактори, без сумніву, відіграли свою роль у формуванні умов для зміни тривалого і бурхливого зростання світової економіки і фінансової сфери, різким і сильним спадом. Однак, в дійсності слід виділити в якості головного обставини, що зумовило об'єктивну неминучість кризи, макроекономічний дисбаланс світової економіки, викликаний фактичним кризою рахунку поточних операцій в США. Саме цей дисбаланс став «спусковим гачком» формування системної кризи глобальної фінансової системи в її сьогоднішньому вигляді.

Головним фактом американської економіки в останні сім-вісім років, слід вважати наступний: в ситуації, коли відповідальність за фінансування масивного і багаторічного дефіциту державного бюджету практично повністю лягає на іноземні центральні банки, фінансовому сектору стають доступні значні і дешеві додаткові ресурси. Під час відсутності зовнішнього фінансування дефіциту, витрати по ньому лягли б на плечі фінансового та реального секторів внутрішньої економіки, відволікаючи інвестиційні ресурси внаслідок ефекту витіснення.

У зв'язку з цим не можна не згадати про роль горезвісних методів оцінки ризиків. Ці методи, безсумнівно, мали важливе значення для формування пропозиції іпотечних і споживчих кредитів, занижуючи реальні ризики. Основним недоліком цих методів було використання для оцінки майбутніх ризиків ставок прибутковості існуючих деривативних контрактів хеджування ризиків дефолту корпоративних позичальників. Тобто, тут ми стикаємося з ще одним класичним прикладом замкнутої логіки: майбутні ризики незначні, тому що вони були незначні в минулому.

У цей період цілком оформився новий режим функціонування світової економіки, який може бути в узагальненому вигляді інтерпретований як взаємодія двох макроагентов. Перший - чистий експортер кінцевої продукції, він же чистий кредитор, другий - чистий імпортер, він же чистий позичальник. Типовими макроагентамі першого типу є економіки Китаю і Японії, другого - США і Великобританії.

«Експортер - кредитор» захищає свій внутрішній товарний ринок і максимізує профіцит торгового балансу за рахунок штучно заниженого курсу національної валюти, утримання якого вимагає вилучення з економіки доларових надлишків торгового профіциту за допомогою безперервного потоку валютних інтервенцій і ре-інвестування їх в іноземні активи. Тим самим, він свідомо позбавляє власну економіку частини інвестиційних ресурсів, і змушує її підтримувати високий рівень заощаджень, що забезпечує внутрішні інвестиції без необхідності вдаватися до зовнішніх запозичень. У сукупності з профіцитом державного бюджету, ця стратегія гарантує йому позитивні значення сальдо рахунку поточних операцій.

З іншого боку, «імпортер-позичальник», прагнучи забезпечити головний компонент свого економічного зростання - кінцеве споживання, виявляється цілком задоволений такими діями свого дзеркального відображення - «експортера-кредитора», оскільки вони гарантували йому можливість підтримки дефіциту держбюджету і низьких процентних ставок. Останні, разом з тим, призводять до підвищення рівня інвестицій (завдяки дешевизні кредитних ресурсів) і зниження рівня заощаджень (в зв'язку з низькими ставками по депозитах).

Цей механізм був описаний вже після початку фінансової кризи експертами Світового Банку. Схема дії цього механізму дуже проста. Основним інструментом є так зване «кредитне плече» або відношення активів банку до капіталу банку. Прагнення утримувати значення плеча постійним змушує банки реагувати на скорочення активів ще більшим їх скороченням. Протилежним чином банки реагують на зростання вартості активів.

Отже, криві попиту і пропозиції банку на ринку активів виявляються перевернутими. Банк купує активи при зростанні їх ціни і продає при її зниженні. Таким чином, якщо ціна такого активу як цінні папери, забезпечені іпотечними кредитами, істотно знижується (а саме це і сталося в результаті «проколу» іпотечної бульбашки), банки почнуть продавати свої активи. При цьому, чим більше втрачають у вартості активи, тим вище рівень пропозиції з боку банків. Це породжує ланцюгову реакцію зниження вартості активів, причому список пропонованих до продажу активів безперервно збільшується. Ця ситуація якраз і проявляється у формі падіння фондових індексів. Падіння цін стає лавиноподібним, все нові активи, а, отже, все нові економічні агенти, представлені цими активами, залучаються до падіння в результаті все більш зростаючого пропозиції активів на ринку. В результаті банки втрачають здатність продавати активи, які не оголосивши попередньо про банкрутство.

Скорочення кінцевого споживання в розвинених країнах призвело до скорочення імпорту з країн експортерів споживчої продукції, а значить - скорочення їх торгових профіцитів. Скорочення експорту кінцевої продукції викликало відповідне скорочення імпорту цими країнами сировини і матеріалів, що вдарило по експортерах сировини, які, як правило, є імпортерами товарів кінцевого споживання. Девальвація національних валют експортерами, для захисту свого торгового балансу, призводить до подальшого падіння світового попиту на імпорт і світової торгівлі в цілому.

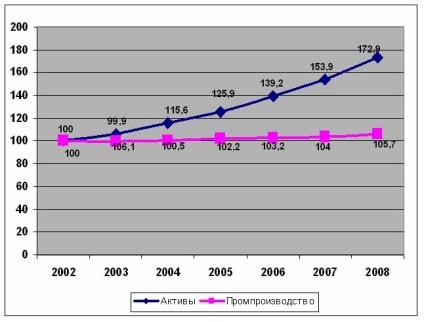

Це не означає, що Росія стала жертвою «чужих помилок». Згадувані вище «три міхура» (на фондовому, товарному і житловому ринках) виключно швидко сформувалися і в Росії. Це цілком підготувало в російській економіці грунт для внутрішньої кризи надвиробництва капіталу, спусковим гачком для якого стало падіння світового ринку капіталу і шок попиту на зовнішніх ринках.

Як зазначалося вище, ситуація могла б бути значно гірше, якби Росія втягнулася в кризу пізніше, так як могли б істотно зрости фінансові зобов'язання по приватному зовнішнім боргом. З іншого боку, шансів на більш тривале перебування поза зоною кризи у Росії було небагато, враховуючи згадане вище перетворення країну «експортера-позичальника».

Перспективи виходу з кризи для Росії залежать майже виключно від зміни ситуації на світових ринках сировини. Заходи, спрямовані на збільшення обсягу внутрішнього попиту, самі по собі важливі, але в короткому періоді не можуть дати ефект, так як генеральна модифікація економічної структури країни за короткий період неможлива. Тим більше вона неможлива в умовах кризи, коли відчувається нестача ресурсів навіть для підтримання вже функціонуючої виробничої структури.