Кожен підприємець твердо знає, що бізнес, який не розвивається, має рано чи пізно померти в конкурентній боротьбі. Для «акул» характерний свій шлях - злиття і поглинання. А ось «малюки» і «середнячки» зазвичай ростуть не так стрімко, а «тихою сапою», як кажуть в народі. Це пов'язано з величезною кількістю специфічних перешкод для ВП. Головним з них, напевно, є непропорційне зростання податкового навантаження при вимушеному переході з особливого на загальний порядок оподаткування. Про нюанси суміщення і роздільного обліку ОСНО, ЕНВД і УСН слід знати більше.

Податкові режими, які діють в Російській Федерації

Вся справа в тому, що в Росії одночасно діють один загальний режим і кілька особливих режимів, званих системами, оподаткування. За ступенем збільшення податкового навантаження їх можна розташувати в такій послідовності:

Патентна система оподаткування (ПСН), яку можуть застосовувати тільки ВП. Вона дозволена для дрібної роздрібної торгівлі та побутових послуг населенню при річному доході до 1 мільйона рублів. Можна наймати до 15 працівників.

Система оподаткування у вигляді єдиного податку на поставлений дохід (ЕНВД) застосовується для чотирнадцяти найпоширеніших у малого бізнесу видів діяльності. Підприємці, які здійснюють таку діяльність, повинні використовувати цю систему в обов'язковому порядку, юридичні особи можуть відмовитися. При цьому ІП не повинні вести повний бухоблік, а для підприємств жодних поблажок немає. Збільшується сума, яку доведеться віддати державі. Вона не залежить від фактичного доходу, а визначається муніципальними органами влади.

Спрощена система оподаткування (ССО), може розглядатися, як альтернативний податковий режим. Він не може застосовуватися разом із загальним, а тільки замість нього, на відміну від попередніх випадків. Існують обмеження по виручці і за вартістю майна підприємства. Є обмеження за видами діяльності. Сума податку залежить від доходів. ІП повинні вести спрощений бухгалтерський облік.

Загальний режим оподаткування (ОРН), не має ніяких винятків для можливості застосування, так як є «режимом за замовчуванням» при реєстрації ІП або юрособи. Відповідно, він вимагає повного ведення бухгалтерського обліку і має на увазі максимальні платежі в бюджет. Цей податковий режим часто називають загальною системою оподаткування (Осно), але слід врахувати, що таке поняття відсутнє в Податковому кодексі Російської Федерації, і його використання не зовсім коректно.

Є ще окремий режим для сільгоспвиробників, але він не може застосовуватися усіма іншими, тому залишиться «за кадром».

Якщо уважно придивитися, можна помітити, що режими оподаткування нагадують сходинки сходів, якими підприємці наполегливо деруться до успіху. Але чим вище вони піднімаються, тим складніше облік, і більше доводиться віддавати державі. А до такого розвитку подій виявляються готові далеко не всі. Щоб знизити додаткові витрати при розвитку бізнесу часто вигідніше використовувати поєднання різних режимів оподаткування.

Поєднання ЕНВД і ОРН

Як уже згадувалося, ОРН передбачається для будь-якого суб'єкта підприємницької діяльності відразу після реєстрації і тягне за собою максимальні податки. Однак, при одночасному веденні декількох видів діяльності, частина з них може підпадати під ЕНВД, в результаті чого знижується податкове навантаження. У той же час при розширенні діяльності, по якій спочатку сплачувався тільки ЕНВД, може виникнути необхідність у сплаті інших податків. В обох випадках виходить поєднання ОРН і ЕНВД.

Що можна втратити або знайти

Будь-які нововведення, чреваті деякими наслідками. Причому частина з них може виявитися не дуже приємною. При суміщенні ОРН і ЕНВД можна виділити очевидний плюс - можливість знизити податкове навантаження, і вагомий мінус - значне ускладнення обліку і звітності. Для тих, хто працював тільки на ЕНВД, мінус може перевищити плюс, тому що бухгалтерські послуги нині недешеві.

А ось якщо до ОРН додається ЕНВД для окремих видів діяльності, то профіт буде забезпечений при грамотному оформленні роздільного обліку.

Коли можливо таке поєднання податкових режимів

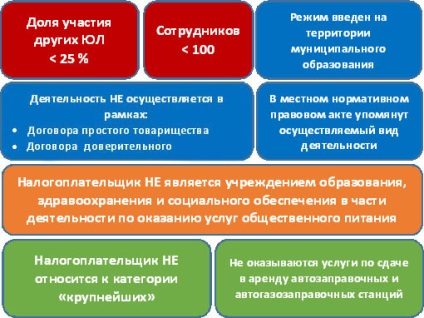

Зрозуміло, що для того, щоб поєднати ОРН з ЕНВД, необхідно повністю відповідати всім вимогам, що пред'являються законодавством, саме до платників податку на поставлений дохід. Для юридичних осіб вони виглядають наступним чином.

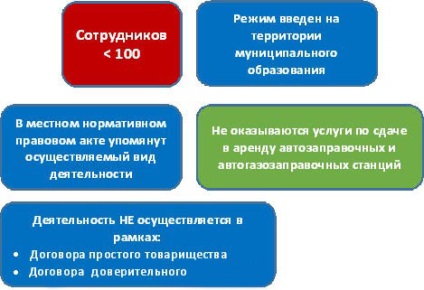

Для підприємців умови не такі жорсткі.

Як поєднати режими, і які знадобляться документи

Для деяких видів діяльності. що відносяться до ОРН, потрібно подавати повідомлення в курирують виконавчі органи перш, ніж почати ними займатися.

Для тих, хто вже працює по ОРН, все навпаки. При бажанні сплачувати ЕНВД по здійснюваному або нового виду діяльності необхідно обов'язково надати в податкову інспекцію відповідну заяву. Тільки після виконання цієї формальності, можна приступати до впровадження роздільного обліку на підприємстві, щоб розділити грошовий потік.

Як вести окремий облік при такому поєднанні

Можливість заощадити на податках може з'явитися, тільки якщо, як то кажуть, «відокремити мух від котлет». В даному випадку «мухами» будуть доходи, що оподатковуються за ОРН, з ними доведеться змиритися. А ось, щоб з'явилися «котлети», необхідні вивести з-під загального оподаткування доходи, за якими буде сплачуватися ЕНВД. Для цього і призначений облік по окремості.

Загальних для всіх рецептів такого обліку не існує. Він розробляється кожним суб'єктом господарювання самостійно і закріплюється в його обліковій політиці.

Там необхідно відобразити цілий ряд питань:

- особливості обчислення податку на прибуток;

- розрахунок податку на додану вартість;

- поділ майна за видами діяльності;

- поділ працівників за видами діяльності;

- які ресурси і витрати неможливо віднести до одного з режимів;

- пропорції їх розподілу.

Чим повніше будуть враховані всі ці моменти, тим менше ймовірність отримання в подальшому неприємних запитань від контролюючих органів з приводу сум сплачених податків.

Розрахунок податку на додану вартість (ПДВ)

Максимальну користь для себе можна отримати, якщо правильно розподілити ПДВ. Справа в тому, що цей податок спочатку закладений в ціну будь-якого товару, який купується або продається. До бюджету перераховується різниця між отриманою і оплаченої сумами податку. Отже, якщо при покупках заплатити багато, а при продажу - мало або взагалі нічого, то і в бюджет нічого перераховувати не доведеться.

При сплаті ЕНВД не потрібно платити ПДВ. Тому, якщо весь роздріб вивести з-під ОРН, а покупки товарів робити у платників ПДВ, вийде те, про що сказано вище.

Головне, не забувати, що для вирахування вхідного ПДВ обов'язково потрібна правильно оформлена рахунок-фактура.

Для товарів і послуг, які одночасно належать до обох видів діяльності, ПДВ розподіляється за допомогою складання пропорції. Вона враховує частку доходів від діяльності по ОРН, у всій виручці за квартал, тому що ПДВ сплачується поквартально.

Але якщо частка виручки по ОРН більше 95 відсотків всіх доходів, то тоді можна не морочитися і враховувати при розрахунку весь вхідний ПДВ.

Бухгалтерський облік

Фундаментом, який забезпечує стабільну і відносно безпечну роботу, є грамотний бухгалтерський облік. При роздільному обліку значення цього чинника зростає в рази.

Крім повного відображення в обліковій політиці всіх нюансів роботи підприємства, необхідно доопрацювати план рахунків. Для зручного і інформативного відображення результатів по кожному податковому режиму потрібно до всіх рахунків, важливим для бухобліку, відкрити відповідні субрахунки.

Таблиця: Необхідні для роздільного обліку субрахунка

Чи можливе суміщення ОРН і ССО?

На початку статті згадувалося, що ССО є альтернативою ОРН. А це дає однозначну відповідь на поставлене запитання. Законодавством не передбачається можливість одночасного застосування ССО і ОРН. Потрібно вибирати, про що красномовно свідчить роз'яснення Міністерства фінансів РФ.

Порядок застосування спрощеної системи оподаткування, встановлений главою 26.2 Податкового кодексу Російської Федерації, не передбачає поєднання застосування організаціями та індивідуальними підприємцями з загальним режимом оподаткування.

Заступник директора Департаменту Міністерства фінансів РФ А.С. Кизим

Багато підприємців в процесі розвитку своєї справи стикаються з необхідністю поєднання різних податкових режимів. Це дає їм можливість, не зменшувати темпів зростання через непомірну податкового навантаження. Але, перш ніж поєднувати податкові режими, необхідно ретельно їх вивчити, вибрати, то що підходить саме вашому бізнесу, і тільки після цього, робити різкі рухи в обліковій політиці підприємства.