З огляду на швидкість, з якою професіонали роблять обробку новин і посилають одлатаю, існує 99.99% вірогідність того, що будь-який, хто використовує чужі платформи, упустить угоду. Однак, реальною причиною цієї невдачі буде не те, що лімітнік не встиг заповниться, і не те, що трейдер не «купив» собі місце в черзі ближче до роздачі. Те, як бачить ситуацію творець блогу, досить типово, бо реальна швидкість руху ринку в новинах (особливо тих, які суттєво не відповідають очікуванням) не передається жодної платформою. Комп'ютери не можуть досить швидко оновлювати інформацію, щоб показати в реальному часі з усіма угодами, які відбуваються в такій ситуації. Людське око не в змозі обробити всю інформацію, теж, навіть якщо припустити, що всі трейди будуть-таки виноситися на монітор (рівень оновлення картинки на сучасних моніторах недостатній для того, щоб передавати швидкість угод на новинному ринку).

Деякі платформи можуть точно передати останню ціну, по якій торгується інструмент; платформа, яку використовує творець блогу, це бета-версія платформи Multicharts, яка спочатку була створена з метою наносити зовсім з усіма угодами на графік в порядку їх надходження. Це означає, що трейдер бачив з усіма угодами, які відбулися, але ринок міг вже торгуватися на іншій ціні. У той час, коли трейдер бачив, що ринок «проскочив» його лімітний ордер, в реальності ринок міг швидко проторгувати цю ціну і піде собі геть - швидше за все, за кілька навіть не мілісекунд, а мікросекунд.

У додаванні до вищесказаного, варто відзначити, що є окрема група трейдерів, які «торгують новинних трейдерів», і вони набагато успішніше, ніж ті, хто торгують самі новини. Передбачувана поведінка ринку навколо новин призводить до угод, які відбуваються вже після того, як новини зробили свій вплив на ринок. Більші компанії теж починають задіяти цю стратегію, що додає волатильності. Тим, хто намагається успішно увійти на новинах, я б порекомендував проаналізувати ефект високочастотчіков на ринок і спробувати виявити патерни, які ними створюються.

Wall Street Code. Документальний фільм про HFT трейдинг

З російськими субтитрами

надшвидкі комп'ютери і просунуті формули здебільшого витіснили людей-трейдерів з фінансових ринків алгоритми, які відтепер живуть самі по собі

Вони чекають, зачаївшись, поки ваші акції Apple або пенсійні гроші вийдуть на ринок

Єдині, хто розуміє в них хоч щось - це їх архітектори = розробники алгоритмів

Хайм Бодек - один з таких розробників

Після виявлення неправомірних дій він вирішив зробити особисту атаку на цю систему

Це крок проти неписаного коду секретності, прийнятого на Уолл стріт

У нього є для вас дещо.

"Це неправильно - ніколи не звинувачувати ринок, не звинувачувати інших, звинувачувати тільки себе. Ваш код - неправильний!"

На волл-стріт тебе завжди рвуть на частини, якщо тільки не ти рвеш на частини

На Уолл Стріт прийнятий кодекс мовчання. Ти не звертаєшся до SEC якщо що

Ця історія про зворотну сторону Уолл Стріт. Ласкаво просимо на темну сторону - ми проведемо вас по тихим закликом фінансової системи

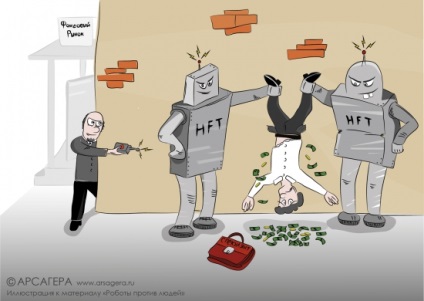

Роботи проти людей

Матеріал про те, для чого створюються HFT-системи і несуть вони реальну користь учасникам біржової торгівлі.

Алгоритмічна торгівля (HFT - high frequency trading) з використанням торгових роботів стала модною темою на фінансових ринках. Обсяги угод досягають 50-80% біржового обороту. Існує міф про те, що це підвищує біржову ліквідність. Але це не так! Ніяку ліквідність роботи не створюють.

Біржа (як організатор торгівлі) є центральною дійовою особою на фінансовому ринку (ринку капіталу). Є дві функції, що визначають її корисність для суспільства:

1. Забезпечити бізнесу можливість залучення коштів на розвиток виробництва товарів і послуг для населення.

2. Забезпечити населенню можливість стати власником бізнесу для підвищення свого добробуту.

Ліквідність прямо пропорційна кількості продавців і покупців - людей, які мають цільову мету купити або продати актив. Алгоритмісти не є ні тими, ні іншими. Вони забирають гроші у продавців і покупців! А яку користь вони приносять?

Коли ми здаємо старий автомобіль перекупникові (зі знижкою), ми купуємо послугу. Він візьме на себе клопоти з пошуку нового покупця, витратить час і сили на передпродажну підготовку. І продавець автомобіля, і перекупник знають його реальну ціну, а знижка є платою за витрачений час і зусилля. Роботи ж не є посередниками, вони не надають ніяких послуг, а використовують швидкість доступу до торгової системи для паразитування на учасників торгів.

Маркет-мейкери виставляють котирування на покупку і продаж, допомагаючи продавцям не чекати, коли з'явиться покупець (і навпаки). Вони приймають ці ризики і економлять час - в цьому полягає їхній бізнес. Вони дійсно створюють ліквідність.

На ринку дуже мало справжніх маркет-мейкерів - тих, хто розуміє реальну ціну активу і готовий купувати великі обсяги з адекватною знижкою, будучи впевненим, що знайде покупця (або навпаки). Нормальний маркет-мейкер спочатку повинен бути готовий володіти активом як інвестор, розуміючи його цінність, а торгові операції для нього - це додатковий бонус.

До нас постійно (але безрезультатно) звертаються з пропозиціями котирувати наші акції. Пропозиція звучить приблизно так: дайте нам акції і гроші, і ми будемо виконувати функції маркет-мейкера. Знайомі бізнесмени розповідали про свій досвід: зазвичай у таких «маркет-мейкерів» закінчуються або гроші, або акції, і вони приходять «за добавкою».

Виставлення двосторонніх котирувань (котирування) і виконання функцій маркет-мейкера - це різні речі.

Багато роботи і алгоритмічні системи розвивалися як технології котирування. Розвиток інтернет-торгівлі позбавило брокерські будинки монополії на цю функцію - зараз будь-яка людина може через інтернет виставляти котирування на покупку і продаж, використовуючи різні алгоритми.

Кількість посередників різко зросла, а кількість кінцевих продавців і покупців немає. Конкуренція знизила прибутковість цього бізнесу - на ті ж гроші стало претендувати більше «мисливців». Коли прибутковість посередницької діяльності знижується, виникає спокуса зловживань. Перекупники автомобілів, наприклад, можуть піти на торгівлю краденими машинами, а творці HFT-алгоритмів почали думати над тим, як забирати гроші у кінцевих продавців і покупців. З'явилася велика різноманітність алгоритмічних стратегій і роботів - фронтранери, мисливці, ілюзіоністи, Флиппер. Вони стали високотехнологічними паразитами, які вклинюються між продавцем і покупцем, створюючи їм додаткові витрати, при цьому не приносячи ніякої користі.

Це стало можливим через нерівних умов доступу до даних (серверів) біржі, коли одні учасники можуть отримувати і використовувати інформацію про заявки інших учасників. Алгоритми, потужні комп'ютери і швидкісні лінії - це технічні інструменти для забезпечення і реалізації цієї переваги.

Завдання біржі, як організатора торгівлі - забезпечити рівні умови всім учасникам для здійснення угод. Введення підвищених тарифів для власників роботів виглядає, як бажання заробити на HFT-алгоритмісти, а не поліпшити умови для продавців і покупців.

Парадокс: учасникам, які займаються регулярним інвестуванням (а не спекуляціями), роботи і алгоритмісти поки не можуть сильно нашкодити. Головними жертвами є звичайні спекулянти - чим частіше вони здійснюють операції, тим швидше вони віддають свої гроші роботам, які заробляють на кожній їх транзакції.

висновки:

1. Реальна ліквідність може збільшитися тільки за рахунок розширення кількості кінцевих продавців і покупців.

2. Завдання біржі і фінансових інститутів підвищувати фінансову грамотність населення, щоб воно ставало власником бізнесу в своїй країні (що і відбувається в розвинених країнах).

3. Алгоритмічна торгівля з використанням роботів створює уявний оборот, який не відноситься до реальної ліквідності.

4. Біржі (як організатору торгівлі) необхідно забезпечувати рівні умови доступу до інформації та рівні можливості здійснення угод для всіх учасників.

P.S. Багато творців HFT-систем, роботів і алгоритмів часто намагаються залучити інвесторів. Це може нести суттєві ризики. По-перше, будь-який (в тому числі і паразитує) алгоритм повинен постійно розвиватися, а минулі результати не гарантують майбутніх. По-друге, алгоритмами, що використовують недосконалість торгової інфраструктури і дійсно дозволяють заробляти, навряд чи хтось захоче ділитися. В результаті, ті, хто шукає інвесторів під свою HFT-систему, в кращому випадку хочуть потренуватися на чужих грошах, а в гіршому відверто зловживають довірою клієнтів.

P.P.S. Іноді на створення HFT-систем «новачків» підштовхує брокер. Змагатися з алгоритмами і технологіями брокера вони не зможуть, а поки клієнт створюють свого робота, він зробить купу угод, і заплатить за них комісію.