Правила діють відносно сукупних сум, сплачених за послуги з лікування протягом податкового періоду. При цьому відрахування може надаватися платникам податків, які витрачали кошти і на лікування членів своєї сім'ї: дружини (чоловіка), батьків, неповнолітніх дітей, згідно з переліком призначених лікарем препаратів і процедур.

- доходи, податок на які обчислюється за іншими ставками;

- доходи фізичних осіб-підприємців, які застосовують систему єдиного податку - ЕНВД;

- доходи фізичних осіб-підприємців, які застосовують спрощену систему розрахунку податків - ССО.

У деяких випадках при проведенні хірургічних маніпуляцій медичні установи не мають у своєму розпорядженні необхідними матеріалами і медикаментозними засобами. Платник податків має право придбати все необхідне для операції в організаціях, не ліцензований свою діяльність як медзаклад. Однак ці витрати будуть взяті до уваги при розрахунку податкового вирахування.

Відрахування сукупних сум, сплачених за лікування або витрачених у вигляді страхових платежів, можуть бути надані платникам податків у разі, якщо всі лікувальні процедури і маніпуляції проводилися в ліцензованих медустановах, а на всі витрати на лікування є підтверджуючі документи. Це ж правило стосується сум, сплачених за послуги індивідуальним підприємцям, які мають підтверджене документально право займатися медичною практикою.

Що стосується грошових сум, витрачених на санаторно-курортне лікування, то платники податків можуть розраховувати на відрахування частини вартості путівки до закладеного в ціну повним обсягом медичної допомоги, а також частини сум, сплачених за надані медичні послуги, які не були включені в загальну вартість путівки.

У Переліку вказані види стоматологічних послуг, в тому числі з зубопротезування, які можуть бути оплачені платниками податків за рахунок власних коштів. Відносно цих витрат може бути застосований податкове вирахування, в тому числі сум, витрачених платником податків на лікування і зубне протезування членів його сім'ї: батьків, чоловіка і неповнолітніх дітей.

Податкові відрахування не може бути надана працівникові підприємства, якщо витрати на його лікування, страхування проводилися за рахунок коштів роботодавця.

Даний вид податкового вирахування може бути наданий платнику податків в розмірі фактично зроблених в одному податковому періоді витрат і витрат, сукупна сума яких не перевищує встановлену межу 120 тисяч рублів. Це правило не поширюється на оплату дорогих медичних послуг і навчання дитини.

На практиці працюючий громадянин протягом одного податкового періоду може мати витрати:

- по оплаті освітніх послуг з навчання неповнолітньої дитини (дітей);

- по оплаті медичних послуг з лікування;

- за угодою недержавного пенсійного забезпечення;

- за договором добровільного пенсійного страхування.

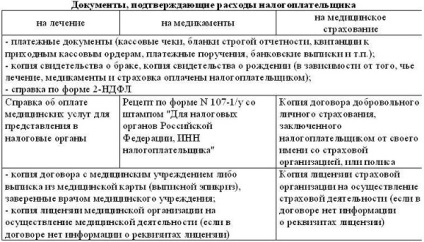

Документи, необхідні для отримання

До складу комплекту документів, що подається на отримання вирахування за видатками на лікування, платнику податків необхідно надати:

Умови повернення податкових сум

Статтею 78 НК встановлюється порядок повернення надміру сплачених податкових сум. Протягом 36-ти місяців платник податків має право подати до податкового органу заяву про повернення переплачених коштів, на підставі поданої раніше декларації.

З моменту отримання податкової інспекцій заявки на повернення грошові кошти повинні бути переведені на банківський рахунок платника податку протягом 30-ти днів. Законом не заборонено подавати заяву на повернення переплачених коштів одночасно з подачею декларації форми 3-ПДФО. При цьому термін зарахування переплачених податкових сум може бути продовжений до моменту закінчення камеральної перевірки.