У цій статті ми розглянемо дуже цікаву стратегію по опціонах стреддл (від анг. Straddle - вести подвійну політику), коли відбуваються дві угоди одночасно спрямовані в різні боки руху ринку, а також стратегію Стренгл.

стратегія стреддл

Перш ніж почати обговорювати, давайте з вами згадаємо профілі базових елементів - цеглинок, з яких ми будемо будувати наш майбутній дохід. Це найпростіші операції, які, як ви знаєте, називаються опціони

- Пут (PUT) - право на продаж активу за ціною страйку

- К (CALL) - право на покупку активу за ціною страйку

- Точка експірації - це дата, коли опціон виповнюється або зникає, в залежності від того, в «грошах» він чи «поза грошей».

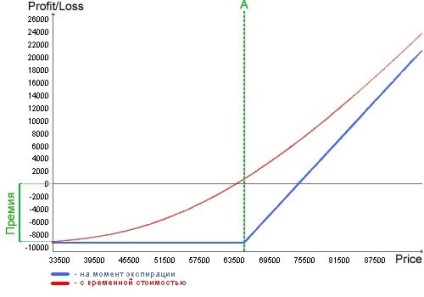

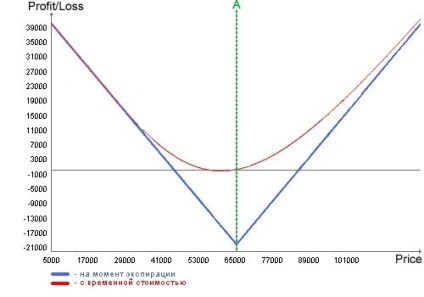

Купівля опціону К

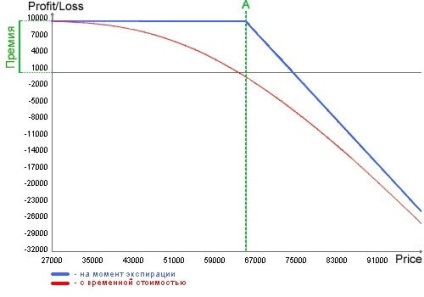

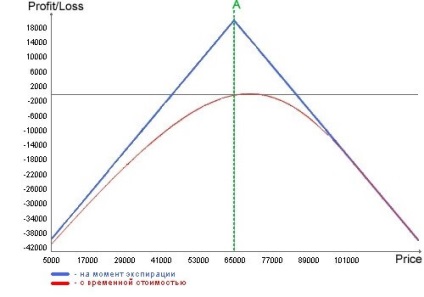

Продаж опціону К

(Перший на скрині зображений лонг, другий - шорт.)

Ми маємо таку ситуацію.

Трейдер платить якусь премію, наприклад, 10 000, за право купити актив за заздалегідь визначеною ціною (візьмемо за приклад ф'ючерс на якийсь умовний актив Х) дорівнює: 64 000 пунктів. Якщо ціна в цей момент знаходиться на лінії «А», то ми сплатили всю премію і на даний момент маємо позицію, наближену до нуля. Червона лінія це вартість опціону в момент відкриття позиції, а синя - у момент експірації. Як ви бачите, з часом ці дві змінні об'єднуються. Важливо звернути увагу, що червоний маркер має внутрішню вартість (яка залежить від ринкової ціни) і тимчасову.

Припустимо, ми купили опціон в точці: 64 000 і якщо він виріс до 65 000, то різниця ціни і буде внутрішня вартість опціону.

- Якщо ми купили контракт по: 64 000, і ціна впала до 62 000, відповідно, отримали збиток, оскільки у нас нульова внутрішня вартість.

Цей параметр визначається співвідношенням страйку. по якому купували чи продавали опціон (в нашому випадку ми купували) і ціни. А тимчасова вартість дозволяє нам сплатити премію, і, по суті, трейдер платить саме за період володіння можливістю скористатися опціоном.

Для простоти ми будемо розглядати профіль опціонних позицій на момент експірації. Це сильно спрощує вивчення, але для того, щоб правильно сприйняти основні моменти, ми будемо дивитися саме на синю лінію.

Отже, коли ми купили опціон «К», то заплатили певну суму, рівну премії. Якщо ціна йде в нашу сторону, то поступово в момент експірації прибуток від різниці цін компенсує ту суму, яку ми сплатили, і в деякій нульовій точці ми починаємо заробляти синхронно, як ніби відкрили довгу позицію по базового активу.

Починається лінійна залежність.

Але перевага опціону «кол» полягає в тому, що якщо ціна рухається проти нас, то ми не можемо втратити більше, ніж коштувала премія опціону. Якщо звернути увагу на лінію можливих збитків, то вона у нас горизонтальна. Маємо певний обмежений ризик і, в перспективі, необмежену прибуток, яка лінійно зростає, якщо ціна активу підвищується. Якби ми продали опціон «кол», все відбувається навпаки. Ми отримуємо премію, як продавці цього активу. Наш контрагент купує у нас це право і платить за це певну суму грошей, яка і стане бути нашим основним доходом. За умови, що ціна згодом не виросте вище нашого страйку, то ми отримаємо повну прибуток. Якщо вона виросте до певного рівня, то премія наша зменшується і з'являється якась нульова точка, за якою ми почнемо отримувати збиток. Після цієї точки складеться лінійна ситуація, як ніби-то ми продали актив, і ціна весь час йде проти нас. Та ж сама ситуація стосується опціону «пут».

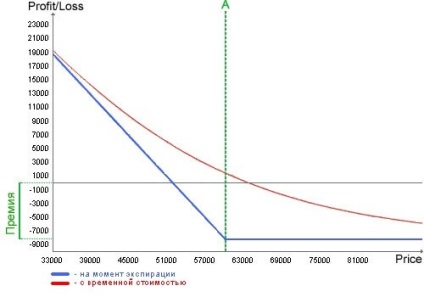

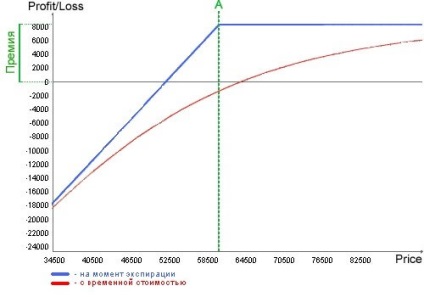

Перший зображений лонг, другий - шорт.

Купівля опціону Пут

Продаж опціону Пут

Якщо ми купуємо цей тип контракту в лонг, то при зростанні ціни вийдуть фіксовані збитки у вигляді премії, а при падінні вийде лінійна прибуток. Відповідно при продажу опціону «пут», отримавши премію, ми її утримуємо, але коли ціна падає, наш збиток залишається нічим не обмежений.

Разом ми згадали чотири базових елемента, які і дозволять нам конструювати нашу позицію.

Купівля опціонів по системі стреддл

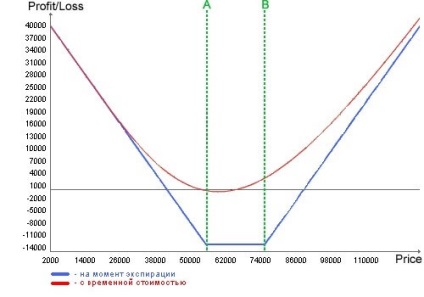

Купівля «стреддл» - це не що інше, як покупка контракту кол і пут. при однаковій ціні страйку і однаковою датою закінчення терміну.

Давайте розберемо такий підхід на нашому активі Х.

Відбувається покупка одночасно двох опціонів з цінами страйку 65 000 і датою експірації умовно 01.03.2050. Розглядаючи профіль графічно, ми спостерігаємо, що в точці 65 000 ми маємо максимальний збиток. Він стане поступово скорочуватися, якщо ціна йде або вгору, або вниз. Рано чи пізно вона досягне рівня безубитка, який дорівнює відразу двома значеннями: 48 000 і 85 000. В разі зростання заробіток буде такою ж, як якщо б ми просто купили цей актив, а в разі падіння, як якщо б продали.

Така стратегія передбачає, що ринок консолідується в якомусь діапазоні і, швидше за все, відбудеться прорив поточних коридорних рівнів, внаслідок чого сформується постріл ціни або вгору, або вниз.

Допомогти в пізнанні таких ситуацій можуть типові фігури японських свічок, такі як «трикутник», «прапор» або «алмаз». Якщо одна з таких фігур має місце бути, то підприємливий трейдер обов'язково скористається саме комбінацією «стреддл», щоб заробити або на зростанні, або на падінні.

Однак ціна такого універсального підходу полягає в збитках, які дорівнюють подвійній сплаченої премії.

При формуванні звичайної позицій ми платимо 1 премію за 1 опціон. Тут же у нас два придбаних контракту. На що ще варто звернути увагу, так це на досить широкий діапазон цін. Ми почнемо заробляти при падінні активу нижче 48 000, або зростанні вище 85 000. Якщо провести елементарну процедуру вирахування, вийде канал 37 000. Позиція знаходиться рівно в центрі цього каналу, отже, ціна повинна подолати 18 500 в одну, або іншу сторону.

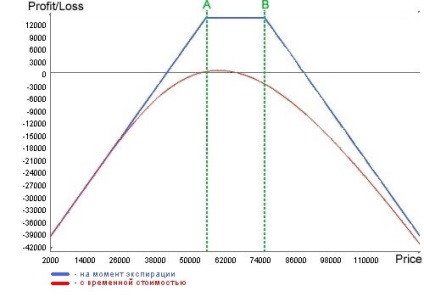

Продаж опціонів по системі стреддл

Також може скластися ситуація, коли ви будете впевнені, що ціна ні в якому разі цей канал не покине і тоді можна буде не купити, а продати стреддл.

У такій ситуації графік зміни прибутковості дзеркально відіб'ється. Отримавши подвійну премію, ми залишимося в позиції максимальної прибутковості дорівнює ціні активу в 65 000. Як тільки ціна буде рухатися в якусь сторону, це буде для нас збитком. Підведемо підсумки.

- Якщо ви вважаєте, що ціна проб'є якийсь коридор, то вам потрібно купувати «стреддл».

- Якщо ситуація зворотна, і ціна буде знаходитися в широкому коридорі, то потрібно продавати «стреддл».

стратегія Стренгл

Існує цікава різновид стратегії стреддл, яка називається Стренгл (англ. Strangle - душити, давити). Відрізняється вона всього лише тим, що покупка контрактів «пут» і «лонг» відбувається за різними цінами. І при цьому ціна «кола» (B на графіку), повинна бути вищою за ціну «пута» (А на графіку).

Ця конструкція точно так само дозволяє заробляти, якщо ціна вийде за межі діапазону, але концепція трохи відрізняється. На дні графіка формується плоска планка - це зона наших збитків. Продаж стренгл має сенс, коли ви вважаєте, що ціна буде знаходитися в коридорі, але точна його ширина не відома. Таку комбінацію теж можна продати.

Початківцям трейдерам варто починати саме з покупки, а не продажу комбінацій.

Необмежений збиток, який може їх підстерігати в випадку з продажами, може відбити будь-яке бажання в майбутньому мати справу з опціонами в принципі.

Довгі позиції набагато більш помірні в руських (фактично обмежені) і набагато приємніше для торгівлі.

Висновок про Стреддл і Стренгл

Кожна з представлених комбінацій має як позитивні, так і негативні риси.

- Наприклад, лонг «стренгл» опціонами «поза грошей» в кінцевому підсумку виявиться дешевшою в реалізації, ніж лонг «стреддл».

Фактично трейдер може купити в портфель кілька «стренгл» за ціною одного "стреддл». Однак перша з цих двох стратегій відрізняється більш помірної прибутком, оскільки при довготривалому коливанні ціни базового інструменту в боковику, збільшується тиск тимчасового розпаду, що банально призводить до знецінення позиції. Крім того, важливо відзначити, що продавець позиції «стренгл» може отримувати дохід при більш широкому розмаху коливань ціни, що не можна сказати про шорти «стреддл».

Добре видно, що існують приховані камені на шляху кожної з комбінацій. Скрізь є свої позитивні і негативні риси. Слід грамотно розробити практичний план торгівлі, зрозуміти співвідношення ризику і прибутковості. Крім того, потрібно розуміти поведінку котирувань активу, що знаходиться в базі опціонів. Вибір стоїть за вами, шановні трейдери. Варта гра свічок, покаже сума грошей на рахунку до звітного періоду.

(10 оцінок, середнє: 4,50). Оцініть, будь ласка, ми дуже старалися!