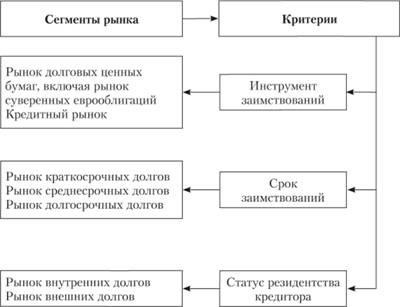

На рис. 13.3 представлена структура боргового ринку по ряду критеріїв.

Мал. 13,3.Структура світового ринку суверенних боргів

Разом з тим, на світовому ринку суверенних боргів звертаються різні боргові інструменти з різними термінами обігу (рис. 13.4). Це обумовлює його поділ на ринок боргових цінних паперів і кредитний ринок, а також ринок короткострокових боргів і ринок середньо- і довгострокових боргових зобов'язань.

На ринку боргових цінних паперів звертаються такі види суверенних цінних паперів:

- короткострокові, середньострокові і довгострокові державні боргові пінні папери (термін обігу до 1 року, 5 років і 30 років);

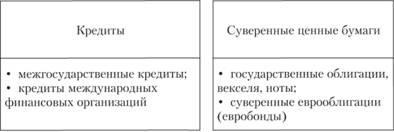

Мал. 13.4.Інструменти світового ринку суверенних боргів

На міжнародному кредитному ринку надаються такі види кредитів в грошовій формі:

- кредити міжнародних фінансових організацій - багатосторонніх кредиторів, до складу яких входить більшість країн світу (МВФ, МБРР, млр, ЄБРР);

- міждержавні кредити, що надаються офіційними двосторонніми кредиторами - країнами, більшість з яких об'єднано в Паризький клуб кредиторів.

Держави здійснюють запозичення на світовому ринку суверенних боргів, застосовуючи два види інструментів (дві форми боргу): кредит (несекьюрітізірованная форма) і позику шляхом емісії боргових цінних паперів (сек'юритизованих форма).

Особливістю несекьюрітізірованной форми є те, що протягом усього терміну кредиту в якості кредитора виступає одна й та сама особа або держава-кредитор. Основними перевагами є відносна безпека позичальника, його захищеність від концентрації прав вимоги в руках небажаних осіб. Разом з тим, ці переваги породжують недолік, який полягає в обмеженні можливості реструктуризації такої форми заборгованості. Сек'юритизованих форма має також свої переваги: значно більший обсяг інвестиційного попиту; можливість гнучко регулювати обсяг і вартість запозичень і ін. В даний час в світі частка несекьюрітізірованной форми запозичень в сукупному обсязі суверенних боргів скорочується. Кредити в найбільшою мірою характерні для менш розвинутих країн світу і їх фінансових ринків.

Вступники до бюджету кошти від державних запозичень відображаються як джерела фінансування дефіциту державного бюджету. Витрати на обслуговування боргових зобов'язань враховуються в бюджеті як витрати на обслуговування державного боргу.

Критеріями класифікації внутрішніх цінних паперів є такі: наявність або відсутність обмеження на вільний обіг цінних паперів на ринку (неринкові і ринкові); вид цінних паперів; термін їх обігу; інші важливі характеристики, пов'язані з оподаткуванням, умовами погашення, формою доходу та ін.

Для зовнішніх цінних паперів важливі два основних критерії: 1) перелік потенційних інвесторів, валюта номінування (іноземні цінні папери та європаперами); 2) термін обігу (казначейські векселі, ноти, облігації).

Суттєвою особливістю суверенних цінних паперів є поєднання в них усіх необхідних властивостей, властивих, з одного боку, фондових інструментів, тобто цінних паперів, а з іншого - кредитно-фінансовим активом, використовуваному державою для макроекономічного регулювання грошово-кредитної системи країни.

Суверенні позики через механізм випуску цінних паперів є джерелом беземісійній фінансування бюджету, тобто не супроводжуються грошовою емісією, що є дуже важливим в умовах ринку, що розвивається і нестабільної економіки. Кредити згодом можуть бути сек'юритизировано, тобто кредитні договори або угоди можуть бути замінені на цінні папери реципієнта, що в сучасних умовах розвитку міжнародного кредитного ринку можна розцінювати як форму реструктуризації боргу.

Класифікація державних цінних паперів досить різноманітна і складна. Фінансова практика в розвинених країнах виробила безліч видів паперів, які поділяються на групи за такими критеріями:

• емітент (центральний уряд, муніципалітети, державні підприємства, урядові фінансові корпорації та ін.);

• терміновість - короткострокові казначейські векселі, середньострокові ноти, довгострокові облігації і ін .;

• характер передачі прав - представницькою і іменні;

• спосіб випуску - документарна (готівкова форма) і бездокументарні (паперу в безготівковій формі, їх випуск оформляється глобальним сертифікатом, а самі папери існують у вигляді записів на рахунках);

• форма виплати доходу - процентний дохід, виграшні, з нульовим купоном;

• спосіб розміщення - проведення аукціонів; відкритий продаж; індивідуальне розміщення.

Суверенний борг розвинених країн повністю сек'юритизованих, тобто в структурі боргу відсутні кредити. Як правило, сукупний борг являє собою набір цінних паперів з різними термінами обігу та погашення, переважно облігацій, розміщений на відкритому ринку серед численних інвесторів. На світовому ринку суверенних боргів звертаються такі види держпаперів США, Німеччини і Великобританії (рис. 13.5).

Структура державного боргу в розглянутих країнах представлена борговими цінними паперами з різними термінами погашення. Переважну частку обслуговується портфеля становлять облігації, випущені в довгостроковому секторі ринку (від 10 до 30 років). Залучення коштів на довгостроковій основі дозволяє державі забезпечити більш ефективне управління держборгом і уникнути пікових значень виплат в коротко- і середньостроковому періоді.

Мал. 13.5.Государственние паперу США, Великобританії та Німеччини

У більшості країн (крім Японії та Канади) немає відмінностей між зовнішнім боргом і внутрішнім, так як борг номінований у вільно конвертованій валюті. В Японії і Канаді істотно домінує частка внутрішніх запозичень над зовнішніми (більше 90%), при цьому доступ нерезидентів на внутрішній ринок відкритий. У більшості країн валюта зобов'язань виражена в національній грошовій одиниці, що дозволяє знизити до мінімуму курсові ризики, пов'язані, наприклад, з подорожчанням тієї чи іншої валюти.

• розміщення в значних обсягах в одній або декількох країнах, за винятком держави реєстрації емітента;

• проходження андеррайтингу та розміщення через синдикат андеррайтерів, що складається не менше ніж з двох менеджерів - найбільших інвестиційних банків, зареєстрованих в різних країнах;

• початкове придбання (в тому числі за передплатою) виключно за посередництва фінансово-кредитного інституту.

Єврооблігації перед розміщенням проходять процедуру лістингу на одній зі світових фондових бірж для отримання котирування (за участю великого рейтингового агентства для присвоєння рейтингу). Первинне розміщення єврооблігацій здійснюється емісійним синдикатом в складі генеральних менеджерів випуску - кількох відомих інвестиційних банків. Залучення зовнішніх позик пов'язано з присвоєнням країні-боржнику міжнародного кредитного рейтингу. Світова практика кредитування використовує систему рейтингів країн-одержувачів по ряду критеріїв (ризик, прибутковість і т.д.).

Ринок єврооблігацій почав формуватися в 1960-і рр. під впливом, з одного боку, зростання інтернаціоналізації фінансового господарства, яка вже готова була перерости в фінансову глобалізацію, а з іншого - законодавчих обмежень урядів промислово розвинених країн (насамперед США) на придбання резидентами іноземних цінних паперів, в основному, в частині більш жорсткого оподаткування. Політика дерегулювання, взята на озброєння урядами розвинених країн в 1960- 1970-е рр. позитивно вплинула на зростання ринку єврооблігацій і посилення тенденцій фінансової глобалізації через лібералізацію транскордонного руху капіталів.

Перші випуски єврооблігацій були орієнтовані на багатих приватних інвесторів на континенті і швейцарські банки. Існує точка зору, що першими інвесторами в єврооблігації були бельгійські дантисти, які прагнули шляхом покупки цих єврооблігацій уникнути сплати податків. В даний час поняття "бельгійські дантисти" стало прозивним, під ним розуміють багатьох приватних осіб - інвесторів в єврооблігації.

Крім емітентів і інвесторів на ринку суверенних облігацій функціонують такі учасники •.

• посередники - найбільші інвестиційні компанії та банки, що виконують роль андеррайтерів при первинному розміщенні та маркет-мейкерів для підтримки ліквідності вторинного ринку;

Суверенні позики у міжнародних фінансових організацій (в тому числі міжнародних банків розвитку - МБРР, ЄБРР, ЕАБР1) як джерела фінансування мають такі переваги для позичальника:

• можливість залучення експертно-аналітичного сприяння провідних фахівців в питаннях реформування системи державного управління, реалізації великих інфраструктурних та інших проектів державного значення;

• забезпечення міжнародної сертифікації проектів: участь банків розвитку підтверджує відповідність проектів міжнародних стандартів;

• прозорість правил і процедур реалізації, що сприяє зростанню довіри приватного сектора, стимулює залучення приватних інвестицій;

• можливість отримання додаткового фінансування, в тому числі грантового, за рахунок участі в донорських програмах банків;

• гнучкий підхід при визначенні співвідношення обсягів позикових коштів банків і російського співфінансування;

• порівняно низька вартість позик міжнародних банків розвитку.