У даній статті ми на конкретному прикладі, виконаним в програмі 1С: Бухгалтерія 8 в редакції 3.0. детально розглянемо порядок нарахування і виплати дивідендів засновнику - фізичній особі.

Дивідендом визнається будь-який дохід, отриманий акціонером (учасником) від організації при розподілі прибутку, що залишається після оподаткування, за належними акціонеру (учаснику) акцій (часток) пропорційно часткам акціонерів (учасників) у статутному (складеному) капіталі цієї організації (п. 1 ст. 43 Податкового Кодексу Російської Федерації (НК РФ)).

Суспільство має право щоквартально, раз на пів року або раз на рік приймати рішення про розподіл свого чистого прибутку між учасниками товариства. Рішення про визначення частини прибутку, що розподіляється між учасниками товариства, приймається загальними зборами учасників товариства. Прибуток розподіляється пропорційно часткам учасників у статутному капіталі товариства, якщо інший порядок не встановлений статутом товариства. Термін і порядок виплати розподіленого прибутку визначаються статутом товариства або рішенням загальних зборів учасників товариства.

Товариство з обмеженою відповідальністю «Світанок» застосовує загальний режим оподаткування - метод нарахування і ПБУ 18/02 «Розрахунок податку на прибуток організацій».

Заборгованість перед учасниками ТОВ з виплати дивідендів відображається у бухгалтерському обліку на дату прийняття рішення загальними зборами учасників товариства про розподіл чистого прибутку.

У бухгалтерському обліку спрямування прибутку звітного року на виплату доходів учасникам відображається за дебетом рахунка 84.01 «Прибуток, що підлягає розподілу» в кореспонденції з кредитом рахунку 75.02 «Розрахунки по виплаті доходів» або з кредитом рахунку 70 «Розрахунки з персоналом з оплати праці», якщо одержувачем доходу є працівник організації.

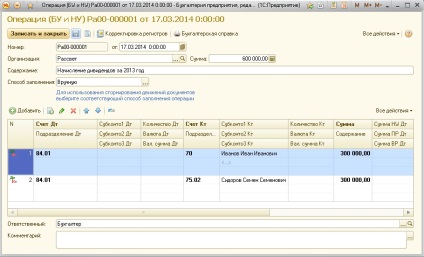

Для нарахування дивідендів в програмі можна скористатися бухгалтерською довідкою - Операція (БО і НУ).

Приклад заповнення бухгалтерської довідки в відповідно до нашого прикладу представлений на Рис. 2.

При виплаті доходу у вигляді дивідендів засновникам - фізичним особам, організація визнається податковим агентом зі сплати ПДФО. Організація обчислює і утримує суму ПДФО окремо по кожному платнику податків (фізичній особі) стосовно кожної виплати зазначеного доходу.

Сума ПДФО, що підлягає утриманню з доходів фізичних осіб - податкових резидентів РФ, обчислюється податковим агентом за формулою, наведеною в п. 2 ст. 275 НК РФ:

,

де Н - сума податку, що підлягає утриманню;

К - відношення суми дивідендів, що підлягають розподілу на користь платника податку - отримувача дивідендів, до загальної суми дивідендів, що підлягають розподілу організацією;

Сп - податкова ставка, встановлена п. 4 ст. 224 НК РФ;

Д1 - загальна сума дивідендів, що підлягає розподілу;

Д2 - сума дивідендів, отриманих самим податковим агентом.

Відповідно до п. 4 ст. 224 НК РФ. податкова ставка щодо доходів від пайової участі в діяльності організацій, отриманих у вигляді дивідендів фізичними особами, які є податковими резидентами РФ, встановлюється в розмірі 9%.

Організація «Світанок» дивідендів не отримувала, так як пайової участі в діяльності інших організацій не приймає.

Отже, сума ПДФО підлягає утриманню з доходів кожного засновника, становить 27.000 рублів (0.5 * 9% * 600.000 руб.).

Відповідно до пп. 1 п. 1 ст. 223 НК РФ. при отриманні доходів (в тому числі дивідендів) в грошовій формі дата фактичного отримання доходу визначається, як день виплати доходу, в тому числі перерахування доходу на рахунки платника податків у банках, або за його дорученням на рахунки третіх осіб.

Відповідно до п. 4 ст. 226 НК РФ. податкові агенти зобов'язані утримати нараховану суму податку безпосередньо з доходів платників податків при їх фактичної виплати.

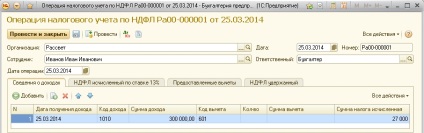

На дату виплати дивідендів, для кожного засновника в програмі треба сформувати документ Операція податкового обліку з ПДФО (знаходиться в журналі Всі документи по ПДФО).

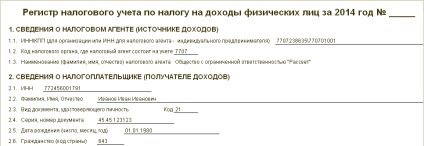

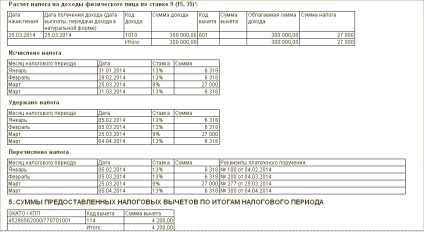

На закладці Відомості про доходи необхідно вказати дату отримання доходу засновником, код доходу - 1010 «Дивіденди», суму доходу - 300.000 рублів (в нашому випадку) і суму обчисленого ПДФО - 27.000 рублів. Відрахування з кодом 601 «Сума, яка зменшує податкову базу по доходах, отриманих у вигляді дивідендів» використовується для зменшення податкової бази з ПДФО, якщо організація отримує дивіденди від інших організацій.

На закладці ПДФО утриманий необхідно вказати місяць податкового періоду, ставку оподаткування - 9%, суму утриманого ПДФО - 27.000 рублів і відповідний код доходу - 1010 «Дивіденди».

Приклад заповнення документа Операція податкового обліку з ПДФО для засновника Іванова представлений на Рис. 3.

Давайте уважно розглянемо результат проведення даного документа.

Документ сформував записи в три регістра накопичення:

1. Розрахунки податкових агентів з бюджетом по ПДФО - це та сума ПДФО, яку повинна заплатити організація в якості податкового агента за конкретну фізичну особу;

2. Розрахунки платників податків з бюджетом по ПДФО - це суми обчисленого й утриманого ПДФО, використовується для формування податкового регістра по конкретній фізичній особі: прихід - ПДФО обчислений, витрата - ПДФО утриманий;

3. Облік доходів для обчислення ПДФО - в цьому регістрі враховуються доходи фізичної особи, зареєстровано, що був дохід в розмірі 300.000 рублів з кодом 1010 - дивіденди.

Результат проведення документа Операція податкового обліку з ПДФО представлений на Рис. 4.

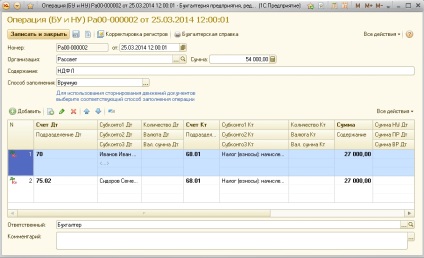

У момент виплати доходу у вигляді дивідендів необхідно нарахувати ПДФО в бухгалтерському обліку.

Сума ПДФО, утримана з доходів засновників, відображається за дебетом рахунка 75.02 «Розрахунки по виплаті доходів» або за дебетом рахунка 70 «Розрахунки з персоналом з оплати праці», якщо одержувачем доходу є працівник організації, в кореспонденції з кредитом рахунку 68.01 «Податок на доходи фізичних осіб".

Для оформлення цієї операції можна скористатися бухгалтерською довідкою, варіант заповнення якої, відповідно до умов виконуваного нами прикладу, представлений на Рис. 5.

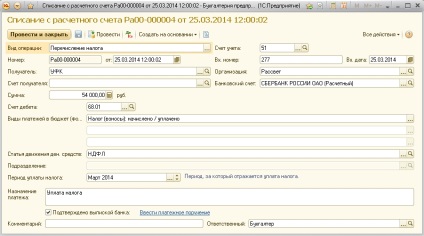

Для сплати нарахованих сум ПДФО до бюджету, в програмі використовується документ Списання з розрахункового рахунку з видом операції Перерахування податку.

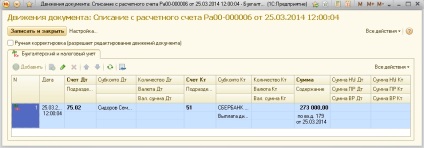

Приклад заповнення документа Списання з розрахункового рахунку і його проводка з бухгалтерського обліку представлені на Рис. 6.

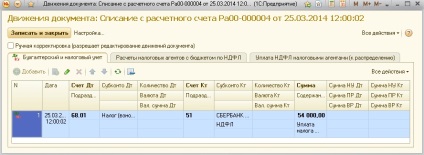

Додатково звернемо увагу на рухи документа Списання з розрахункового рахунку по регістрах.

Сплата ПДФО податковими агентами (до розподілу) - організація платить в бюджет ПДФО однією сумою (Прихід), але цей ПДФО відноситься до кількох платникам податків (фізичним особам), тому сума сплаченого податку розподіляється по фізичним особам (Витрата) пропорційно обчисленого і утриманого ПДФО.

Розрахунки податкових агентів з бюджетом по ПДФО - будучи податковим агентом, організація заплатила в бюджет ПДФО конкретних фізичних осіб (Витрата). На підставі цього регістра в Регістрі податкового обліку з ПДФО у цих фізичних осіб буде відзначено, що податок перерахований.

Рухи документа Списання з розрахункового рахунку по регістрах накопичення показані на Рис. 7.

Тепер залишилося тільки перерахувати суми дивідендів на банківські рахунки засновників.

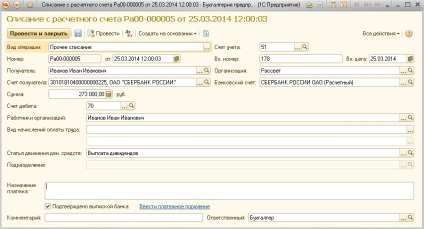

Для відображення цієї операції в бухгалтерському обліку ми також скористаємося документами Списання з розрахункового рахунку. Вид операції в даному випадку виберемо Інше списання.

При перерахуванні дивідендів Іванову І.І. так як він є працівником організації «Світанок», як рахунок дебету виберемо рахунок 70 «Розрахунки з персоналом з оплати праці».

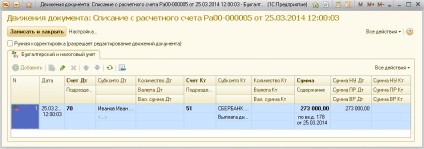

Приклад заповнення документа Списання з розрахункового рахунку для перерахування суми дивідендів засновнику Іванову І.І. і результат його проведення представлені на Рис. 8.

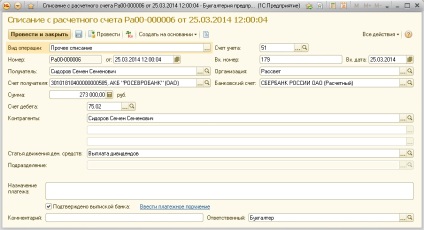

При перерахуванні дивідендів Сидорову С.С. (Він працівником організації «Світанок» не є), як рахунок дебету виберемо рахунок 75.02 «Розрахунки по виплаті доходів».

Приклад заповнення документа Списання з розрахункового рахунку для перерахування суми дивідендів засновнику Сидорову С.С. і результат його проведення представлені на Рис. 9.

Для перевірки коректності наших операцій сформуємо Регістр податкового обліку з податку на доходи фізичних осіб (знаходиться в розділі Звіти по зарплаті) для засновника Іванова І.І.

Журк Максим

Викладач Відділу навчання 1С: Франчайзі Ю-Софт

Сподобалося? Поділися з друзями

Консультації по роботі з програмою 1С

Сервіс відкритий спеціально для клієнтів, що працюють з програмою 1С різних конфігурацій або знаходяться на інформаційно-технічний супровід (ІТС). Задайте своє питання, і ми з задоволенням на нього відповімо! Обов'язковою умовою для отримання консультації є наявність чинного договору ІТС Проф. Винятком є Базові версії ПП 1С (8 версія). Для них наявність договору не обов'язково.