заступник голови правління інвестиційної компанії "МІНФІН"

Згідно зі статистикою Росія займає одне з перших місць в Європі по злиттю і поглинанням підприємств. Для кого-то це всього лише цікавий факт, але багато вітчизняних підприємств, ставши об'єктами агресивного поглинання, відчули цю тенденцію "на власній шкурі". Компанія може уникнути такої сумної долі, якщо її керівництво заздалегідь виробить стратегію гідної відсічі "агресору".

Використовуйте покрокові керівництва:

Для захисту від агресивного (в діловій практиці - "недружнього") поглинання потрібно вчасно розпізнати "ворога" (поглинача) і продумати надійні схеми захисту від нападу.

Звичайно, завжди слід пам'ятати, що російські методи поглинання компаній серйозно відрізняються від західних. Це пояснюється перш за все тим, що багато російських акціонерні товариства були створені в результаті приватизації (відповідно, акціонерний капітал був "розпорошено" серед працівників). Більшість керівників цих товариств виявилися неготовими працювати в нових економічних умовах. Ці фактори, а також специфіка чинного законодавства та слабкий розвиток російського фондового ринку визначили появу жорстких, часом неетичних схем "переділу власності", які зараз широко поширені в Росії.

Головна мета схем захоплення, які будуть розглянуті нижче, - отримання контролю над майном чужій компанії за суму, яка набагато нижча за реальну вартість цього майна.

Скупка акцій на ринку

Економічна ситуація другої половини 90-х років диктувала необхідність акумулювання скільки-небудь значущих пакетів акцій у одного або групи пов'язаних між собою власників. Для цього використовувалася скупка акцій. Незважаючи на гадану простоту, вона виявилася дуже ефективною і до сих пір є поширеним і дієвим методом захоплення компанії. Короткострокова операція зі скупки акцій емітента, який налічує понад тисячу дрібних акціонерів, дуже небезпечна для керівників, які здійснюють оперативне управління скуповувати підприємством, так як в результаті скупки контроль за компанією може бути частково або повністю втрачено.

У боротьбі за отримання контролю над компанією (як і в будь-який інший) важливий ефект раптовості: зовнішні покупці завжди готові в дуже стислі терміни "виплеснути" на ринок фінансові кошти, достатні для придбання як мінімум блокуючого пакета акцій 1 певного емітента.

У переважній більшості випадків це тягне за собою висновок великої кількості угод з дрібними акціонерами.

Як відбувається атака "зовнішнього поглинача"? Початок скупки акцій викликає стрімке зростання цін на них. Практика показує, що перше серйозне підвищення цін відбувається вже після того, як в руках "зовнішнього поглинача" виявляється не менше 2% акцій.

Описаний метод досить тривіальний по суті і вимагає від виконавців лише наявності належної кваліфікації і фінансових ресурсів.

Зустрічна скупка. Найбільш часто використовується найпростіший метод захисту - "зустрічна" скупка акцій, яку здійснює власник або (і) топ-менеджмент підприємства. Для цього компанія - об'єкт поглинання (в діловій практиці - "компанія-ціль") повинна акумулювати необхідні фінансові ресурси (зазвичай для цього використовується оборотний капітал "компанії-мети"), а це вимагає часу. Іншими словами, починається своєрідна "гонка озброєнь", в якій емітент виступає в ролі наздоганяючого. На практиці навіть двотижневе запізнення менеджерів із залученням в процес скупки акцій власників підприємства дозволяє "поглинача" придбати значний пакет акцій (від 2 до 10%) за свідомо низькою ціною.

Щоб уникнути подібної ситуації менеджерам компанії необхідно всіма доступними засобами (включаючи моніторинг публікацій в ЗМІ) максимально оперативно і точно відстежувати динаміку зміни реєстру акціонерів. Можна також завчасно здійснювати консолідацію роздроблених пакетів акцій.

Недостатній контроль з боку топ-менеджерів і старшого акціонера за рухом акціонерного капіталу - це значна "фора" для нападаючої сторони.

"Отруєні пігулки". Більш ефективною, хоча і більш складною схемою захисту є створення "отруєних пігулок" для зовнішніх покупців. Загальних правил по створенню подібних "пігулок" немає.

Якщо підприємство є монополістом на ринку, то "отруєною пігулкою" може стати реструктуризація цього підприємства (наприклад, поділ його на дві організації). Новостворені підприємства не займуть монополізує положення на ринку, і поглинання будь-якого з них буде менш привабливим для поглинає боку, оскільки вже не дасть контролю над монополією.

Інший приклад "отруєних пігулок" - це поширення акцій нової емісії серед працівників підприємства (на вигідних для них умовах), які вже продали свої старі акції "поглинача". При здійсненні такої схеми важливо чітко дотримуватися чинного законодавства.

вороже банкрутство

Як правило, вся ця процедура проходить досить просто. У арбітражний суд подається заява про визнання боржника банкрутом, часом по вельми сумнівним підставах. У схемі замовного банкрутства суддя арбітражного суду грає дуже важливу роль. Він приймає заяву і вводить на підприємстві тимчасове спостереження. Нападаюча сторона має в цей момент перевага. Вона при подачі позову пропонує суду список кандидатур для призначення тимчасового керуючого 2. Вибір здійснюється саме з цього списку, і тільки якщо заявник не запропонував свої кандидатури, суддя призначає тимчасового керуючого з осіб, зареєстрованих в арбітражному суді в якості арбітражних керуючих. Природно, що нападаюча сторона пропонує кандидатури тимчасових керуючих, вигідні для себе.

Коли тимчасовий керуючий призначений, починається переділ власності на користь "замовників" банкрутства. Тонкість полягає в тому, що нападаюча сторона заздалегідь забезпечує в роботі тимчасового керуючого "помилки", які істотно ускладнюють діяльність підприємства. Можливий і інший варіант. Наприклад, якщо старший акціонер є кредитором підприємства, то через "помилки" тимчасового керуючого вимоги акціонера можуть і не з'явитися в реєстрі вимог кредиторів. Таким чином, при замовному банкрутство завдання нападаючої сторони - забезпечити контроль над діями тимчасового керуючого, а з моменту введення зовнішнього управління - контроль над діями розпорядника майна. Саме це дає серйозну перевагу в процесі відбирання активів.

Завдання обороняються від ворожого банкрутства - доступними засобами контролювати описаний процес. Оскільки вплинути на вибір кандидатури тимчасового керуючого не можна, необхідно якомога раніше, до введення на підприємстві тимчасового спостереження, отримати інформацію про позов, щоб мати запас часу для здійснення захисних заходів. Обороняється, повинна використовувати всі доступні можливості для своєчасного отримання інформації.

Щоб контролювати всі позови до підприємства, що подаються поглинає стороною, слід мати свій "джерело" в арбітражному суді. У такому випадку час від подачі позову до появи його копії на столі керівника "компанії-мети" зазвичай становить всього пару годин.

Можна використовувати й інші способи захисту, про які йтиметься нижче.

"Кільцеві вексельні схеми". Ці схеми використовуються для запобігання наслідків "помилок" тимчасового керуючого на користь "поглинача".

Суть цієї схеми - створення "підконтрольної кредиторської заборгованості". Наприклад, в обороті беруть участь векселі з рядом дружніх індосаментів 3. де "компанія-ціль" ставить аваль 4.

Він відображається на позабалансових рахунках, отже, заборгованість не видно нападаючої сторони, що особливо важливо. Така заборгованість може бути створена завчасно.

"Схема рівноважного холдингу". Цю схему зручніше представити на прикладі умовного акціонерного товариства.

Все майно товариства знаходиться на його балансі, тому в обліку відображаються всі господарські операції з руху цього майна.

З майна підприємства виділяється активна частина і розподіляється по дочірнім компаніям, інакше кажучи, організовується кілька (по крайней мере, три) дочірніх компанії зі 100-відсотковою участю материнської компанії. При установі "дочок" в якості внеску до статутного капіталу вони отримують найкраще майно. Основна функція дочірніх компаній - володіти майном.

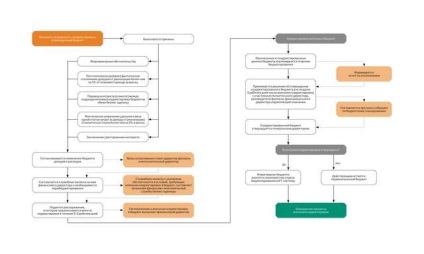

Далі ці "дочки" приймають рішення про збільшення статутних капіталів на суму, що перевищує початковий розмір капіталу більш ніж в чотири рази, і обмінюються між собою новими акціями. Нова емісія повинна привести до того, що вихідні акції (розподілені при установі "дочки") складуть в новому статутному капіталі менше 25%. Нова емісія розподіляється між дочірніми компаніями. В результаті дочірні компанії володіють контрольними пакетами акцій один одного, а материнська компанія не має навіть блокуючого пакета акцій (див. Рис. 1).

Вихідна частина для побудови якоїсь рівноважної структури холдингу вже готова. Тепер потрібно забезпечити управління цими "дочками", щоб вони стали частинами єдиного холдингу. Для цього створюються керуюча компанія і компанія, що спеціалізується виключно на веденні бухгалтерського обліку (назвемо її "бухгалтерської компанією"). Керуюча компанія виконує функції виконавчого органу в кожній з "дочок".

Таким чином, в дочірніх компаніях нового холдингу (тепер уже слід говорити про холдинг) немає генеральних директорів, а є правління, функціональні обов'язки якого дозволяють здійснювати якісь операції. У статуті кожної з дочірніх компаній має бути чітко записано, що функції голосування акціями "дочки" належать виконавчому органу. Цим органом є керуюча компанія. По суті, в керуючої компанії зосереджена вся власність холдингу через право голосування акціями дочірніх компаній.

"Бухгалтерська компанія" створюється керуючою компанією, що володіє 100% її акцій, і забезпечує ведення бухгалтерського обліку не тільки в усіх "дочках", а й в материнській компанії. В даному випадку використовується радянська практика, коли у всіх державних підприємствах і установах головний бухгалтер підприємства підкорявся не директору, а головному бухгалтеру вищестоящої організації - главку, тресту, міністерства.

Роль "бухгалтерської компанії" складається в централізованому контролі фінансових потоків всіх компаній холдингу. Тільки відповідні посадові особи "бухгалтерської компанії" володіють правом фінансової підпису у всіх компаніях холдингу.

Російські особливості використання такої холдингової структури призводять до поділу операцій холдингу за групами ризику. Для цього керуючої компанії необхідно створити ще дві компанії, в яких їй повинно належати 100% статутного капіталу або контрольний пакет акцій. Назвемо їх "фінансовими операторами" з умовними найменуваннями "білий" і "чорний".

"Білий" фінансовий оператор володіє брендом компанії (бо бренд - це частина майна підприємства) і має таку саму назву, як і материнська компанія, наприклад ТОВ "Н-ський металургійний завод".

"Чорний" оператор працює, наприклад, у роздрібній мережі або несе на собі всі господарські ризики виробничих операцій (див. Рис. 2).

Наведена схема реструктуризації активів дозволяє в достатній мірі захистити активи при спробі зовнішнього поглинання. Успішність її реалізація залежить лише від кваліфікації виконавців.

Звичайно ж, даними прикладами не вичерпується весь спектр прийомів поглинання, а також і захисту від нього. Російська ділова практика рясніє прикладами самих різних прийомів отримання контролю над чужими активами: від відверто кримінальних до технологічно витончених. Останні і стануть предметом наших подальших публікацій.

1 блокує є пакет, що складається з 25% плюс одна акція.

2 На момент підписання номера до друку в Державній Думі на розгляді знаходиться проект закону «Про неспроможність (банкрутство)», в якому змінено процедуру призначення тимчасового керуючого. У наступних номерах ми розповімо про те, як ці зміни в законодавстві позначаться на практиці ворожих банкрутств.

3 Індосамент - передавальний напис на векселі.

4 Аваль - вексельна порука.

Методичні рекомендації з управління фінансами компанії