Вся ця ситуація нагадує мені якийсь анекдот.

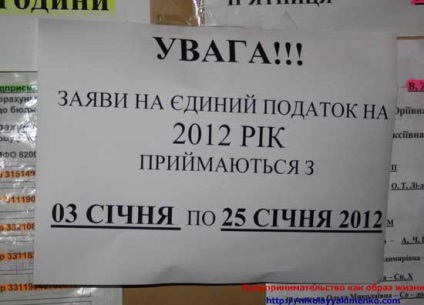

Буквально вчора повернувся з податкової інспекції. Готовий поділитися отриманою інформацією.

Варто зазначити, що податкова може і відмовити у видачі Свідоцтва платника єдиного податку, в цьому випадку, протягом 10 днів, податкова зобов'язана письмово і мотивовано сповістити вас про відмову (пункт 299.8 Податкового Кодексу України).

Так само не варто поспішати робити передоплату, так як розрахункові рахунки так само будуть змінюватися.

Що ще буде змінюватися?

Розмір оплати, як уже можна було здогадатися, змінюється і звичайно ви вже здогадалися НЕ вменьшую сторону. Більш того розмір оплати так само буде залежати ще від тієї групи, в якій ви будете зараховані.

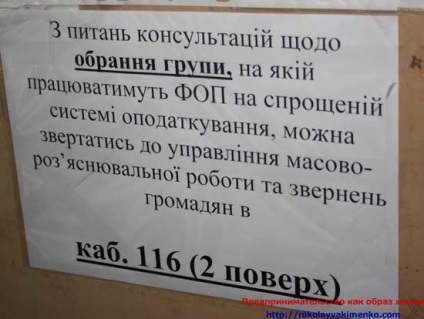

Одна з головних змін, це виділення платників єдиного податку в чотири групи. Ці групи описані в пункті 291.4 статті 291 ПКУ (Податкового Кодексу України).

Суб'єкти господарювання, які застосовують спрощену систему оподаткування, обліку та звітності, поділяються на такі групи платників єдиного податку:

1) перша група - фізичні особи - підприємці, які не використовують працю найманих осіб, здійснюють виключно роздрібний продаж товарів з торговельних місць на ринках та / або провадять господарську діяльність з надання побутових послуг населенню і обсяг доходу яких протягом календарного року не перевищує 150 000 гривень ;

2) друга група - фізичні особи - підприємці, які здійснюють господарську діяльність з надання послуг, у тому числі побутових, платникам єдиного податку та / або населенню, виробництво та / або продаж товарів, діяльність у сфері ресторанного господарства, за умови, що протягом календарного року відповідають сукупності таких критеріїв:

- не використовують працю найманих осіб або кількість осіб, які перебувають з ними у трудових відносинах, і одночасно не перевищує 10 осіб;

- обсяг доходу не перевищує 1 000 000 гривень.

3) третя група - фізичні особи - підприємці, які протягом календарного року відповідають сукупності таких критеріїв:

- не використовують працю найманих осіб або кількість осіб, які перебувають з ними у трудових відносинах, і одночасно не перевищує 20 осіб;

- обсяг доходу не перевищує 3 000 000 гривень;

4) четверта група - юридичні особи - суб'єкти господарювання будь-якої організаційно-правової форми, які протягом календарного року відповідають сукупності таких критеріїв:

- середньооблікова чисельність працівників не перевищує 50 осіб, і обсяг доходу не перевищує 5 000 000 гривень.

Ну що весело. Зауважте що групу підприємець повинен вибирати сам.

А тепер про вищеописаному, але простіше.

В першу групу платників єдиного податку входять фізособи - підприємці самостійно торгують за готівковий розрахунок на ринках або особи надають побутові послуги населенню. Обмеження річного доходу - сто п'ятдесят тисяч гривень.

До другої групи платників єдиного податку входять фізособи - підприємці надають послуги, в тому числі побутові, тільки іншим єдинникам або населенню, а також займаються виробництвом та / або продажем товарів. Що стосується товарів обмеження «тільки іншим єдинникам» не вбачається. Сюди ж відносяться підприємці займаються ресторанним бізнесом. У єдинників другої групи можуть бути наймані працівники в кількості не більше 10 осіб одночасно. Обмеження річного доходу - один мільйон гривень. При цьому в цю групу не можуть входити особи займаються посередницькими послугами в сфері нерухомості.

У третю групу платників єдиного податку входять фізособи - підприємці на єдиному податку, у яких можуть бути наймані працівники в кількості не більше 20 осіб одночасно і річний дохід не перевищує трьох мільйонів гривень.

Четверта група. це виключно юридичні особи, в подробицях розбиратися не буду.

Платники єдиного податку можуть вести розрахунки виключно в грошовій формі (пункт 291.6 статті 291 Податкового Кодексу). Зокрема, так як webmoney за визначенням є товаром, розрахунки вебмані заборонені.

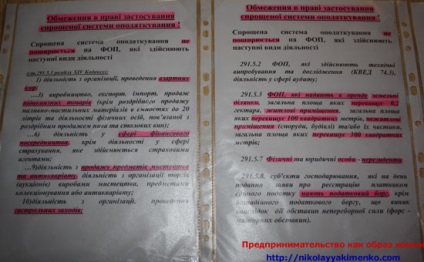

У пункті 291.5 статті 291 Податкового Кодексу України чітко виписані види діяльності, займаючись якими можна стати платником єдиного податку. Це юридичні особи та фізичні особи - підприємці здійснюють:

- діяльність з організації, проведення азартних ігор;

- обмін іноземної валюти;

- виробництво, експорт, імпорт, продаж підакцизних товарів (крім роздрібного продажу пально-мастильних матеріалів в ємностях до 20 літрів та діяльності фізичних осіб, пов'язаної з роздрібним продажем пива та столових вин);

- видобуток, виробництво, реалізацію дорогоцінних металів і дорогоцінного каміння, у тому числі органогенного утворення;

- видобуток, реалізація корисних копалин;

- діяльність у сфері фінансового посередництва, крім діяльності у сфері страхування, яка здійснюється страховими агентами, визначеними Законом України «Про страхування» (85/96-ВР), сюрвейера, аварійними комісарами та аджастер, визначеними розділом III цього Кодексу;

- діяльність з управління підприємствами;

- діяльність з надання послуг пошти та зв'язку;

- діяльність з продажу предметів мистецтва та антикваріату, діяльність з організації торгів (аукціонів) виробами мистецтва, предметами колекціонування або антикваріату;

- діяльність з організації, проведення гастрольних заходів;

291.5.3. фізичні особи - підприємці, які надають в оренду земельні ділянки, загальна площа яких перевищує 0,2 гектара, житлові приміщення, загальна площа яких перевищує 100 квадратних метрів, нежитлові приміщення (споруди, будівлі) та / або їх частини, загальна площа яких перевищує 300 квадратних метрів;

291.5.4. страхові (перестрахові) брокери, банки, кредитні спілки, ломбарди, лізингові компанії, довірчі товариства, страхові компанії, установи накопичувального пенсійного забезпечення, інвестиційні фонди і компанії, інші фінансові установи, визначені законом; реєстратори цінних паперів;

291.5.5. суб'єкти господарювання, у статутному капіталі яких сукупність часток, що належать юридичним особам, які не є платниками єдиного податку, дорівнює або перевищує 25 відсотків;

291.5.6. представництва, філії, відділення та інші відокремлені підрозділи юридичної особи, яка не є платником єдиного податку;

291.5.7. фізичні та юридичні особи - нерезиденти;

291.5.8. суб'єкти господарювання, які на день подання заяви про реєстрацію платником єдиного податку мають податковий борг, крім безнадійного податкового боргу, що виник внаслідок дії обставин непереборної сили (форс-мажорних обставин).

А тепер найцікавіше, оплата єдиного податку (ставка). Не складно здогадатися, що ставка єдиного податку збільшується.

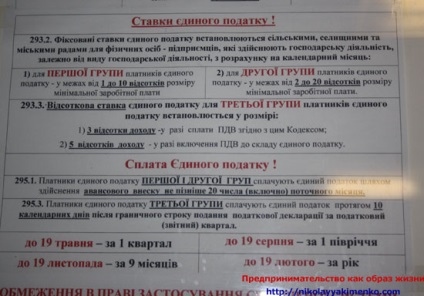

Якщо раніше місцеві ради визначали ставку єдиного податку в межах від суми до суми в залежності від величини населеного пункту, то тепер для різних груп платників єдиного податку встановлюються різні критерії ставки єдиного податку.

- для першої групи від 1 до 10%;

- для другої групи від 2 і до 20%.

Ставка єдиного податку для третьої і четвертої груп платників єдиного податку визначена у відсотках від доходу і становить 3%, якщо платник єдиного податку одночасно є платником ПДВ і 5%, якщо платник єдиного податку не є платником ПДВ.

У деяких випадках може застосовуватися і велика ставка єдиного податку (до 15%), ці ситуації описані в статті 293 Податкового Кодексу України. Цікаво, що в тексті статті 293 немає чіткої згадки бази для обчислення цих 15%, то від мінімальної заробітної плати, чи то від доходу.

Єдинники третьої та четвертої груп на 5% -ною ставкою єдиного податку повинні знати, що якщо обсяг їх послуг наданих і оплачених платниками ПДВ в розмірі понад 300 000 гривень (пункти 293.8-4г і 181.1) за останні 12 місяців, повинні з наступного кварталу перейти на ставку 3% і зареєструватися платниками податку на додану вартість.

Використання касового апарату

Пункт 296.10 статті 296 Податкового Кодексу України говорить, що платники єдиного податку першої, другої і третьої груп не застосовують реєстратори розрахункових операцій.

P.S. При написанні статті використані різні джерела мережі Інтернет вільного доступу.

Суттєва поправка: «Единщики третьої і четвертої груп на 5% -ною ставкою єдиного податку повинні знати, що якщо обсяг їх послуг наданих і оплачених платниками ПДВ в розмірі понад 300 000 гривень (пункти 293.8-4г і 181.1) за останні 12 місяців, повинні з наступного кварталу перейти на ставку 3% і зареєструватися платниками податку на додану вартість. »- не ПОВИННІ, а МАЮТЬ ПРАВО перейти на ставку 3%, за умови реєстрації платником ПДВ. Саме для єдинників законом передбачено таке право, а не обов'язок.

У нас в Казахстані, все простіше-якщо є Агашков (так називають родичів займають високі кабінети, бажано фінпол, або податковий департамент) якщо ж немає, а це основна частина ІП, то в основному працюють за разовим патенту, а якщо вже все робити як положенно то опис всіх необхідних документів, не кажучи вже про роз'яснення оних, займе ох як багато місця і на сайті, і в голові ....