55 Індекс прибутковості інвестицій

Для відображення величини чистих грошових доходів, отриманих в розрахунку на 1 грн грошових витрат за проектом в цілому за весь період його реалізації використовується індекс прибутковості інвестиції й (Profitability Index, PI) Він визначається як відношення суми елементів грошового потоку від операційної та інвестиційної діяльності в сукупний грошового потоку від інвестиційної діяльності, відп овідно його можна обчислювати шляхом додавання одиниці до співвідношення чистого грошового потоку до накопиченого обсягу інвестіцііій.

Без урахування впливу фактора часу індекс прибутковості інвестицій визначається за формулою:

J (CIFt - COFt ICt)

PI = i = 0-n- = 1 (516)

З урахуванням дисконтування формула буде мати вигляд:

pi ^ (СЩ - COFt) IC, 1 (517)

Оскільки даний відносний показник характеризує рівень доходів на одиницю витрат, то в літературних джерелах його досить часто називають коефіцієнт вигоди-витрати (Benefit Cost, B / C)

Чим більше значення цього показника, тим вище рівень віддачі від інвестованого капіталу Якщо PI 1, то проект є ефективним і його можна рекомендувати до реалізації Якщо PI 1, то від проекту слід в відмовитися, оскільки він є збитковим для інвестора У разі, коли PI = 1, проект забезпечує тільки відшкодування вкладеного капіталу капіталу.

При однакових значеннях NPV цей показник використовують для вибору проекту для інвестування з декількох запропонованих альтернатив Однак, при порівнянні проектів різного масштабу слід враховувати, що проекти з високим PI не завжди забезпечують мак-максимізації чистої поточної стоімостіі.

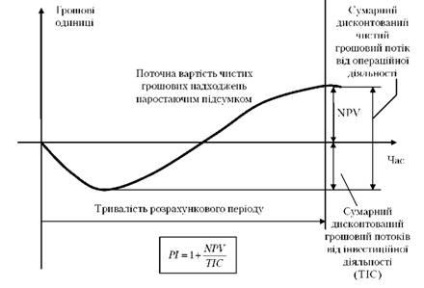

Графічна інтерпретація індексу прибутковості інвестицій представлена. на малюнку 54

Приклад 57 Для проекту, який розглядається, індекс прибутковості інвестицій без урахування впливу фактора часу дорівнює:

Індекс прибутковості інвестицій з урахуванням впливу фактора часу на вартість грошей становить:

Оскільки індекс прибутковості перевищує одиницю, то проект є ефективним В цілому за весь період реалізації кожна грошова одиниця інвестицій в проект забезпечує отримання 2,63 грн чистих грошових надхо відженеш з урахуванням дисконтування і 4,21 грн - без урахування фактора времяасу.

Рис 54 Графічна інтерпретація індексу прибутковості дисконтованих

56 Максимальна грошовий відтік

Максимальний грошовий відтік (Cash OutFlow, COFmax), який у вітчизняних літературних джерелах називається потребою у фінансуванні або капіталом ризику, відповідає максимальному за кроками розрахунково ого періоду значенням абсолютної величини негативного накопиченого сальдо грошового потоку від інвестиційної та операційної діяльності.

Графічно його сутність відображена на малюнку 55

Приклад 58 Згідно з даними таблиці 46, максимальний грошовий відтік проекту дорівнює 189 тис. Грн

За інших рівних показниках оцінки ефективності інвестиційних проектів перевагу доцільно надавати проекту з меншим максимальним грошовим відтоком

Рис 55 Графічна інтерпретація максимального грошового відтоку з урахуванням дисконтування

57 Метод кінцевої вартості майна Модифікована чиста поточна вартість

Модель чистої поточної вартості в умовах існування недосконалого ринку капіталів, коли ставка по кредитах перевищує депозитну ставку, може бути перетворена в метод кінцевої вартості майна Він передбачати ачаеться, що чисті надходження грошових коштів у складі потоку реальних грошей проекту дисконтуються за депозитною ставкою, а чисті витрати - по кредитній ставці:

Для визначення кінцевої вартості майна (КВМ) використовується формула:

де С17к - чисті надходження грошових коштів, ден ОДН; С071 - чисті витрати грошових коштів, ден ОДН, і - ставка по депозитах, од, І - ставка по кредитах, од;

Приклад 59 Припустимо, що середня депозитна ставка на період реалізації інвестиційного проекту становить 12% річних Тоді кінцева вартість майна дорівнює 365 тис грн:

-189 117,2 110,6 160,7 235,9

(1 0,16) 0 (1 0,12) 1 (1 0,12) 2 (1 0,12) 3 (1 0,12) 4

- '- г = 365,0 (тис. Грн)

Застосування цього методу більш відповідає реальності, оскільки враховує відмінності у вартості власного і позикового капіталу

Зауважимо, що недоліком методу кінцевої вартості майна є не-врахування особливостей поведінки інвесторів щодо комбінування власних і позикових джерел фінансування і вибору напрямків подальшого інвест вання отриманих інвестиційних доході.

Крім того, використання позикового капіталу для фінансування інвестиційних проектів робить позитивний вплив на рентабельність проекту за рахунок дії так званого податкового коректора Він виникає в н наслідок включення відсоткових платежів за використання позикового капіталу до складу валових витрат, на які зменшуються валові доходи підприємства при обчисленні прибутку до оподаткування Отже, при ц ьому виникає додатковий дохід у вигляді економії на сплачені податки на прибуток, в порівнянні з си уаціей фінансування проекту виключно за рахунок власних джерел Він називається ефектом фінансового ва желелю.

При традиційному обчисленні NPV такий вплив структури джерел фінансування проекту на його прибутковість враховується при формуванні показника середньозваженої вартості капіталу, використовуваного в як норми дисконту Дисконтирование всіх елементів грошового потоку проекту відбувається з використанням єдиної для будь-якого періоду норми дисконту.

Однак, у багатьох випадках структура капіталу є динамічним параметром інвестиційного проекту, змінюється в часі Також можлива ситуація, коли з часом змінюється і ставка податку на прибуток, на апріклад, в результаті переходу від збиткової діяльності в дохідну або переходу на пільговий режим оподаткування і т. п. Все це призводить до відповідної зміни середньозваженої вартості капіталу, яку доцільно враховувати при обчисленні поточної вартості інвестіцііій.

Зазначені недоліки усувається при визначенні модифікованої (скоригованої) поточної вартості (Adjusted Present Value, APV) Методика її розрахунку передбачає коригування чистої поточної вартості інвестиції й (APV. ",), Визначеної для умов фінансірованіясування

v All equity financed'1 J ^ J

проекту виключно за рахунок власних джерел, на фінансовий ефект (NPV "

"Л - зміна NPV при залученні позикового капіталу в

v Of financing effects 'J 1 J J

структуру інвестиційних вкладень:

APV = NPVAU quty fnancedt NPVOffinamcing, ffccb (519)

Приклад 510 Припустимо, що вартість використання власного капіталу для інвестиційного проекту, ефективність якого нами вивчається, становить 20%

Обчислення модифікованої поточної вартості вимагає коригування прогнозних показників руху грошових коштів за цим проектом з урахуванням необхідності усунення впливу відсотків по кредитах на ожид ваний обсяг потоку реальних грошей від операційної діяльності (табл. 544).

Скоригований потік реальних грошей від операційної діяльності та-1-1-1

Якщо вартість використання власного капіталу для інвестиційного проекту, ефективність якого нами вивчається, становить 20%, то чиста поточна вартість інвестицій, визначена для умов фінансування проекту виключно за рахунок власних джерел, складе

НРУ = _189 Ш, 7 104,2 155,9 136,4

ми ечшіу яшпсеа (1 0,2) 1 (1 0,2) 2 (1 0,2) 3 (1 0,2) 4

---- г = 200,9 (тис. грн)

Додатковий ефект за проектом виникає внаслідок фінансування за рахунок позикових коштів

Оскільки відсотки по кредиту, починаючи з першого розрахункового періоду, за роки роках становлять 25,6; 25,6; 19,2; 12,8 і 6,4 тис грн відповідно, а повернення основної суми боргу походить від днаковіми частинами, починаючи з другого розрахункового періоду, то потік реальних грошей для визначення № РУО ^ ^ піапсіщ е ^ єси матиме вигляд, представлений в таблиці 55.6.

Потік реальних грошей фінансового ефекту, тис. Грн

З огляду на, що ставка відсотків по кредиту становить 16% річних, проведемо розрахунок фінансового ефекту:

NPV = 160 19,2 59,2 54,4

of a ™ effect (1 0Д6) 1 (1 0,16) 2 (1 0,16) 3

(1 0,16) 4 (1 0,16) 5

Таким чином, залучення позикового капіталу у фінансуванні інвестиційного проекту забезпечує додаткове отримання чистого дисконтованого доходу в обсязі 15,9 тис. Грн

В результаті модифікована поточна вартість інвестицій за формулою 517 складе 216,8 тис грн:

APV = 200,9 +15,9 = 216,8 (тис. Грн)

Необхідно зауважити, що при відсутності оподаткування фінансовий ефект від залучення позикового капіталу був би нульовим

Перевагами APV є можливість обліку і оцінки впливу на формування ефективності інвестицій таких факторів, як зміна структури капіталу, умов фінансування, ставки оподаткування

Увага даний підручник має низьку якість розпізнавання