Ставка рефінансування в інших країнах

5. макрорегулювання грошово-кредитної політики

рефінансування ставка грошовий кредитний

Грошово-кредитні важелі давно займають не останнє місце в теорії державного регулювання. В економічній теорії існують різні концепції грошово-кредитного регулювання. Найбільш значними є кейнсіанська і монетаристська.

Принцип кредитного регулювання, висунутий Кейнсом, безпосередньо випливає і органічно пов'язаний із залежністю процесу виробництва від кредиту. Виходячи з вирішальної ролі попиту по відношенню до виробництва, Кейнс сформулював фактори, що впливають на кон'юнктуру: зайнятість, використання потужностей, попит на предмети споживання засобів виробництва, психологія поведінки. При високому відсотку на позичковий капітал до підприємців виникає бажання утримати свій капітал в грошовій формі. Тому потрібен низький позичковий відсоток, який підвищить у підприємців стимул до інвестицій.

Після Другої світової війни перший шлях стимулювання ефективного попиту - за допомогою низької процентної ставки - часто відкидався, так як центральні банки нерідко були змушені проводити рестрикційну кредитну політику, тобто підвищувати процентну ставку, борючись з інфляцією.

Ця схема регулювання досить ефективно діяла в 1950-60-х роках в умовах слабо монополізованих конкурентних ринків.

Однак різке посилення процесів монополізації ринків, які заблокували дію механізму ціни рівноваги і зумовили стрімке зростання і нову якість інфляції (інфляції витрат), а також високий рівень безробіття в 1970-х роках не могли бути пояснені в рамках кейнсіанської концепції. Це зумовило використання рекомендацій нової монетаристської концепції грошово-кредитного регулювання. Монетаристи і їх лідер М.Фридмен виходять з того, що економіка капіталізму внутрішньо стійка, здатна до саморегулювання. При цьому необхідною умовою для прояву механізмів саморегулювання є стабільність грошового обігу цін. Головний орієнтир, на думку монетаристів, - обсяг пропозиції грошей, грошова маса. Плавне зростання грошової маси визначає сталий розвиток економіки. В даний час монетаристської концепція грошово-кредитного регулювання набула широкого поширення в країнах з ринковою економікою ,.

6. Теорія криз і циклічність розвитку економічних систем

Існує багато теорій, що пояснюють природу криз. Якщо узагальнити їх, грунтуючись на найбільш поширених (К.Маркса, С.Кузнеця, Н.Д.Кондратьева, Р.Хоутрі і ін.). можна зробити наступні висновки.

Виявляється певна циклічність у розвитку економіки. Існують чотири фази, що послідовно змінюють один одного: вершина (пік, бум), стиснення (рецесія, спад, криза), дно (депресія), пожвавлення (розширення).

Свідченням того, що економіка наближається до своєї верхньої точки великого циклу, є що починаються на тлі достатку брак окремих товарів, зрушення в структурі розподілу доходів, зростання витрат виробництва, уповільнення зростання прибутків і т.п. Існують різні пояснення вичерпання енергії росту. Серед економістів, які визнають циклічність, немає ніякої єдності щодо природи цього явища.

Потім слід досить короткий період, коли зберігається ще видимість процвітання: люди сповнені надій, легко беруть в борг. Оскільки реальна ситуація вже не та, відбувається нагромадження заборгованості, яке в будь-який момент загрожує крахом. Це з неминучістю і відбувається.

Криза проявляється, перш за все в перевиробництво товарів, скорочення кредитів і підвищенні позикового відсотка. Це веде до зниження прибутків і падіння виробництва, зростання банківських заборгованостей, банківським крахам і банкрутств підприємств.

Після кризи настає депресія. Виробництво вже не скорочується, але і не росте. Товарні надлишки поступово розсмоктуються, але торгівля йде мляво. Ставка позичкового відсотка падає до мінімуму.

Поступово в народному господарстві з'являються «точки зростання» і відбувається перехід до пожвавлення. Підприємства пристосовуються до нових умов ринку, збільшують випуск товарів, здійснюють нове промислове будівництво, підвищується норма прибутку, ставка позичкового відсотка і заробітної плати, починається фаза підйому. Рівень ВВП перевершує вищу докризовий точку, виробництво продовжує збільшуватися, зростає зайнятість, товарний попит, рівень цін і норма позичкового відсотка. Але поступово розміри виробництва знову виходять за рамки платоспроможного попиту, ринок переповнюється нереалізованими товарами, що веде до нового витка економічного циклу.

Цикли економічної активності неоднакові і розрізняються за своєю тривалістю, по тривалості окремих фаз, по висоті максимуму і глибині мінімуму. В сучасних умовах відзначається згладжування циклічних коливань, ділової активності. Подовжуються проміжки між кризами, зменшується їх глибина і руйнівна сила. Все частіше на зміну кризі приходить м'якша форма спаду - рецесія.

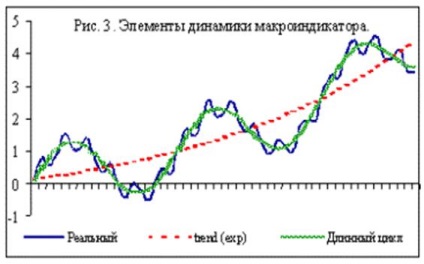

Теорія довгих циклів (циклів Кондратьєва) є частиною теорії економічних циклів. В даний час науці відомо понад 1300 видів економічних циклів різного періоду. Реальна динаміка будь-якого макроіндикаторів економічного розвитку складається в результаті взаємодії різних циклів (див. Рис. 3), проте, довгі цикли переважають за амплітудою коливань.

Відповідно до теорії великих циклів (Long Waves), економічне життя суспільства схильна до коливань з періодом 40-60 років, в залежності від фази яких змінюється як спосіб відтворення, так і весь уклад життя суспільства.

Рис.3 Елементи динаміки макроіндикаторів

З усього вищесказаного випливає, що в усьому світі, і в Росії в тому числі, діють певні закони економічного розвитку. Економіка країн розвивається нерівномірно, існують повторювані періодично підйоми і спади в економіці. Відповідно до цих циклами змінюється і величина позичкового відсотка. Найбільш низька ставка позичкового відсотка припадає на період депресії, наступного після чергової кризи.

Відповідно, ставка рефінансування, як елемент стимулювання активності складових економіки, також досягає свого мінімуму в період кризи. Різні країни підходять до цього питання трохи по-різному, але в цілому, закономірність наявності. У період кризи в різних країнах зазвичай встановлюється ставка рефінансування в межах 3-7%, і навіть Росія теж прагне до цієї величини. Це робиться для того, щоб за допомогою регулювання ставки рефінансування прискорити пожвавлення економіки і забезпечити якнайшвидший вихід з кризи.

8. Список використаних джерел

5. Окороков В.Р. Нікішин Е.С.Цікли Н.Д.Кондратьева і динаміка економічного розвитку Росії> // Розвиток ринкових комунікацій та ефективна динаміка системи вищої освіти в Росії / під науковою редакцією академіка Г.Л. Багиева: вчені записки секції економіки МАНВШ.- СПб. изд-во СПбГУЕФ, 200 11)

8. Інтернет - ресурси

Ставка рефінансування в інших країнах

Інформація про роботу «Зміна ставки рефінансування в умовах кризи»