Правила за первісним визнанням не змінилися в новому МСФЗ 9 у порівнянні з МСФЗ 39. Всі фінансові інструменти при первісному визнанні необхідно оцінювати і визнавати за справедливою вартістю з капіталізацією витрат на операцію, виключаючи фінансові інструменти, які оцінюються за справедливою вартістю через прибуток або збиток. Компанія визнає договір, коли стає стороною за договором.

В подальшому обліку фінансові активи та зобов'язання оцінюються та визнаються за справедливою вартістю або за справедливою вартістю.

1. Облік за справедливою вартістю

2. Облік за справедливою вартістю через ОПУ (ССОПУ)

1. Облік за справедливою вартістю

2. Облік за справедливою вартістю (СС)

Облік фінансових зобов'язань не змінився в порівнянні з правилами МСФЗ (IAS) 39, за одним винятком. Зміни справедливої вартості фінансових зобов'язань, пов'язані з кредитним ризиком самої компанії, визнаються як інший сукупний дохід (ПКД).

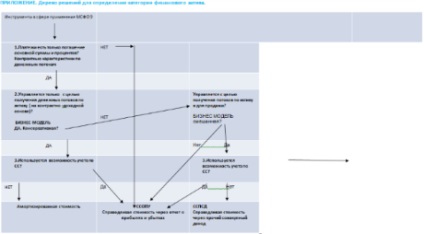

1. Тест на характеристики грошових потоків

2. Тест на використовувану бізнес модель

1 питання - тест. Платежі за фінансовим активом є тільки погашення основної суми та відсотків? Розглядаємо контрактні характеристики за грошовими потоками.

Тест на характеристики грошових потоків НЕ виконаний, якщо за договором можуть змінитися в майбутньому терміни або величини платежів, такі як, пролонгація договору, дострокові виплати, продаж активу емітенту до терміну погашення.

Тест на характеристики грошових потоків ніколи не пройдуть вкладення в АКЦІЇ. тобто в інструменти капіталу. За пакетами акцій інвестори отримують дивіденди, якщо є прибуток у компанії емітента. Дивіденди дійсно є плата за користування грошима. Але вони не є виключно платою за користування грошима В ЧАСІ.

2 питання - тест. Фінансовий актив управляється тільки з метою отримання грошових потоків за активом (тобто управляється на контрактно -доходной основі)?

Існують дві основні мети інвестування в фінансові активи: спекулятивна і консервативна бізнес моделі.

· Підприємство може купити фінансовий актив з наміром перепродати його в майбутньому з метою отримання прибутку від зміни його ринкової вартості. Для цього повинен існувати потенційний покупець і відкритий або обмежений ринок. Протягом терміну володіння активом можуть мати місце доходи від нарахування відсотків або дивідендів. Такі фінансові активи доцільно оцінювати за справедливою вартістю, в разі, якщо бізнес модель відображає спекулятивний тип операцій.

· Підприємство може надати іншій стороні позику і утримувати її до терміну погашення, отримуючи основні платежі з погашення боргу і нараховані відсотки. Дохід компанії - інвестора виникає в результаті отримання грошових платежів від позичальника. Такий актив доцільно оцінювати за амортизованою вартістю, але тільки в разі, якщо бізнес модель відображає цей консервативно-інвестиційний тип операцій.

- управління щоденної ліквідністю,

- отримання певного рівня прибутковості за відсотками,

- забезпечення відповідності термінів дії фінансових активів термінів дії зобов'язань, що фінансуються цими активами.

Змішана бізнес - модель НЕ може застосовуватися до вкладень в акції, тут можна розглядати тільки боргові активи.

При первісному визнанні підприємство може прийняти не підлягає скасуванню рішення представляти в складі іншого сукупного доходу наступні зміни справедливої вартості інвестиції в інструмент власного капіталу (акції), що не призначений для торгівлі. Інвестиції в інструменти капіталу, які не призначені для торгівлі, можуть бути стратегічним володінням акцій в інших компаніях або з метою майбутньої покупки всього підприємства, або як частина торговельних відносин, або через політичні вимог. Будь-які зміни справедливої вартості слід відображати в іншому сукупному прибутку аж до остаточного продажу цього активу.

Треба зауважити, що вибір будь-якої з трьох бізнес моделей повинен здійснюватися на рівні менеджменту підприємства, його стратегії, а не на рівні чергового купленого пакету активів.

3 питання. Використовується можливість обліку по СС? (FV Option)

При первісному визнанні компанія може безвідклично класифікувати фінансові активи та зобов'язання як оцінюється за справедливою вартістю через прибуток або збиток, якщо це забезпечує подання більш доречною, тобто більш якісної фінансової інформації, оскільки усуває або значно скорочує невідповідність оцінки, іменоване «облікових невідповідністю». Ми говоримо про облікову несоотнесенность, яке виникло б при оцінці активів або зобов'язань з використанням різних основ. Наприклад, визнаємо активи за справедливою вартістю, а зобов'язання - за амортизованою вартістю. Тоді коливання прибутку і збитків від зміни СС не будуть компенсовані визнаними фінансовими витратами по амортизації зобов'язання по ефективній процентній ставці.

Стандарт також дозволяє компаніям, швидше за все це будуть професійні учасники ринку, вибрати модель з управління групою фінансових активів і фінансових зобов'язань на основі справедливої вартості з віднесенням її зміни в ОПУ. Модель потрібно задокументувати офіційно як стратегію управління ризиками або вважати таку модель інвестиційною стратегією. Причому фінансова інформація, яка надається ключовим членам керівного персоналу, повинна бути сформована на основі обраної моделі обліку по ССОПУ.

Робимо висновки, використовуючи схему - дерево рішень і послідовно відповідаючи на наведені вище три питання.

Всі фінансові БОРГОВІ актівиучітиваются за амортизованою вартістю, крім тих, які

· Не пройшли два тести або

· Активи пройшли обидва тести, але було вирішено при визнанні активу вибрати облік по СС через ОПУ (FV Option) для зменшення «облікового невідповідності».

Іншими словами, фінансовий актив повинен оцінюватися за справедливою вартістю тільки, якщо одночасно виконуються обидві з таких умови:

· Актив утримується в рамках консервативної бізнес моделі,

· Потоки грошових коштів є виключно платежами основного боргу і відсотків на непогашену суму основного боргу.

o Але при цьому не використовується можливість обліку по ССОПУ

Приклади обліку боргових активів:

· Облік класичних позик виданих і дебіторської заборгованості - за амортизованою вартістю.

· Облік облігацій, які пройшли тест на грошові потоки, а бізнес модель консервативна, за амортизованою вартістю.

· Якщо облігації, позики, векселі - спекулятивні, то облік по ССОПУ.

· Якщо тест фінансовим борговим активом на грошові потоки не пройдений, то облік ССОПУ.

· Якщо тест на грошові потоки пройдено, а бізнес модель по облігації змішана, то облік ССПСД в обов'язковому порядку.

Всі часткові фінансові активи (вкладення в акції) обліковуються за справедливою вартістю з віднесенням її зміни в ОПУ (ССОПУ), крім тих, які було вирішено враховувати по ССПСД по вибору компанії.

І не забуваємо, що МОЖНА при певних обставинах (усунення бухгалтерського несоотнесенность) ВСЕ фінансові активи враховувати по ССОПУ в рамках можливості обліку по СС.

Облік за справедливою вартістю. Доходи і витрати за фінансовим активом, оціненим за його справедливою вартістю, відображається в складі сукупного доходу як прибуток або збиток у ОПУ або інший сукупний дохід (ПКД).

Рішення приймається при первісному визнанні активів, але зміна СС на ПКД відносимо за різними правилами і підстав:

· Зміна СС пайових активів за рішенням компанії. якщо акції не торгові,

· За борговими активами в обов'язковому порядку при наявності змішаної бізнес моделі.

Згідно МСФЗ (IFRS) 9 підприємство може рекласифікувати фінансові активи в тому випадку, якщо змінилася бізнес модель підприємства з управління даними інвестиціями. Передбачається, що такі зміни будуть відбуватися рідко. Вони повинні встановлюватися в результаті зовнішніх або внутрішніх обставин, бути істотними для діяльності компанії. Якщо підприємство перекласифікує фінансові активи, воно буде застосовувати рекласифікацію перспективно з дати рекласифікації. Це означає, що не потрібно перераховувати раніше відображені прибутки, збитки або відсотки.

На практиці компанії можуть намагатися маніпулювати фінансовими результатами через зміну обліку фінансових активів. Положення МСФЗ 9 перешкоджають цим непорядним потенційним дій. Зміна обліку при рекласифікації активів допускається лише на перше число наступного звітного періоду.

Оцінка і класифікація фінансових зобов'язань. Спочатку при визнанні всі зобов'язання оцінюються за справедливою вартістю, як було зазначено раніше. Потім компанії класифікує всі фінансові зобов'язання як оцінювані за амортизованою вартістю з використанням методу ефективної ставки відсотка, або за справедливою вартістю.

Облік зобов'язань по ССОПУ дозволений, якщо вони класифіковані як торгові чи був обраний такий підхід в рамках можливості обліку по СС для зменшення вченого несоотнесенность.

Активи та зобов'язання вважаються торговими. якщо вони:

· Придбані або прийняті, головним чином, з метою продажу або зворотного покупки в найближчому майбутньому;

· При первісному визнанні є частиною портфеля певних фінансових інструментів, які управляються як єдина група. і практика свідчать про те, що операції з німісовершалісь з метою отримання короткострокового прибутку;

· Є похідними інструментами.

Нововведення МСФЗ 9 полягає в оцінці і виділення суми власного кредитного ризику з віднесенням її на інший сукупний дохід. Це в першу чергу відноситься до випущеними облігаціями, які мають ринкові котирування.

· Величина зміни справедливої вартості фінансового зобов'язання, яка виникла через зміну власного кредитного ризику, в складі іншого сукупного доходу (ПКД), і

· Залишилася величина зміни справедливої вартості зобов'язання - в прибутку чи збитку (ОПУ),

· За винятком тих випадків, коли вплив змін кредитного ризику за зобов'язанням, призвело б до виникнення або збільшення облікового невідповідності в прибутку чи збитку (використовується можливість обліку по ССОПУ).

У МСФЗ 9 сказано, що підприємство не має рекласифікувати фінансові зобов'язання.