Спробуємо розібратися про що йде мова, з'ясувати чому рішення викликало таку неоднозначну реакцію і найголовніше зрозуміти - добре це чи погано для майбутніх пенсіонерів.

Нагадаємо, що "молодь" (1967 року народження і молодше) має право формувати поряд зі страховою і накопичувальну пенсію. Для управління і збереження накопичувального компонента громадянин за чинним нині законодавством повинен вибрати або керуючу компанію (КК) зі "списку" ПФ, або недержавний пенсійний фонд (НПФ). Надалі для стислості і тих і інших називатимемо НПФ.

Сьогодні діють дві схеми формування пенсійного капіталу - без накопичувальної частини (накопичувальної пенсії) і з накопичувальної частиною. Громадянину надано право самому добровільно вибрати спосіб формування своїх пенсійних накопичень.

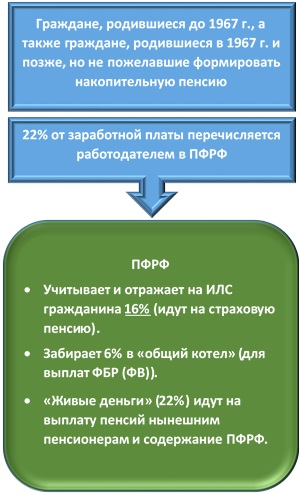

Схема формування пенсійного капіталу без накопичувальної частини (накопичувальної пенсії)

- Роботодавець перераховує 22% від заробітку громадянина в ПФРФ.

- З них 16% фіксуються на індивідуальному особовому рахунку (ІЛС) громадянина - вони призначені для формування страхової частини пенсії.

- 6% йдуть в "загальний котел" на випату фіксованого базового розміру до пенсії (ФБР) або, за термінологією нового закону - фіксованої виплати (ФВ).

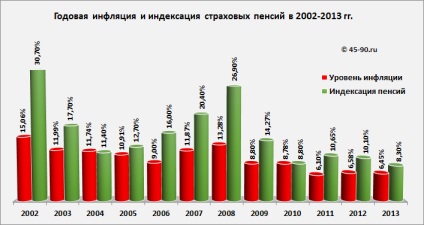

- З коштів, які обліковуються на ІЛС, у громадянина поступово формується пенсійний капітал. Він "віртуальний", в тому сенсі, що це не "живі гроші", що лежать до пори в ПФРФ, а так звані придбані пенсійні права. Держава гарантує збереження пенсійного капіталу і його щорічну індексацію на рівень, не нижче, ніж рівень інфляції.

- При виході на пенсію сформований і зафіксований на ІЛС пенсійний капітал ділиться на вік дожиття (сьогодні це 228 місяців) і визначається місячний розмір страхової частини пенсії. До нього додається ФБР. В результаті громадянину нараховується місячна пенсія, яку він отримуватиме довічно (з щорічною індексацією і перерахунком в разі, якщо він продовжує працювати).

Пенсія = Страхова пенсія (сформована з 16% відрахувань + індексація) + ФБР.

Які переваги та недоліки такої схеми формування пенсійного капіталу?

* Примітка 45-90. Інфляція - процес зростання споживчих цін, що призводить до зниження купівельної спроможності рубля (процес знецінення грошей). Індексація (пенсій, заробітної плати і т.д.) на певний відсоток - це збільшення їх розміру на величину, яка відповідає певному відсотку.

Недоліки та ризики такого способу формування пенсійного капіталу, що складається тільки з страхової частини, такі.

- Накопичені громадянином на рахунках ПФРФ суми не успадковуються ні в разі, коли громадянин не дожив до моменту виходу на пенсію, ні в разі, якщо він не прожив весь термін дожиття. Близьким і родичам не дістається нічого. Всі створені його працею і невитрачені пенсійні накопичення залишаються в розпорядженні ПФРФ.

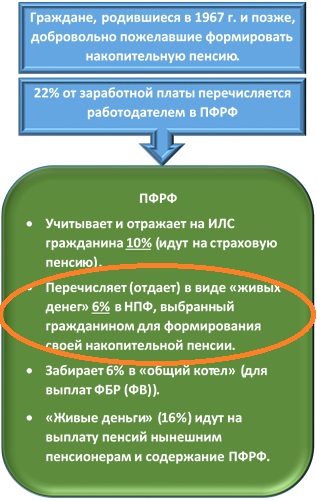

Схема формування пенсійного капіталу з накопичувальної складової.

- Роботодавець перераховує 22% від заробітку громадянина в ПФРФ.

- З них на формування "страхової частини пенсії" йдуть лише 10%. Кошти, що надійшли фіксуються на індивідуальному особовому рахунку (ІЛС) громадянина.

- 6% (у вигляді "живих грошей") ПФРФ перераховує на рахунок обраного громадянином НПФ і також враховує і фіксує їх у спеціальній частині індивідуального особового рахунку застрахованої особи або на пенсійному рахунку накопичувальної пенсії. "Накопичувальний капітал" (той, з якого потім буде розраховуватися накопичувальна пенсія) громадянина формується з надійшли внесків і доходу, отриманого НПФ від інвестування довірених йому коштів. Держава компенсує ПФРФ ці 6% трансфертами (перерахуваннями) з бюджету.

- 6% як і раніше йдуть в "загальний котел" на випату фіксованого базового розміру до пенсії (ФБР) або, за термінологією нового закону фіксованої виплати (ФВ).

Розрахунок пенсії в цій схемі дещо іншою.

- Сформований з 10% відрахувань і зафіксований на ІЛС пенсійний капітал ділиться на вік дожиття (сьогодні це 228 місяців) і визначається місячний розмір страхової частини пенсії.

- Сформований з 6% відрахувань і доходів від інвестування "накопичувальний пенсійний капітал" також ділиться на вік дожиття (228 місяців) і визначається розмір накопичувальної пенсії.

- До них додається ФБР.

В результаті громадянину нараховується місячна пенсія, яку він буде отримувати з щорічною індексацією страхової частини і ФБР і перерахунком в тому числі і накопичувального компонента в разі, якщо він продовжує працювати.

Пенсія = Страхова пенсія (сформована з 10% відрахувань + індексація) +

+ Накопичувальна пенсія (сформована з 6% відрахувань + дохід НПФ від інвестування) + ФБР

До деяких "плюсів" схеми формування пенсійного капіталу з накопичувальної складової можна віднести:

- Надану громадянину можливість вибору способу формування пенсійних накопичень і конкретної КК або НПФ.

- Право успадкування пенсійних накопичень (накопичувального компонента) у разі, якщо громадянин не доживає до моменту виходу на пенсію.

- Можливість отримання накопичувальної пенсії "відразу" по виходу на пенсію - в разі, якщо її розмір не перевищує 5% від суми всієї пенсії (страхова + накопичувальна).

Недоліки та ризики формування пенсійного капіталу, що складається зі страхової і накопичувальної пенсії.

- У цій схемі Держава гарантує збереження тільки "страхового компонента" пенсійного капіталу і його щорічну індексацію на рівень, не нижче, ніж рівень інфляції. Що стосується накопичувальної частини - тут основні ризики громадянин бере на себе. Обраний ним НПФ може показати низьку і навіть нульову прибутковість (нижче рівня інфляції, що сьогодні і відбувається в більшості НПФ) і навіть оголосити себе банкрутом. В результаті пенсійні накопичення, передані громадянином в НПФ, можуть просто знецінитися. У разі банкрутства НПФ держава гарантує повернення тільки "номіналу" - тих сум, які були перераховані в НПФ (без індексації та отриманого від їх інвестування доходу) і треба сказати, що сьогодні уряд робить все (приймаючи відповідні закони і впорядковуючи ринок НПФ), щоб убезпечити себе від необхідності матеріально компенсувати помилки і некомпетентність КК і НПФ.

* Цифри прибутковості КК і НПФ взяті з висновки Рахункової палати РФ за результатами перевірки діяльності НПФ.

- На виплату пенсій нинішнім пенсіонерам, а також на функціонування і обслуговування самої пенсійної системи в цій схемі йде не 22%, а лише 16% живих грошей. Тому Держава змушена "компенсувати" ПФРФ ці 6% у вигляді так званих трансфертів (близько 230-280 мільярдів рублів на рік). Вигоду отримують тільки НПФ, оскільки їм, по суті державою, в обов'язковому порядку перераховуються внески громадян у величезних обсягах, а ніякої реальної відповідальності за користування внесками, вони не несуть.

Все це і послужило приводом для поступового демонтажу існуючої нині системи формування накопичувальних пенсій. Судячи з останніх виступів керівників Мінпраці та ПФРФ вони вже підготували нові рішення.

Коротко суть готуються рішень в наступному - залишиться тільки страхова пенсійна система (всі 22% від заробітної плати будуть направлятися тільки на страхову пенсію). Накопичувальна пенсійна система стане недержавної, добровільної, не пов'язаної з ПФРФ. Громадяни самостійно, а не в обов'язковому порядку, як зараз, зможуть при бажанні крім страхової пенсії формувати собі і накопичувальну, але вже з власної кишені (зарплати) за прямими договорами з НПФ або в рамках корпоративних пенсій.