B Податковий кодекс включені 4 групи товарів, реалізація яких оподатковується ПДВ за ставкою 10 відсотків 2. Крім медичних товарів вітчизняного та імпортного виробництва сюди також входять продовольчі товари, товари для дітей, періодична і книжкова продукція. При цьому коди видів продукції, що обкладається за 10-відсотковою ставкою, визначаються Урядом РФ відповідно до Класифікація продукції (ОКП) 3. а також Товарній номенклатурою зовнішньоекономічної діяльності (ТН ЗЕД) 4.

Медичні товари: поговоримо про переліки

приклад 1

Організація збирається ввозити на територію Росії фотоплівки для медичних цілей. Відповідно до Митного тарифу вони мають код ТН ЗЕД 3701 10 100 0 і входять до групи 3701 "Фотоплатівки і фотоплівки ... з будь-яких матеріалів ...". Цей код включений в групу "Вироби медичного призначення" переліку медичних товарів відповідно до ТН ЗЕД, які оподатковуються за ставкою 10%. Отже, при ввезенні такі фотоплівки будуть обкладатися ПДВ за зниженою ставкою. Відзначимо, що і при реалізації такої медичний товар буде обкладатися за ставкою 10%. Адже його код ОКП (23 7240) присутня в переліку кодів медичних товарів відповідно до Класифікація продукції.

Зверніть увагу: ставка, по якій сплачено ПДВ при ввезенні товару, не завжди збігається зі ставкою, по якій товар буде реалізований на внутрішньому ринку. Однак Податковий кодекс не робить винятки із загального правила застосування податкового відрахування по ПДВ при розрізняються податкових ставках на реалізовані товари (роботи, послуги) і на придбані. Припустимо, компанія, продаючи товари, нараховує ПДВ за ставкою 10 відсотків. При цьому вона набуває матеріальні цінності за ставкою 18 відсотків. У такій ситуації 18-відсотковий відрахування є правомірним. Тобто відрахування податку ніяк не обмежений сумою, отриманою від покупців.

Взаємозалік при різних ставках ПДВ

Можлива ситуація, коли зустрічні операції обкладаються податком на додану вартість за різними ставками. Чи можна компанії прийняти до відрахування ПДВ за ставкою 18 відсотків, якщо реалізація у неї оподатковується за ставкою 10 відсотків? Податковий кодекс не містить спеціальних роз'яснень з даного питання. Стало бути, потрібно застосовувати загальний порядок і заявляти відрахування в повній сумі. Тим більше що є позитивні судові рішення з цього приводу 12.

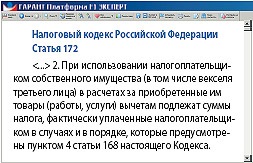

Крім того, в пункт 2 статті 172 Податкового кодексу внесена пряме відсилання на пункт 4 статті 168 цього документа.

Внесена в головний податковий документ коригування дала підставу фінансовому відомству стверджувати, що тепер відрахування по ПДВ і при взаємозаліку можна застосувати тільки після фактичної сплати податку 14. Тобто спочатку покупець повинен перерахувати суму ПДВ постачальнику і тільки потім прийняти її до відрахування. Зауважимо, що це узгоджується з порядком заповнення податкової декларації з ПДВ 15. У графі 4 рядка 240 розділу 3 цього документа відображають підлягає відрахування суму податку, пред'явлену і сплачену окремим платіжним дорученням, при здійсненні бартеру, взаємозаліку і при використанні в розрахунках цінних паперів.

Вимога щодо подання уточненої декларації за той період, коли товари (роботи, послуги) були прийняті до обліку, звичайно, не безперечно (тим більше що воно призводить до сплати пені). Адже коригувати податкову звітність необхідно тільки при допущенні помилки 21. Оскільки про проведення взаємозаліку, як правило, сторони домовляються не відразу, то можна зробити висновок, що спочатку відрахування був заявлений правомірно. Однак якщо компанія не хоче суперечок з інспекторами, їй доведеться слідувати роз'ясненнями чиновників. Розглянемо, як це буде виглядати на прикладі взаємозаліку 2 компаній, які реалізують товари, що оподатковуються за різними ставками ПДВ.

Щодо зарахування авансових платежів

Нещодавно Мінфін Росії роз'яснив, що робити з ПДВ при заліку авансових платежів 22. При цьому була розглянута наступна ситуація. Компанія уклала з одним і тим же контрагентом 2 договору: поставки (ставка ПДВ - 10%) і оренди приміщення (ставка ПДВ - 18%). Згідно з угодою покупець оплачує товар і послуги авансом.

Отримавши авансові платежі в рахунок майбутньої поставки товару, компанія сплатила з них ПДВ за ставкою 10 відсотків. Згодом у зв'язку з тим, що договір поставки був розірваний, сторони підписали додаткову угоду про проведення заліку авансових платежів за договором поставки в рахунок авансу за договором оренди. Як вказали фінансисти, момент підписання угоди слід вважати моментом отримання передоплати за договором оренди. Адже податкову базу по ПДВ визначають на більш ранню з 2 дат - дату надання послуг або дату оплати. Значить, в місяці підписання угоди слід обчислити ПДВ по 18-процентній ставці. Суму податку потрібно відобразити в декларації того податкового періоду, в якому проведено взаємозалік. У цьому ж періоді можна буде прийняти до відрахування раніше перерахований за ставкою 10 відсотків ПДВ з передоплати.

А.Н. Приходько,

керівник департаменту консалтингу в області податків, обліку і фінансів Аудиторсько-консалтингової групи "Інтерком-Аудит"

Ю.М. Лермонтов,

консультант Мінфіну Росії

У пункті 2 статті 172 Податкового кодексу вказується, що суми ПДВ по придбаних товарах (роботах, послугах), розрахунки за які проводяться заліком взаємних вимог, підлягають вирахуванням в сумі фактично сплаченого податку у випадках і в порядку, передбачених пунк- том 4 статті 168 Податкового кодексу. Тобто сума податку за правилами пункту 4 статті 168 Кодексу повинна бути перерахована окремим платіжним дорученням. При невиконанні цього обов'язку відрахування ПДВ покупцем неправомірне.

У разі, коли угода здійснена і ПДВ прийнятий до відрахування, а сума окремим платіжним прорученіем не переведений, платнику податків необхідно надати уточнену податкову декларацію відповідно до вимог статті 81 Податкового кодексу.

2 п. 2 ст. 164 НК РФ

9 подп. 3 п. 1 ст. 318 ТК РФ

10 ст. 410 ГК РФ

11 п. 4 ст. 168 НК РФ

13 п. 2 ст. 172 НК РФ

20 п. 2 ст. 172 НК РФ