В умовах ринкової економіки важко уявити бізнес, що розвивається тільки за рахунок власних доходів, основним джерелом яких є виручка від реалізації продукції, робіт і послуг. Практично в кожній організації зустрічаються випадки кредитування і як правило кожен бухгалтер стикається з веденням обліку кредитів і позик, як рублевих, так і в іноземній валюті

Бухгалтерський облік кредитів в іноземній валюті.

Найбільше складнощів, і як наслідок питань щодо ведення обліку, виникають при використанні валютних кредитів. Тому в даній статті буде розглянута схема і документообіг для кредитів в іноземній валюті, проте на підставі цієї інформації не важко перевірити облік і рублевих операцій.

- На дату отримання.

- На дату погашення.

- На кожну звітну дату.

При отриманні валютного кредиту, а також при погашенні зобов'язань за кредитним договором у позичальника виникає необхідність купівлі (продажу) валюти, так як розрахунки здійснюються в тому ж грошовому еквіваленті, в якому укладено договір В процесі купівлі (продажу) валюти в обліку підприємства неминуче утвориться різниця , пов'язана з відмінністю курсу ЦБР і внутрішнього курсу банку а при проведенні переоцінки зобов'язань - різниця, пов'язана зі зміною курсу ЦБР.

Такі курсові і сумові різниці створюють додаткові труднощі ведення бухгалтерського обліку, однак якщо вміло користуватися всією наданою функціональністю конфігурації «1С: Бухгалтерія 8», то ймовірність виникнення помилок зводитися до мінімуму.

Щоб охопити найбільший спектр питань, що виникає при веденні обліку кредитів в іноземній валюті, розглянемо рішення модельної задачі:

Для відображення даних господарських операцій необхідно підготувати базу. А саме: в довіднику «Контрагенти» додати уповноважений банк.

Додати до нього договір, з видом «Інше», де валюту договору вибрати USD. Далі відкрити поточний валютний рахунок в цьому банку. Одночасно з поточним валютним рахунком в обов'язковому порядку відкривається транзитний валютний рахунок. Рахунки додаються в довіднику «Банківські рахунки», для транзитного рахунку тип задається як «Інший».

Тепер розглянемо документи, за допомогою яких можна відобразити ситуацію прикладу в конфігурації, при чому деякі проводки робить один документ. Для наочності, повідці, суми і типи документів представлені у вигляді таблиці:

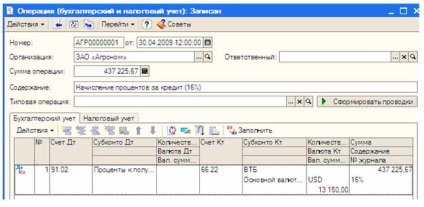

Тут необхідно зазначити, що розрахунок, нарахування і відображення відсотків у бухгалтерському обліку, а так само відображення витрат в частині прийнятих витрат робиться бухгалтером самостійно за допомогою бухгалтерської довідки. Приклад документа представлений на малюнку №3:

На першій закладці «Бухгалтерський облік» робиться одна проводка типу Дт 91 Кт 66 у сумі всіх нарахованих відсотків. У нашому випадку 13 150 USD. що залишає 16%.

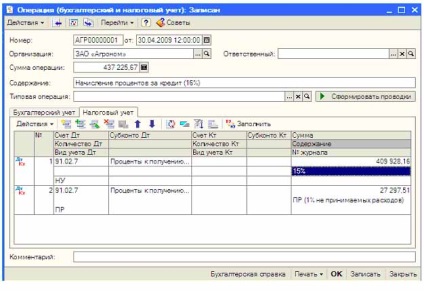

Проведення за податкової частини більш складні. Необхідно розділити прийняту в оподаткуванні суму витрат від не приймаються, в нашому прикладі 15% і 1%. Першу суму провести з видом обліку НУ, а другу суму, що не приймається, з видом обліку ПР (Постійна Різниця). Приклад проводок в податковому обліку представлений на малюнку №4:

Необхідно відзначити, що рахунок обліку відсотків у валюті 66.22 за замовчуванням переоцінюється в особливому порядку і не бере участі в процедурі, що виконується документом «Закриття місяця». Тому переоцінку нарахованих відсотків і визнання курсової різниці здійснюється бухгалтером самостійно за допомогою бухгалтерської довідки.

Як видно з вище наведеного прикладу, облік кредитів в іноземній валюті можна реалізувати повністю типовими засобами конфігурації «1С: Бухгалтерія 8», причому варіанти нарахування відсотків за договором кредиту різні, а вибір способу залежить тільки від переваги користувача. Необхідно так само відзначити, що переоцінку валютного зобов'язання за рахунком 66.21 на звітну дату програма робить автоматично в документі «Закриття місяця», а переоцінку нарахованих відсотків необхідно робити самостійно.