Огляд стратегій торгівлі спредом

Для початку необхідно зрозуміти саму концепцію спреда (спредового, або складеного, інструменту). По суті, будь-який торговий інструмент можна представити у вигляді такої формули:

де Xj - ціна торгуемого інструменту (наприклад, EURUSD - 1.3550),

wj - його ваговий коефіцієнт (найчастіше використовується 1, як це не дивно).

Простий приклад - як щодо звичайного арбітражу між двома форекс брокерами? До слова, про засади арбітражу можна почитати в нашій статті Форекс арбітраж. дана формула поглибить розуміння принципу арбітражної торгівлі. Виглядати це буде приблизно так:

Тепер стає зрозуміліше?

Таким чином, будь-яка стратегія парного або портфельного трейдингу, а також арбітражу, є окремим випадком спред-трейдингу!

Так, теоретичний "фундамент" ми залили бетоном знань, йдемо далі!

Тепер вас чекає короткий занурення в нетрі спред-трейдингу, ми розглянемо три основних напрямки спредовой торгівлі:

- парний трейдинг

- Торгівля ф'ючерсними та валютними спредами

- Індексний \ портфельний арбітраж

1. Парний трейдинг

Напевно, найпопулярніша стратегія з трьох представлених. Здебільшого є ринково-нейтральною (або дельта-нейтральної) і досить варіативна, але Вам будуть потрібні знання математики (ні-ні, нічого серйозного!) Для більш ефективного її застосування.

Основна ідея - візьмемо два фундаментально (в ідеалі) "пов'язаних" активу, наприклад, найпростіший приклад - звичайні GOOG і привілейовані (що дають право голосу) GOOGL акції американської корпорації Google:

Один актив впливає на інший, таким чином, рух їх цін відбувається з певною часткою "симетрії" - один падає в ціні - інший "піде" за ним, і навпаки. Ця "симетрія" і називається кореляцією. Звернемося до офіційного визначення поняття "кореляція":

Кореляція є статистичною мірою руху двох і більше часових рядів (до яких відносяться і котирування) відносно один одного. Кореляція виражається у вигляді числа з можливими значеннями від -1 до +1. Стовідсоткова позитивна кореляція, або кореляція, що дорівнює одиниці, означає, що один актив повністю повторює рухи іншого - куди один, туди й інший! І навпаки, стовідсоткова негативна кореляція показує, що руху активів повністю протилежні - один дорожчає, інший в цей час дешевшає. Третій варіант - кореляція, рівна нулю - показник того, що вартості активів абсолютно не залежать одне від одного і рухаються випадково.

Акції Гугла, напевно, занадто пов'язані (ще б пак - це ж акції однієї компанії!) Для прикладу парного трейдингу, давайте підберемо інший приклад, наприклад, GLD і SLW (гірничодобувні компанії):

Коефіцієнт їх кореляції дорівнює 0.89 (це дуже багато, насправді!), І, як можна бачити, їх руху дуже схожі. Подивимося, як це буде виглядати в нашій універсальної формули спредового інструменту (і так вона універсальна взагалі):

Як видно, побудований за формулою спредовий інструмент постійно повертається до "середньої" ціною в районі 47 доларів. Таким чином, ми можемо "купити" цей спредовий, або синтетичний, як його ще називають, інструмент, дешево (купивши GOLD і продавши SLW відповідно до формули) і продати його при поверненні до "середньої", або при догляду ціни вгору, до верхньої межі коридору (і навпаки!). Природно, в даній стратегії, як і в багатьох інших, присутні свої підводні камені, зокрема, у простих трейдерів можуть виникнути певні труднощі, пов'язані з пошуком високо корелюється активів. Але, на щастя, на нашому сайті є спеціальні сервіси: Кореляція і Підбір пар. які допомагають трейдерам, особливо початківцям, перевіряти активи на коефіцієнт кореляції і підбирати хороші пари для торгівлі.

Таким чином, найпростіша стратегія парного трейдингу виглядає так: знаходимо інструменти з високою кореляцією, будуємо з них складовою інструмент, який буде мати високу возвратностью до будь-якої "середньої" ціною (можливо, доведеться міняти ваги, щоб результуючий інструмент був більш передбачуваним), і торгувати, дотримуючись основного правила трейдера - "Купуй низько, продавай високо"!

Наступна зупинка - торгівля ф'ючерсними та валютними спредами.

2. Торгівля ф'ючерсними та валютними спредами

Це "велика" стратегія в багатьох сенсу цього слова, з сотнями комбінацій, і її вигідне відміну від більшості інших стратегій (зокрема, парного трейдингу) в тому, що більшість цих комбінацій, через свою фундаментальну \ сезонної природи, широко відомі, тобто нам не доведеться шукати скоррелировать активи, їх знайшли за нас!

За допомогою програми Megatrader можливо торгувати CFD-ф'ючерсними спредами, які мають як переваги, так і недоліки перед звичайними ф'ючерсами - з числа достоїнств можна вказати можливість отримання більш високого кредитного плеча для операцій, з недоліків - "позаринкових" природу CFD-контрактів, на відміну від ф'ючерсів, що торгуються централізовано. Крім того, вкрай важлива перевага CFD-контрактів - можливість торгівлі неповними лотами, тоді як ф'ючерсні контракти стандартизовані і можуть бути недоступні трейдерам з невеликим депозитом.

Отже, які ж ф'ючерсні і валютні спреди взагалі існують? Їх цілком достатньо!

Погляньмо на кожну стратегію ближче.

1. Календарні спреди часто присутні в портфелях трейдерів і менеджерів в інвестиційних фондах, тому що є стратегією з низьким ризиком і середнім доходом. Також вони називаються "горизонтальними" спредами (якщо подивитися на ф'ючерсний ринок як на матрицю, де рядками є ф'ючерсні контракти, а стовпцями - дати експірації - такий спред дійсно буде виглядати горизонтальним, так що, можна сказати, що назва вірне).

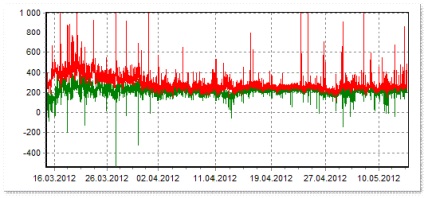

Найчастіше графік календарного спреду виглядає приблизно так:

Просто "зібрати" і просто торгувати через його поворотної природи. Отже, ось основи календарного спред-трейдингу (іноді також називається календарний арбітраж):

Нам потрібно інструмент, який має дати експірації \ виконання - наприклад, ф'ючерсний контракт.

Ось як це все виглядає в Мегатрейдере:

2. Межтоварние і міжринковому спреди

Ф'ючерсний ринок повний тісно пов'язаних і скоррелірованних інструментів: нафта сортів Brent і WTI, соєві боби, масло і борошно, какао-кава-цукор, кукурудза, пшениця і безліч інших комбінацій. Так чому між цими товарами спостерігається така кореляція? Все просто, візьмемо для прикладу ситуацію: що станеться з цінами на соєву олію (робиться з соєвих бобів, але це інсайдерський секрет, нікому ні слова) в разі рясного врожаю сої в цьому році? Ціна на боби різко впаде, так як пропозиція перевищить попит, природно. Компанії-виробники зможуть купувати боби дешевше, знижуючи витрати, і виробляти "дешевше" соєве масло, якого також буде більше звичайного - ціна також впаде. Таким чином, ми тільки що розглянули наочний приклад кореляції цін на товари на фундаментальному рівні.

Існує кілька "іменних" спредів: крек-спреди (назва походить від процесу переробки нафти - крекінга - cracking) між нафтою і продукцією з неї - бензином і мазутом, краш-спреди - між соєвими бобами і продукцією з них - соєвим борошном і соєвим маслом спреди між іншими пов'язаними інструментами, такими, як золото і срібло, платина і срібло, паладій-срібло і безліч інших "металевих" комбінацій, також валютні спреди (простіше реалізуються на Форексі, ніж на ф'ючерсному ринку) і індексні спреди. найчастіше є міжринковому (наприклад, DOW-SP500, DAX-FTSE і інші фундаментально пов'язані економічні індекси). Як бачите, вибір величезний, кожен зможе знайти собі спреди до вподоби і кишені.

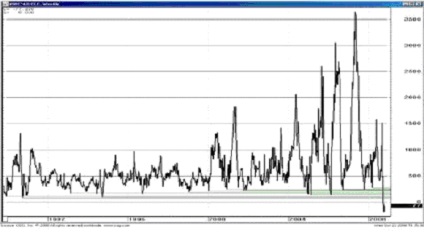

Погляньмо на межтоварний спред, наприклад, графік крек-спреда:

Стационарен (рухається навколо однієї величини), чи не так? Більшість правильно "складених" спредів схожі на цей.

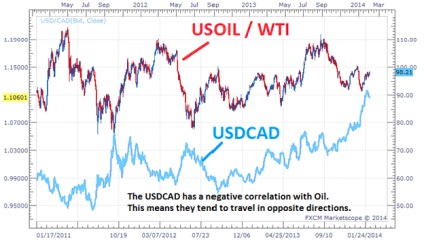

Ринок Форекс, по суті, будучи замкнутою системою, сам по собі визначає залежність перехресних курсів, так званих крос-курсів, від "мажорів" - курсів обміну основних валют. По суті - ринок Форекс завжди знаходиться в паритеті (якщо немає - банки і маркетмейкери йому допомагають), щоб в учасників не виникало можливостей для безризикового отримання прибутку. Тим не менш, це не єдина взаємозв'язок на Форекс. Через взаємозв'язку економік деяких країн курси їхніх національних валют починають сильно корелювати між собою або з товарними ф'ючерсами, якщо видобуток \ виробництво того чи іншого торгуемого на біржі ф'ючерсного товару є однією з основних статей експорту країни. приклади:

Нафта марки WTI і USDCAD ...

AUDUSD і золото ...

Дізнатися кореляцію валютних пар можна на сторінці Кореляція.

І остання стратегія, напевно, найскладніша, але і потенціал її високий:

3. Індексний \ портфельний арбітраж

На світових біржах торгуються тисячі складових інструментів. Інструментів, що складаються з декількох компонентів. Приклади? Будь ласка, наприклад, індекс DAX - складається з 30 найбільших акцій Німеччини. Або інший приклад - біржові ETF-фонди, що складаються з корзин розміром від 2 до 6000 активів! Спредовие інструменти у всій своїй красі! Однак, якщо створити "свій" синтетичний інструмент, повністю або частково повторює склад вже "готового", можна торгувати відмінності в їх ціні, по суті - арбітраж, адже інструменти не просто схожі, вони однакові.

Для застосування даної стратегії необхідно знати складові інструменту і спосіб їх обчислення.

Індексний \ складовою інструмент також може бути відтворений нашої спредовой формулою, наприклад, індекс DAX буде виглядати приблизно так:

DAX = 0.1 * EOA + 0.097 * SIE + 0.078 * ALV + 0.077 * BAY +. + 0.004 * HNR1.

Чи потрібно говорити, чому індексний, або портфельний арбітраж є "улюбленої" і основною стратегією більшості хедж-фондів і банків?

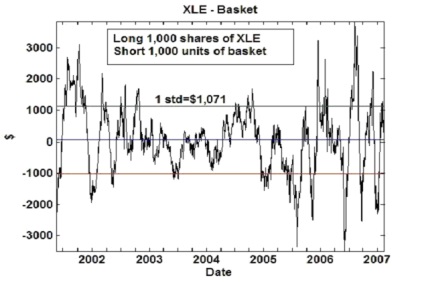

Погляньмо на можливий графік (використаний XLE ETF-фонду - сектор Енергетики -проти кошика акцій, з якої він складається):

Як видно, спред постійно повертається до середньої - нулю. Дуже просто торгувати, дуже просто автоматизувати, наприклад, за допомогою індикатора Bollinger Bands.

висновок

З наведеного огляду даних стратегій можна зрозуміти наступне:

- Це не ядерна фізика, після пари днів читання і "вникання" в суть спредових інструментів, дані стратегії можуть бути використані новачками і любителями трейдингу.

- Низький ризик, так як ми постійно захеджировать (один інструмент проти іншого) і більшу частину часу нейтральні по відношенню до ринку - ми торгуємо взаємне рух активів, а не абсолютне!

- Висока потенційна прибутковість - особливо при використанні CFD з плечима.

- Величезна варіативність - не потрібно змагатися за кожну мілісекунду з іншими трейдерами, як ми зазвичай робимо в інших типах арбітражу - ми можемо просто "створити" свій власний арбітражний інструмент!

Повідомлення про ризики: Торгівля фінансовими інструментами несе в собі високий рівень ризику і може призвести до втрати всіх вкладень. Використовуючи інформацію і програмні продукти, представлені на сайті, ви погоджуєтеся з тим, що дієте на свій страх і ризик і приймаєте на себе всю відповідальність за можливі збитки і втрати. Megatrader Ltd не несе відповідальності за будь-які збитки, понесені через використання представлених програмних продуктів або доповнень до них. Вся інформація на сайті наведена виключно в ознайомлювальних цілях і не є підставою для прийняття інвестиційних рішень. Всі приклади, зазначені на сайті, носять демонстраційний характер і не означають обіцянки прибутковості в майбутньому. Ви повинні розуміти, що доходи, отримані в минулі періоди, не можуть бути гарантією отримання доходів у майбутньому. Перед початком торгівлі переконайтеся, що ви усвідомлюєте всі можливі ризики з урахуванням вашого досвіду і знань.