Податок на майно з невіддільних поліпшень орендованого майна

Невід'ємні поліпшення орендованого майна нерідко викликають у бухгалтера складності при розрахунку і сплаті податку на майно. Розглянемо, на що звернути увагу при оподаткуванні невіддільних поліпшень орендованої нерухомості, в тому числі в ситуації, коли база по об'єкту визначається як кадастрова вартість.

При обчисленні податку на майно враховуються об'єкти, прийняті на баланс в якості основних засобів за правилами бухгалтерського обліку (п. 1 ст. 374 НК РФ).

Щоб не допустити помилок при визначенні податкової бази по податку на майно (але і не допускаючи надмірної сплати податку) бухгалтер повинен правильно кваліфікувати:

- об'єкт оренди, в якому проводяться поліпшення, як рухомого або нерухомого майна;

- вкладення в орендоване майно в якості віддільного або невід'ємного поліпшення.

Сплата податку на майно з капітальних вкладень

Поняття рухомого і нерухомого майна наведені в статті 130 Цивільного кодексу. До нерухомих речей (нерухомості) належать земельні ділянки, ділянки надр і все, що міцно пов'язане із землею, тобто об'єкти, переміщення яких без невідповідного збитку їх призначенню неможливе. У тому числі це будівлі, споруди, об'єкти незавершеного будівництва. Речі, які не відносяться до нерухомості, визнаються рухомим майном.

У зв'язку з цим під об'єктом нерухомості слід розуміти єдиний конструктивний об'єкт як сукупність всіх об'єктів, що включаються в інженерно-технічне забезпечення будівлі.

Відносно капітальних вкладень в орендований об'єкт орендар повинен сплачувати податок на майно до їх передачі орендодавцю або до відшкодування останнім їх вартості.

У зв'язку з усім вищевикладеним підвищуються вимоги до правильної кваліфікації вироблених на орендованому об'єкті поліпшень. Тим більше що в цьому зацікавлені обидві сторони - орендар та орендодавець.

Віддільні і невіддільні поліпшення

Всі поліпшення орендованого майна поділяють на віддільні і невіддільні. При цьому, як і в випадку з рухомим та нерухомим майном, податкове законодавство не дає визначення цим термінам - вони наведені в Цивільному кодексі. Так, в силу пункту 2 статті 623 цього кодексу основним критерієм відмінності відокремлюваних і невіддільних поліпшень є можливість відділення перших від об'єкта оренди без заподіяння шкоди, причому віддільні поліпшення можна використовувати окремо.

Невід'ємні поліпшення, незважаючи на те що вони враховуються протягом терміну оренди на балансі орендаря, фактично є власністю орендодавця (якщо інше не передбачено договором оренди) (ст. 623 ЦК РФ).

Вартість капітальних вкладень у формі невіддільних поліпшень орендованого майна, здійснених орендарем і переданих їм орендодавцю після закінчення терміну оренди, в доходах орендодавця не враховується (пп. 32 п. 1 ст. 251 НК РФ). У зв'язку з цим грамотна кваліфікація вироблених на орендованому об'єкті поліпшень дозволить і орендодавцю уникнути ризиків донарахування податку на прибуток (у разі, якщо передані поліпшення будуть кваліфіковані податковими органами як віддільні). Тому доцільно заздалегідь узгоджувати з орендодавцем перелік невіддільних поліпшень, які в подальшому будуть передаватися на баланс орендодавця (з відшкодуванням витрат або без нього).

З огляду на складність самостійної кваліфікації бухгалтерами виду вироблених організацією поліпшень в орендований об'єкт, а також неоднозначність в розумінні даного питання платниками та податковими інспекціями, можна порадити: у спірних випадках запитуйте у підрядника документальне підтвердження отделимости або невіддільності вироблених або вже проведених поліпшень (наприклад, у формі письмового укладення).

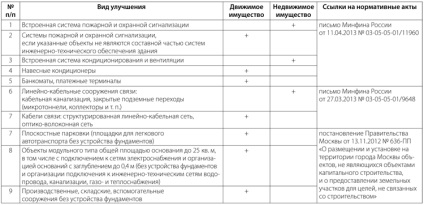

Як правило, питання по кваліфікації віддільного / невіддільне відносяться до поліпшень, виробленим в орендованому організацією приміщенні (офісному, складському, торговому і т.п.), розташованому в будівлі. Нижче в таблиці наведено перелік найпоширеніших робіт, що здійснюються організаціями в орендованих приміщеннях (будинках). На нашу думку, грунтуючись на схожості критеріїв, встановлених цивільним законодавством і відрізняють рухоме / нерухоме майно та віддільні / невіддільні поліпшення (можливість переміщення без нанесення шкоди), при кваліфікації поліпшень, проведених організацією в орендоване майно, бухгалтер має право також брати до уваги нормативні акти, в яких розглядаються питання розмежування рухомого і нерухомого майна.

Перелік капвкладень, найбільш часто вироблених в орендованому приміщенні

Якщо податкова база орендованого майна - кадастрова вартість

Можливо, надалі Мінфін Росії або ФНС Росії направлять додаткові офіційні роз'яснення щодо вищевказаних ситуацій.

Капвкладення в об'єкт оренди: орендар платить податок на підставі середньорічної вартості

Відповідно до ПБО 6/01 "Облік основних засобів" капітальні вкладення в орендоване майно враховуються орендарем у складі основних засобів.

Таким чином, в силу зазначеного ПБО у взаємозв'язку зі статтею 374 Податкового кодексу до вибуття капітальних вкладень в орендоване майно зі складу основних засобів орендаря капітальні вкладення в орендоване майно в усіх випадках підлягають оподаткуванню виходячи із середньорічної вартості. (В тому числі і коли поліпшення зроблені орендарем щодо мереж і систем інженерно-технічного забезпечення, що входять до складу орендованого об'єкта нерухомого майна, оподатковуваного по кадастрової вартості.)

Що стосується орендодавця, то в силу статті 378.2 Кодексу орендодавець-власник у всіх випадках буде обчислювати податок за кадастрової вартості за даними Єдиного державного кадастру об'єктів нерухомості, якщо об'єкт включено до Переліку об'єктів нерухомого майна в рамках статті 378.2 НК РФ. Причому незалежно від того, чи враховуються капітальні вкладення на балансі орендаря або передані орендодавцю за актом передачі і т.п. Якщо об'єкта нерухомого майна немає в Переліку, то податок щодо даного основного засобу обчислюється відповідно до пункту 1 статті 375 Кодексу за балансовою (залишкової) вартості, сформованої орендодавцем за правилами бухобліку.

Надія Гаврилова. заступник начальника відділу майнових та інших податків Департаменту податкової і митно-тарифної політики Мінфіну Росії