НК РФ передбачає наявність 2-ух непрямих податків - ПДВ і акцизи. З цими видами податків компанії стикаються при збуті або придбанні цінностей, а також при ввезенні товарних цінностей на російську митну територію (імпортні операції).

Непрямий податок додається до вартості реалізованих або ввезених цінностей і пред'являється продавцем покупцеві. Доданий податок підлягає сплаті продавцем до бюджету з урахуванням покладених відрахувань по даному виду податкового зобов'язання. Поняття «непрямий» означає, що насправді обов'язок по сплаті податку лягає на покупця, але не безпосередньо, а через посередника, в ролі якого виступає продавець.

Процедура обчислення, сплати та відшкодування доданого податку регулюється гл.21, а акцизів - гл.22 НК РФ.

Непрямі податки при імпортних операціях

Ввезення цінностей на територію митного союзу РФ виступає приводом для обчислення і сплати непрямих податків. Платити потрібно тій країні, чий митний орган випускає ТМЦ:

- При імпорті товарних цінностей з країн, що не входять в список учасників митного союзу, що додається податок належить платити в РФ, так як випуск буде виконаний російським митним органом, в цей орган і перераховується податок;

- При імпорті цінностей з держав ЄАЕС податок повинен перераховуватися в податкову, де стоїть на обліку власник цінностей (покупець). У ЄАЕС входять Білорусія, РФ, Казахстан, Киргизстан, Вірменія. Податкові зобов'язання щодо сплати ПДВ передбачені для всіх осіб, незалежно від застосовуваного ними режиму оподаткування та наявності звільнення від сплати (виключення перераховані в 6-му пункті ст.72 Договору про ЄАЕС).

порядок сплати

Обов'язок по перерахуванню доданого податку лягає на декларанта товарів, тобто покупця.

Для прийняття правильного рішення щодо необхідності перерахування податку з ввезених цінностей, його величини і місця сплати, потрібно визначитися з наступними моментами:

- Чи є звільнення від ПДВ у імпортованих товарів;

- Яка митна процедура використовується в відношенні ввезених цінностей;

- Яку ставку ПДВ необхідно застосувати;

- За якою формулою розрахувати податок до перерахування.

Звільнення від податкових зобов'язань

У п.3ст.80 ТК ТЗ визначені випадки, коли не потрібно платити ПДВ з імпортованих цінностей. У ст.150 НК РФ представлений список тих товарних цінностей, при ввезенні яких не потрібно додавати податок до вартості. У разі невідповідності умов з зазначеної статті ТК ТЗ і при імпорті товарних цінностей, які не включені в список, слід порахувати доданий податок за ставкою, актуальною на день подання митної декларації.

митна процедура

На порядок сплати непрямих податків по ввізних операцій впливає митна процедура, під яку поміщаються імпортовані цінності. Залежно від цієї процедури ПДВ потрібно буде сплатити в повному, обмеженому обсязі або ж не платити зовсім.

На митну процедуру впливають цілі випуску ТМЦ в РФ митним органом:

Особливості сплати податку

Транзит, переробка, зберігання або знищення на митниці, реекспорт, вільна митна зона або склад, безмитна торгівля, рух припасів і їх декларування, відмова на користь д-ви.

Тимчасове ввезення, імпорт продуктів переробки при їх приміщенні за межами території митниці

Не сплачується або сплачується в обмеженою величиною

Ставка ПДВ

На величину ставки впливає характер ввозяться цінностей - 10 або 18%.

Для визначення величини відповідної ставки для товарів, що ввозяться потрібно встановити коди згідно з УКТ ЗЕД ТЗ, після чого зіставити їх з кодами товарів, для яких передбачена ставка 10% (вони перераховані в спеціальних переліках російського уряду). Якщо серед ввезених ТМЦ є товари з даних переліків, то потрібно використовувати ставку 10%, в іншому випадку - 18%.

Приклад визначення відповідної ставки

Компанія ввозить в РФ каперси з Німеччини. Яку ставку потрібно застосувати?

розрахунок ПДВ

Якщо встановлена необхідність додавання податку та визначено величину актуальною ставки, то ПДВ можна обчислити таким чином:

ПДВ = (митна вартість імпортованих цінностей + мито + акциз) * податкова ставка

Розміри мит визначаються Єдиним митним тарифом ЄАЕС. Акцизні ставки визначені 193 ст. НК РФ.

Якщо від мита товар звільнений, і ввезені цінності не є підакцизними, то досить помножити вартість ТМЦ на податкову ставку.

ПДВ визначається щодо кожного найменування товарів, що ввозяться цінностей, після чого проводиться підсумовування величин додаткового податку по всіх позиціях. Отриману суму потрібно перевести в національну валюту.

Порахувати доданий податок потрібно самостійно, після чого відобразити його величину в декларації ДМВ-1 або ДМВ-2. При незгоді митного органу з проведеними розрахунками, буде проведено коректування, з якої декларант може або погодитися, або намагатися відстояти свою думку (в тому числі і в суді).

Терміни сплати непрямих податків (ПДВ)

Конкретні дати для перерахування залежать від митної процедури, під яку поміщені ввезені цінності. Якщо ввезення товарів виробляється для споживання всередині російського ринку, то обов'язок по сплаті виникає до випуску цінностей з митної території.

Якщо випуск товарів, що ввозяться здійснений до моменту подання митної декларації (це можливо в ряді випадків по ст.197 МК МС), то перерахувати додатковий податок належить протягом 10-ти днів, які відраховуються з початку місяця, що йде за місяцем випуску.

При тимчасовому ввезенні товарних цінностей доданий податок належить перерахувати до випуску згідно із зазначеною процедурою разом з ввізним митом та податками за період тимчасового ввезення.

Сплачений податок можна направити до відрахування на підставі митної декларації, якщо товари будуть використані в операціях, що обкладаються додатковим податком, в іншому випадку доведеться врахувати його у вартості ввезених цінностей. Неплатники ПДВ зобов'язані також сплатити податок з ввезених товарів, але зарахувати до відрахування його не вийде.

Зайві перераховані кошти за доданому податку дозволено зарахувати у вигляді сплати мит митного характеру, пені та% -ів.

Імпорт з країн митного союзу

Для обчислення додаткового податку слід застосовувати одну з ставок, визначених 2-м і 3-м пунктами 164 ст. НК РФ. Також потрібно враховувати положення з 17-го пункту Протоколу, супроводжуючого Договір про ЄАЕС як 18-го додатки.

Вважати ПДВ потрібно в день прийняття цінностей до обліку від вартості, яка підлягає перерахуванню постачальнику за придбані цінності відповідно до доданої документації. Суми з документів, зазначені в іноземній валюті слід перевести в рублі за курсом ЦБ на день оприбуткування товарів.

Термін перерахування доданого податку - до 20-того числа включно місяця, що йде за місяцем оприбуткування ввізних товарів. Разом з оплатою слід надати пакет документів, в складі якого:

- Податкова декларація;

- Заяву про сплату непрямих податків;

- Виписка з банківського рахунка в підтвердження оплату податків;

- Рахунки-фактури;

- Транспортна документація;

- Договір, укладений з постачальником;

- Інші документи з п.20 Додатка №18 до Договору про ЄАЕС.

Перерахований доданий податок платники можуть направити до відшкодування, всі інші особи зобов'язані його списати до витрат або включити в вартість ввізних цінностей.

Документальним підставою для приймання до відрахування виступає рахунок-фактура, платіжна документація про перерахування податку, заяву, тому відшкодувати таку ПДВ можна тільки після подання даної документації до податкової.

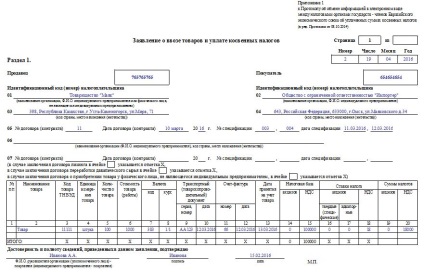

Заяву про сплату непрямих податків

Надати дану заяву потрібно до податкової за місцем реєстрації разом з іншої необхідної документації, в тому числі податковою декларацією в період до 20-го числа місяця, що йде за місяцем прийому імпортних товарів до обліку. Формат подачі - в електронному вигляді із запевненням УКЕП платника або в паперовому вигляді в 4 примірниках.

Бланк заяви міститься в додатку 1 до Протоколу від 11.12.09 (в ред. Від 31.12.14). Цей же протокол визначає і порядок заповнення даного бланка.

Копії заповненої заяви направляються експортеру в електронному або паперовому вигляді.

Заяву про сплату непрямих податків