Загальна інформація про декларації

Складається декларація з шести розділів і титульного аркуша. Для різних об'єктів оподаткування УСН призначені різні розділи: для ССО з об'єктом «доходи» розділи 1.1, 2.1.1 та 2.1.2, для ССО з об'єктом «доходи за вирахуванням витрат» розділи 1.2 і 2.2. Розділ 3 і титульний лист загальні для обох видів ССО. Розділ 3 видається тільки тими платниками податків, які отримували кошти цільового фінансування, що не обкладаються податком за ССО. Тобто зазвичай у комерційних організацій та ВП цього розділу в складі декларації немає, тому в статті він не розглядається.

Розділи 1.1 та 2.1.1 є обов'язковими для всіх «спрощенців» з об'єктом «Доходи», розділ 2.1.2 заповнюють тільки платники торгового збору. Наявність окремого розділу для них пов'язано з тим, що зменшувати на цей збір можливо тільки податок з доходів від діяльності, що обкладається торговим збором. Тобто якщо у організації (ІП) є види діяльності, які не обкладаються торговим збором, дохід від них в розділ 2.1.2 не включається.

Слід враховувати те, що податок за ССО можна зменшити на торговий збір тільки організаціям та ВП, зареєстрованим на території Москви, оскільки тільки в цьому випадку податок сплачується в той же бюджет, що і сам збір.

Всі правила заповнення декларації викладені в Порядку заповнення, який можна знайти на нашому сайті в розділі Бланки.

Зверніть увагу! У декларації вказуються тільки нараховані суми податку, сплачені суми не вказуються, дані по сплатах і так є у податкової інспекції.

Загальні правила заповнення декларації

Декларація може подаватися як в паперовому, так і в електронному вигляді через телекомунікаційні системи.

При здачі декларації в паперовому вигляді бланки краще використовувати машинозчитувані. Застосовувати саме їх обов'язки немає, але спроба здати декларації, заповнені нема на таких бланках, може зазнати фіаско - податкова просто відмовиться приймати і своє право на використання звичайних бланків доведеться відстоювати зі скандалом. Машиноорієнтованої бланки з двовимірним штрих-кодом можна сформувати з використанням спеціального програмного забезпечення, в тому числі і безкоштовного (НалогоплательщікЮЛ).

При роздруківці декларацій слід мати на увазі, що не допускається двосторонній друк і не можна скріплювати листи степлером, оскільки це призводить до псування листів.

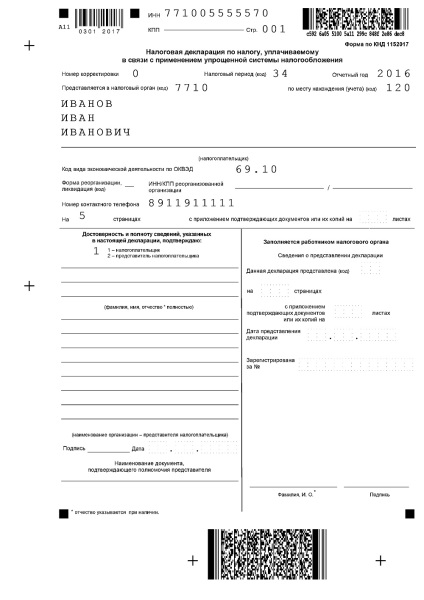

Титульна сторінка

Вгорі титульного аркуша (а також угорі кожної сторінки декларації) вказується ІПН та КПП. Поле КПП індивідуальні підприємці не заповнюють.

Якщо декларація первинна, то в поле «Номер коригування» вказується 0, якщо здається уточнена декларація, то ставиться номер коригування 1, 2 і т. Д.

Податкові періоди вибираються з Додатка 1 до Порядку заповнення декларації. Зазвичай це код 34 (календарний рік). Інші періоди можливі при ліквідації організації або припинення діяльності ВП.

В поле «за місцем обліку» ставляться коди з Додатка 3 Порядку. У ІП код 120, у організацій 210.

При заповненні поля «Платник податків» вказується прізвище, ім'я та по батькові підприємця, без вказівки статусу «індивідуальний підприємець», назва організацій пишеться повністю, із зазначенням організаційно-правової форми (наприклад, Товариство з обмеженою відповідальністю «Роги і копита»)

Код КОАТУУ зазвичай ставиться той, який заявлений як основний при реєстрації. Але якщо у платника податків не одна система оподаткування, то краще вказувати той код, який відноситься саме до діяльності, що обкладається ССО.

Документи до декларації не прикладаються, відповідне поле не заповнюється.

У розділі «Достовірність і повноту відомостей, зазначених у цій декларації, підтверджую», вказується:

- в разі, якщо підписує керівник організації або сам ІП, проставляється цифра «1» і пишеться через підрядник прізвище, ім'я, по батькові керівника організації, ставиться його підпис і дата підписання. Якщо декларацію підписує індивідуальний підприємець, то ставиться також цифра «1», підпис і дата. ПІБ підприємця вказувати не треба.

- в разі, якщо підписує довірена особа організації або підприємця, то вказується цифра «2» і ПІБ представника через підрядник, підпис і дата. Якщо представник платника податків є юридичною особою, то вказується ПІБ особи, уповноваженої на підставі документів, що підтверджує повноваження представника платника податків - юридичної особи, підтверджувати достовірність і повноту відомостей, зазначених у Декларації. В поле «найменування організації - представника платника податків» вказується найменування юридичної особи - представника платника податків. Проставляється підпис особи, відомості про який вказані в поле ПІБ і дата.

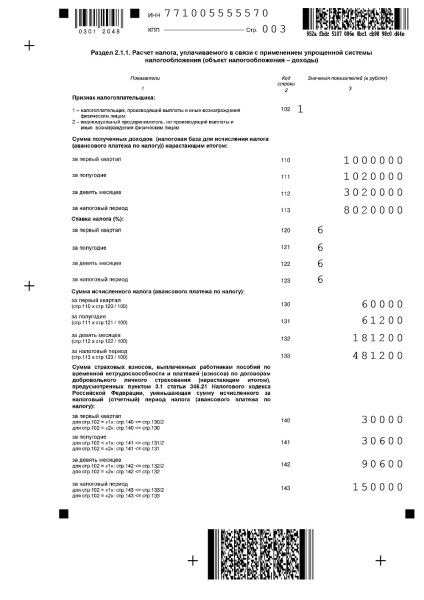

розділ 2.1.1

Перш ніж заповнювати розділ 1.1, необхідно заповнити розділ 2.1.1, куди вносяться дані по доходах і внескам за звітні періоди. У рядку 102 слід вибрати ознака платника податків. ІП, які виробляють виплат фізичним особам, вибирають ознака 2. ІП, що виробляють виплати фізичним особам і організації вибирають ознака 1. Пам'ятайте, що неправильно обраний ознака призведе до неправильного розрахунку податку.

Ставки податків в рядках 120-123 складають зазвичай 6%. Але деякі регіони скористалися правом зменшення податкових ставок, аж до нуля (у ІП, які мають право на «податкові канікули»). Різні ж ставки податку в цих рядках можуть бути, наприклад, якщо організація або ІП змінили місце реєстрації і в новому регіоні виявиться інша ставка податку. ІП, що застосовують ставку 0% декларацію подавати до податкової інспекції зобов'язані. У декларації зазначаються дані про отримані доходи і ставка податку 0%.

У рядках 130-133 зазначається нарахована сума податку (авансового платежу) за відповідні періоди. Наприклад, щоб розрахувати суму авансового платежу за 9 півріччя, треба суму з рядка 112 помножити на ставку податку, визначену в рядку 122.

Порядок заповнення рядків 140-143 залежить від ознаки платника податків, зазначеного в рядку 102. Якщо ознака обраний «2», то значить платник податку може зменшити податок більш ніж на 50%, аж до нуля. Таким чином, рядки 140-143 у нього можуть бути менше або дорівнюють рядкам 130-133, але не можуть бути більше.

Якщо ознака обраний «1», то рядки 140-143 не можуть бути більше половини суми обчисленого податку в рядках 130-133, тому що податок можна зменшувати не більше ніж на 50%. Виняток становлять платники торгового збору, оскільки обмеження в 50% для цього збору не встановлено. Але дані про торговому зборі в рядках 140-143 розділу 2.1.1 не вказуються.

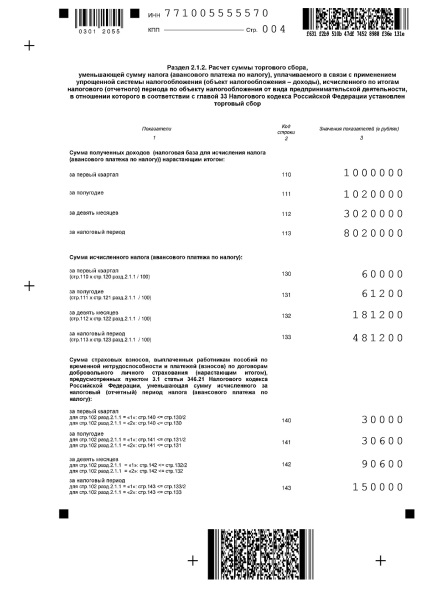

розділ 2.1.2

Платникам торгового збору для зменшення податку на торговий збір, слід заповнювати розділ 2.1.2. Якщо ж податок на торговий збір не зменшується, то заповнювати розділ не треба.

Заповнення рядків 110-143 ідентично заповнення цих рядків в розділі 2.1.1, з невеликою відмінністю. Як вже було написано вище, в розділі зазначаються тільки дані по діяльності, що обкладається торговим збором. При наявності доходів за видами діяльності, не оподатковуваних торговим збором, платникам податків необхідно вести окремий облік не тільки виручки, але і страхових внесків (та інших витрат, які зменшують податок). При цьому правило зменшення податку на внески (не більше, ніж 50% у організацій та ВП з працівниками), діє і при заповненні цього розділу.

приклад:

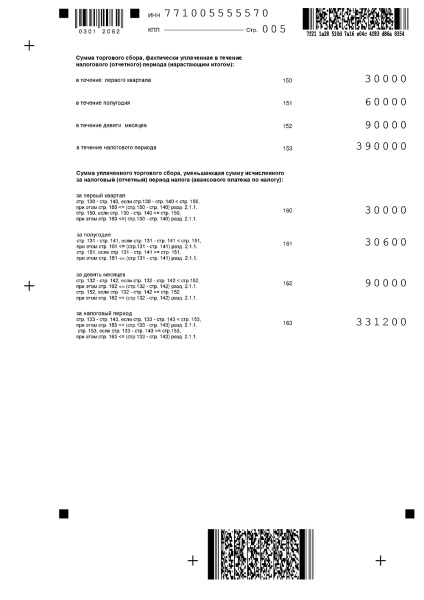

У рядку 130 розділу 2.1.2 сума податку становить 60 000 рублів. Сума внесків та інших витрат, які зменшують податок (рядок 140) дорівнює 30 000 рублів. Сума торгового збору в рядку 150 так само 30 000 рублів, значить в рядок 160 «поміщається» весь сплачений торговий збір за 1 квартал.

При розрахунку зменшення податку за рік виходить інша ситуація. Різниця рядків 133 і 143 становить 331 200 рублів, тоді як торговий збір за рік сплачено в розмірі 390 000 рублів. Таким чином, зменшити податок на торговий збір можна тільки на 331 200 рублів, що і відображається у рядку 163. Дані з рядків 160-163 знадобляться для заповнення розділу 1.1 декларації.

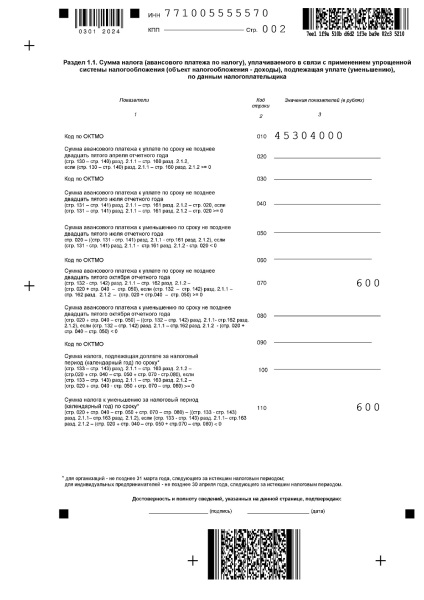

Розділ 1.1.

У рядках 010, 030, 060 і 090 вказується ОКТМО. Якщо ОКТМО протягом року не змінювався, досить вказати його один раз, в рядку 010.

У рядку 020-110 вказуються суми нарахованих авансових платежів за звітні періоди і податок за календарний рік. Для розрахунку платежів беруться суми з розділу 2.1.1 і 2.1.2 декларації. Від суми податку, зазначеного в рядку 130, віднімається сума внесків, зазначена в рядку 140. Платники податків, які зменшують податок на торговий збір, вважають цей рядок трохи інакше: з рядка 130 розділу 2.1.1 віднімається рядок 140 цього ж розділу, а потім рядок 160 розділу 2.1.2.

При розрахунку податку за інші періоди, також беруться дані з розділу 2.1.1 і 2.1.2, але при цьому віднімається раніше нарахована сума в розділі 1.1. Якщо сума податку виходить з мінусом, вона вказується в рядку «до зменшення», а не до сплати.

приклад:

У розділі 1.1 в рядку 070 вказана сума 600 рублів. У розділі 2.1.1 в рядку 133 вказана сума 481 200 рублів, в рядку 143 - 150000 рублів, в розділі 2.1.2 в рядку 163 - 331 200 рублів. Вважаємо за формулою: рядки 133- 143-163-070 481200 -150000 - 331200 - 600 = - 600 рублів. Виходить податок за рік до зменшення і тому 600 рублів (без мінуса!) Вказується в рядку 110 розділу 1.1.

Пам'ятайте, що не завжди цифра в рядку 100 означає, що саме цю суму необхідно доплатити, а в рядку 110, що саме цю суму податкова вам повинна повернути. Як вже вище писалося, в декларації не вказуються сплачені вами суми протягом року, а вони можуть не збігатися з даними розділу 1.1.

Щоб зрозуміти, скільки ж треба доплатити податку за рік (і чи треба взагалі це робити), відніміть від рядка 133 розділу 2.1 рядок 143 розділу 2.1.1 (платникам торгового зборі треба відняти ще й рядок 163 розділу 2.1.2) і відніміть суму авансових платежів, яку ви сплатили за звітний рік. Якщо отримана сума з плюсом, податок в цій сумі треба доплатити. Якщо з мінусом, то податок ви переплатили.

приклад:

Згідно з розділом 1.1. декларації сума, до відшкодування в рядку 110 становить 600 рублів. Однак організація не сплатила авансовий платіж за 9 місяців, тому повертати їй нічого.

Якщо у вас залишилися питання щодо заповнення декларації, ви завжди можете задати їх на форумі Клерк.Ру в спеціальній темі «Як заповнити декларацію по ССО».

[1] Зверніть увагу, що довіреність від фізичної особи (в тому числі і ІП), як на заповнення і підписання декларації, так і просто на подання документа в податкову, повинна бути завірена нотаріально.

Анонім. Ви писали:

А якщо ІП на ССО 6% в 4 кварталі прийняв співробітника і з цього моменту став роботодавцем, як здати декларацію за рік? За 1,2,3 квартал нараховані авансові платежі зменшувалися на оплачені фіксовані, декларація не передбачає таких випадків?

рядок 140 - сплачені ваші фіксір.взноси в 1 кв

рядок 141- півріччя

рядок 142 - сплачені за 9 міс

рядок 143 - ось сюди включите і всі ваші фіксовані платежі, сплачені за податковий період плюс внески, сплачені з зп співробітника в 4 кварталі

За 1,2,3 квартал нараховані авансові платежі зменшувалися на оплачені фіксовані

ІП з працівниками має право зменшувати податок на свої фіксовані внески. Тільки зменшувати податок можна не більше, ніж на 50%. Навіть якщо працівник найнятий в 4 кварталі, при заповненні декларації, в рядку 140 не може бути сума більше, ніж 1/2 від рядка 130.

ІП без працівників використовує пільгу і застосовує ставку 0% - вказувати сплачені внески за себе в ПФ чи ні? Адже "рядки 140-143. Можуть бути менше або дорівнюють рядкам 130-133, але не можуть бути більше", а якщо вказати, вийде по декларації сума до зменшення податку?