Відносно новим напрямком банківського фінансового менеджменту, до якого активно підключаються комерційні банки Казахстану, що сформували і реалізують прогресивну банківську політику, є комплексне управління активами і пасивами. Це досягається шляхом узгодження пасивів і активів за низкою основних показників [26]:

- за термінами (управляється процентний ризик і ризик ліквідності);

- за вартістю (управління прибутковістю);

- по чутливості процентних ставок до змін навколишнього

середовища (управляється процентний ризик);

- за освітою резервів проти ризиків (кредитний ризик і ризик

- за договірними режимам: умов, захисту, санкцій і т.д.

Основне завдання управління активами і пасивами полягає у формуванні структури балансу банку, що забезпечує рівновагу в досягненні цілей - з одного боку, необхідного і достатнього рівня ліквідності, а з іншого - довгострокової стабільності з точки зору прибутковості операцій і приросту капіталу в ринковій оцінці.

Найкраща банківська політика полягає в тому, щоб забезпечити розподіл пасивів і активів, що забезпечує:

1. Достатню ступінь надійності, що виражається в грамотному розподілі активів по функціональних групах на умовах повернення.

2. Достатню ступінь ліквідності, що виражається в управлінні портфелем активів за умовами терміновості.

3. Достатній рівень рентабельності, що виражається в максимізації прибутковості активних операцій та одночасної мінімізації витрат на залучення коштів.

Комплексний підхід до УАП банку дозволяє вирішити завдання [27]:

- забезпечення необхідної ліквідності;

- підтримки певного рівня прибутковості операцій;

- зведення до мінімуму банківських ризиків.

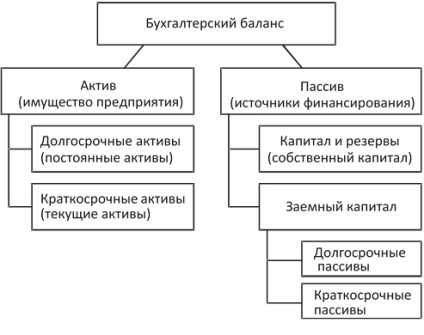

Даний підхід, зосереджений на управлінні банківським балансом, включає три стадії.

На першій стадії розглядається управління банківськими активами, пасивами і капіталом. Друга більш специфічна стадія, фокусує увагу на певних управлінських зонах усередині трьох вищеназваних компонентів, що виділяється на основний балансової стадії (включаючи позабалансові діяльність). На третій стадії баланс розглядається як генератор рахунки доходів і витрат. Таким чином, результати, видимі на рахунку прибутків і збитків, є ознаками виконання банківського балансу. Управління балансом повинно бути направлено на максимізацію цінності банку. Сьогодні банки розглядають свої портфелі активів і пасивів як єдине ціле, як сукупний портфель банку, службовець для досягнення загальних цілей, а саме високого прибутку і прийнятного рівня ризику. Напрямними стратегіями, за допомогою яких банківські керуючі можуть зосереджуватися на досягненні цієї мети, є:

1. Розробка і впровадження ефективних систем управління ресурсами банку.

2. Управління гепом - розривом між активами і пасивами, чутливими до зміни процентних ставок.

3. Контроль за накладними витратами, чому сприятиме впровадження системи бюджетування в комерційному банку.

4. Управління ліквідністю.

5. Управління ризикованістю.

6. Управління капіталом.

7. Управління податками.

8. Управління позабалансової діяльністю.

Управління активами і пасивами може розглядатися як перший крок у забезпеченні банківського стратегічного плану. Стратегічні завдання встановлюють акціонери і мета у них одна - приріст ринкової вартості їх акцій і максимізація прибутку на акцію. Їх мало цікавить ліквідність балансу. Навпаки, ліквідність балансу повинна цікавити в першу чергу головний виконавчий орган - Правління банку, оскільки збої в поточних платежах можуть привести до проблем з клієнтами аж до швидкоплинного банкрутства внаслідок клієнтської паніки. Розуміючи необхідність перетворень у своїй діяльності, багато банків перейшли до нової стратегії управління балансом, яка базується на певних принципах управління (див. Таблицю 1).

Таблиця 1 Управління балансом: трьохстадійний підхід

Прибуток = Дохід - Процентні витрати - Накладні витрати - Податки

1. Перш за все, треба встановити цілі банку, а лише потім прагнути до їх втілення з використанням стратегій управління активами і пасивами в якості інструменту. Головною метою є максимізація вартості інвестицій акціонерів банку, при прийнятному рівні ризику.

2. При управлінні активами і пасивами необхідно враховувати, що такі заходи, як відкриття нових ліній обслуговування або зміна цін, можуть сприяти як збільшенню, так і зниження прибутків банку, а також мати інші непередбачувані наслідки. Управління структурою балансу має служити для досягнення цілей організації, а не бути самоціллю.

3. Одночасне управління активами і пасивами може принести максимальний ефект в збільшенні і збереженні маржі банку або спреду (різниці) між доходами і витратами.

У світовій банківській практиці існує два напрямки управління активами і пасивами: бухгалтерське, орієнтоване на чистий дохід, і економічне, що виділяє ринкову цінність власного капіталу банку. Для бухгалтерської моделі фірми оголошений дохід на акцію (reported earning per share, EPS, ДНА) є, в короткостроковій перспективі ключовим фактором цінності. Чистий процентний дохід (net interest income, NIL ЧПД = Процентний дохід - Процентні витрати) - це основна частина банківської виручки. Вирішальною змінної управління активами і пасивами з бухгалтерської точки зору є чистий процентний дохід або його відносна величина і формі чистої процентної маржі:

ЧПМ = ЧПД / Прибуткові активи (1)

У цьому контексті метою управління активами і пасивами є максимізація чистого процентного доходу при даному рівні ризику або, навпаки, мінімізація ризику при заданому рівні чистого процентного доходу. Наступна проста формула охоплює відносини між змінами ставки відсотка (Д r) і змінами чистого процентного доходу ДЧПД):

ДЧПД = Дr х GAP = Дr х (RSA - RSL), (2)

де GAP - різниця між активами, чутливими до ставки відсотка (RSA), і пасивами, чутливими до ставки відсотка (RSL) за певний термін.

Бухгалтерська модель управління активами, а пасивами передбачає максимізацію або, щонайменше, стабілізацію величини маржі банку (різниці між процентними надходженнями і процентними витратами) при прийнятному рівні ризику. Дану величину слід відрізняти від спреду, цінового показника, що характеризує різницю між ставками по розміщених і залучених коштів. Критичними параметрами УАП є показник чистого процентного доходу (ЧПД) і його відносна величина в формі чистої процентної маржі (ЧПМ). Величина цих параметрів повинна підтримуватися на фіксованому рівні:

де ОПД - загальний процентний дохід за кредитами та інвестицій,

ОПИ - загальні процентні витрати по депозитах і позиковими коштами.

ЧПМ визначається як ЧПД, віднесений до середньої величини дохідних активів (АПД). Оскільки ЧПД дорівнює процентному доходу мінус витрати на відсотки, ЧПМ може розглядатися як його спред по дохідних активів, звідси термін «управління спредом». Так як в знаменнику рівняння фігурує змінна величина капіталу, слід використовувати тут середні дохідні активи, що робить знаменник більш порівнянним з чисельником, де виступає змінна величина ЧПД. Концептуальне вплив ЧПМ на всю діяльність банків показано на малюнку 1.

Рівень і мінливість чистої процентної маржі банку - це первинні фактори, що впливають на співвідношення «ризик - дохід». Чиста процентна маржа банку в свою чергу - це функція чутливості до зміни процентної ставки, обсягу і структури дохідних активів і зобов'язань:

ЧПМ = f (Ставка, Об'єм, Структура). (4)

Фактори, що впливають на значення ЧПМ:

1. Підвищення або зниження процентних ставок.

2. Зміна спреду - різниці між прибутковістю активів і витратами по обслуговуванню зобов'язань банку.

3. Зміна структури процентного доходу і процентних витрат.

4. Зміни в обсягах приносять дохід активів (працюючі активи), які банк тримає при розширенні або скороченні загального масштабу своєї діяльності.

5. Зміни в обсягах пасивів, що характеризуються витратами процентних ставок, які банк використовує для фінансування свого приносить дохід портфеля активів при розширенні або скороченні загального масштабу діяльності.

6. Зміни співвідношень активів і пасивів, з фіксованою і змінною процентними ставками, тривалими і короткими термінами погашення, а також між активами з високою і низькою очікуваною прибутковістю (наприклад, при трансформації великих обсягів готівки в кредити або при переході від високоприбуткових споживчих позик і кредитів під заставу нерухомості до комерційних кредитів з низькою прибутковістю).

Мінливість чистої процентної маржі визначається розбіжностями ставок, обсягів і структур процентного доходу і процентного витрати. Якщо отримана банком величина ЧПМ влаштовує керівництво, то для її фіксації воно буде застосовувати різні методи хеджування процентного ризику. Якщо процентні ставки за зобов'язаннями банку зростають швидше, ніж дохід по кредитах і цінних паперах, величина ЧПМ буде зменшуватися, що скоротить прибуток. Якщо ж процентні ставки знижуються і викликають зменшення доходу по кредитах і цінних паперів швидше, ніж скорочення процентних витрат по запозичених коштах, то ЧПМ банку також знизиться. У цьому випадку керівництву необхідно буде шукати шляхи зниження ризику, щоб скоротити значне зростання витрат запозичення в порівнянні з процентними доходами, що негативно позначиться на величині ЧПМ.

Однак ЧПД і ЧПМ служать лише орієнтирами при управлінні активами і пасивами, тоді як справжнє управління балансом з точки зору бухгалтерської моделі проводиться головним чином шляхом контролю GAP. Бухгалтерська модель управління активами і пасивами, звернена на чутливість оголошеної прибутку до несподіваних змін ставки відсотка, що призводить до несподіваних змін ЧПД.

Як показали кризи погане управління процентним ризиком проявляється, перш за все, в зниженні оголошеної прибутку і веде до проблем з ліквідністю і платоспроможністю. Хоча бухгалтерська модель управління активами і пасивами або центральної виконавчої влади важлива, вона не повна, оскільки ігнорує питання про те, як зміни ставки відсотка зачіпають ринкову ціну власного капіталу банку. Упор на чутливість ринкової оцінки банківських активів і пасивів є важливою частиною економічної моделі процентного ризику. Це важливо, оскільки акцент робиться на ринкових цінах, які служать сигналами і про поточний ризик ставки відсотка, і про майбутні прибутки. Проте, оскільки кожен підхід забезпечує щось істотне в розумінні центральної виконавчої влади, їх слід було б розглядати як доповнюють, а не як заміщають один одного.

Ринкова оцінка неврахованого власного капіталу - це різниця між ринковою ціною неврахованих активів і пасивів. Невраховані активи і пасиви банку виникають під позабалансової діяльності, такої, як кредитні лінії, зобов'язання з надання кредитів, ф'ючерси, опціони і свопи. Ці види діяльності потребують вартісній оцінці.

Незалежно від того, чи йде мова про балансові або позабалансових позиціях, в економічній моделі їх цінність визначається дисконтуванням майбутніх потоків готівки по процентних ставках, що відображає ризикованість цих майбутніх потоків (див. Малюнок 1).

Малюнок 1. Чільне місце чистої процентної маржі в управлінні активами і пасивами

З точки зору управління активами і пасивами, економічна модель ставить наголос на чутливості ринкової оцінки власного капіталу банку до змін ставок відсотка по всьому спектру термінів боргових зобов'язань.

Оскільки у економічній моделі горизонт прогнозування набагато ширше, ніж у орієнтованої на короткий термін бухгалтерської моделі, і оскільки в ній розглядається позабалансова діяльність, вона дозволяє всебічно виміряти процентний ризик. Проте, оскільки економічну модель застосовувати важче, вона використовується не так широко, як бухгалтерська.

Однак в будь-якої моделі акцент ставиться на чутливість окремої змінної (ЧПД або оголошеної прибутку в одній моделі, ринкової оцінки власного капіталу - в інший) до змін ставки відсотка.

При всеосяжної оцінки процентного ризику бухгалтерська і економічна моделі взаємно доповнюють один одного і повинні використовуватися разом.