Товарний Акредитив: 10 корисних порад для продавця (експортера).

1. До підписання контракту переконайтеся в кредитоспроможності покупця і наведіть довідки про його діловій практиці. Ваш банк може надати допомогу в цьому пошуку.

2. Переконайтеся в хорошій репутації банку покупця, якщо Акредитив є непідтвердженими.

3. У разі підтвердженого акредитиву дізнайтеся, чи хоче Ваш місцевий банк підтвердити Акредитиви, що надаються покупцем і його банком.

5. Майте на увазі що Ви повинні виконати всі умови, передбачені у L / C: в іншому випадку Акредитив не гарантований.

6. Якщо умови акредитива повинні бути змінені, Ви повинні негайно зв'язатися з покупцем, щоб він дав вказівки про внесення поправок банку, що надає Акредитив.

7. Отримайте підтвердження від страхової компанії, що вона може забезпечити страхове покриття суми зазначеного Акредитива, і що страхові виплати за цим L / C зроблені правильно. Звичайне страхове покриття становить для умов СИФ (вартість, страхування, фрахт) вартість товару плюс приблизно 10%.

8. Переконайтеся в тому, що товар точно відповідає кільком із описаних в L / C, і опис товару в інвойсі відповідає опису в Товарному Акредитиві.

9. Переконайтеся в тому, що L / C є безповоротним.

10. Ви повинні бути знайомі з обмеженнями на валютний обмін в країні покупця, які можуть вплинути на процедуру оплати.

Товарний Акредитив: типові проблеми виникають при проведенні операцій.

Основні проблеми, що виникають при проведенні операцій за допомогою Товарного акредитива, пов'язані зі здатністю продавця виконати свої зобов'язання щодо покупця, сформульовані в Товарному Акредитиві.

Продавець може вважати умови, зазначені в L / C, занадто складними або нездійсненними, і або він спробує їх виконати і зазнає невдачі, або попросить покупця внести поправки в умови Товарного акредитива. Оскільки L / C у більшості випадків є безвідкличними, внести поправку в вихідне формулювання Товарного акредитива можна тільки після відповідних переговорів і угод між покупцем і продавцем. Сторони можуть зіткнутися з однією або декількома проблемами з нижче перерахованих:

* Зазначений в Товарному Акредитиві графік відвантаження не може бути виконаний.

* Умови, що стосуються вартості транспортування, неприйнятні.

* Ціна за товар недостатня, через зміну обмінного курсу валют.

* Кількість замовленого товару не відповідає тому, яке передбачалося раніше.

* Опис товару, що відвантажується недостатньо або надмірно докладно.

* Документи, перераховані в Товарному Акредитиві, важко або неможливо отримати.

Навіть в тому випадку, коли продавець приймає умови Товарного акредитива, часто виникають проблеми при банківської перевірці чи проведенні документів, наданих продавцем відповідно до вимог, зазначених в L / C.

Якщо на думку банку документи не відповідають переліку, наявного в Товарному Акредитиві, банк може відмовитися по ним платити. У деяких випадках продавець може підкоригувати документи та надати їх банку в зазначені в L / C терміни. Консультує банк може також попросити у банку, який видав Товарний Акредитив, дозволу на прийняття документів, в яких були виявлені невідповідності.

У зовнішній торгівлі використовуються в основному документарні акредитиви.

Документарний акредитив (і резервний акредитив - Stand-by) (в подальшому іменується «акредитив») означає будь-яку угоду, як би воно не було названо чи позначено, в силу якого банк (банк-емітент), діючи на прохання і на підставі інструкцій клієнта (наказодавця акредитива) або від його імені:

* Повинен здійснити платіж третій особі або його наказу (бенефіціару) або оплатити або акцептувати переказні векселі (тратти), виставлені бенефіціаром.

* Дати повноваження іншому банку здійснити такий платіж, оплатити і акцептувати переказні векселі (тратти);

* Дати повноваження негоциировать (купити або врахувати) іншому банку проти передбачених документів, якщо дотримані всі умови акредитива.

Розрахунки в формі документарних акредитивів більш характерні для угод, які передбачають платіж проти уявлення експортером документів (готівковий платіж) або надання покупцю короткострокового (до 1 року) комерційного кредиту. Використання акредитива для оплати повної вартості товару при розрахунках в рахунок середньострокового (і тим більше довгострокового) комерційного кредиту зустрічається вкрай рідко - тільки в торгівлі певними групами товарів. При наданні покупцю кредиту на досить тривалий термін акредитив може використовуватися в поєднанні з іншими формами розрахунків і покриває ту частину вартості товарів, яка оплачується проти подання банку комерційних документів, тобто готівкою. При розрахунках за комерційним кредитом можуть також відкриватися акредитиви на акцепт термінових тратт (перекладних векселів) бенефіціара (експортера), виставлених на банку, який виконує акредитив, або на імпортера. У цьому випадку виконуючий банк здійснює акцепт (або акцепт і оплату тратт). За допомогою акцепту банк виконує свої зобов'язання по акредитиву. Надалі сторони вступають у правовідносини, що регулюються нормами вексельного права (що також зручно експортерові, оскільки вексельне законодавство в багатьох країнах уніфіковано).

Акредитиви виставляються банками на підставі доручення або заяви імпортера (наказодавця по акредитиву), яке фактично повторює всі умови розділу контракту, що стосується порядку платежів. Контракти обумовлюють, зокрема, наступне:

* Найменування банку, в якому буде відкрито акредитив (перевага віддається банкам, що є кореспондентами уповноваженого банку);

* Найменування авизующего і виконуючого банків;

* Умови виконання платежу (за пред'явленням, платіж з розстрочкою, шляхом акцепту або негоціації і т.д.);

* Перелік документів, проти яких має здійснюватися платіж;

* Терміни дії акредитива;

* Порядок справляння банківської комісії;

* Терміни відвантаження тощо.

Після укладення контракту (договору купівлі-продажу) та визначення основних платіжних інструкцій, в яких прямо вказано метод платежу за допомогою документарного акредитива між контрагентами, експортер готує товар до відвантаження, про що сповіщає (наприклад, телексом або факсом - в залежності від домовленості між сторонами) імпортера. Отримавши таке повідомлення, покупець направляє своєму банку доручення (заяву) на відкриття акредитива, в якому вказує всі необхідні його умови.

Імпортер, який дає доручення на відкриття акредитива, називається наказодавцем (Applicant).

Банк, що відкриває акредитив (банк-емітент), діє на підставі інструкцій наказодавця.

Експортер - бенефіціар (Beneficiary), оскільки це йому вигідно (he benefits).

Якщо між сторонами за контрактом існує спеціальна домовленість, імпортер може дати доручення на відкриття акредитива через певний час від дати укладення контракту. Банк-емітент шляхом оформлення акредитива гарантує платіж бенефіціару за умови, що він буде дотримуватися деяких терміни і умови.

Після відкриття акредитива, в якому банк-емітент зазвичай вказує, яким чином будуть зараховуватися кошти, він направляється експортеру, на користь якого відкритий; банк-емітент направляє акредитив бенефіціару. Як правило, через банк, що обслуговує останнього, в завдання якого входить авізування (повідомлення) акредитива експортерові. Такий банк називається авизующим банком.

Отриманий від емітента акредитив може бути авізований через авізуючий банк без зобов'язань з його боку, але цей банк, якщо він прийме рішення виступати авизующим банком за акредитивом, повинен з розумною ретельністю за зовнішніми ознаками перевірити справжність акредитива, який він авизует. Він не бере на себе ніяких зобов'язань по гарантії платежу експортеру. Умови гарантії надходять від авізуючого банку в формі його акредитива.

У авізуючого банку (в країні експортера) банк-емітент може попросити дати підтвердження цьому акредитиву, тобто додати власну умовну гарантію платежу до гарантії, вже наданої банком-емітентом. Якщо авізуючий банк підтверджує цей акредитив, то він носить назву підтверджуючого банку (авізуючого / підтверджуючого банку). Таким чином, підтверджений акредитив містить умовні гарантії двох банків, один з яких зазвичай знаходиться в країні експортера (підтверджуючий банк), а інший - в країні покупця (банк-емітент).

Далі акредитив підлягає передачі бенефіціару. Авізуючий банк також отримує примірник аккредитивного листи або телекса, оскільки він зазвичай здійснює прийом від бенефіціара документів по акредитиву, їх перевірку і відсилання банку-емітенту, а в ряді випадків призначає емітентом в якості виконуючого аккредитивного банку, тобто уповноважується на платіж, негоціацію (покупку) або акцепт тратт експортера.

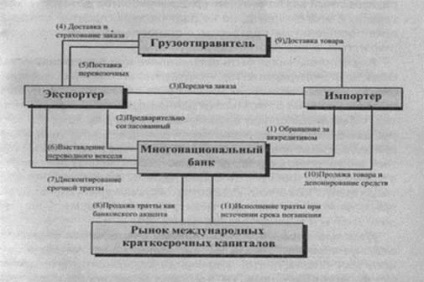

Рис.1 Схема здійснення акредитивної операції

Отримавши акредитив, бенефіціар перевіряє його на предмет відповідності умовам контракту. У разі невідповідності бенефіціар може сповістити свій банк про умовне прийняття акредитива (або навіть про його неприйняття) і зажадати у приказодателя внесень необхідних змін в його умови. Якщо ж бенефіціар згоден з умовами відкритого на його користь акредитива, він у встановлені терміни здійснює відвантаження товару і, отримавши транспортні документи від перевізника, представляє їх разом з іншими необхідними акредитивом документами (рахунками, специфікаціями, сертифікатами, при необхідності страховими документами, траттами і т . Д.) в свій банк. Банк експортера перевіряє всі документи з розумною старанністю, щоб упевнитися, що за зовнішніми ознаками вони відповідають умовам акредитива. У документарному акредитиві можна вимагати від експортера надання разом з іншими документами переказного векселя, виписаного ним у формі векселя на пред'явлення або на термін (тобто термінового векселі або векселя з узансом) на: банк-емітент; покупця; інший банк, зазначений в цьому акредитиві. Документи, які за зовнішніми ознаками виявляться такими, що суперечать один одному, будуть розглядатися як що не відповідають умовам акредитива.

Експортер може побажати, щоб в акредитиві передбачалося оформлення векселя (векселів), виставленого на банк, а не на покупця (наказодавця акредитива), тому що:

· Це дає йому більше впевненості в забезпеченні остаточного розрахунку;

· Якщо експортер захоче врахувати вексель після того, як він був акцептований, щоб отримати негайне фінансування, банківський вексель отримає кращу облікову ставку, ніж торговий вексель. Можливість отримання векселів, виписаних на банк-емітент або на інший названий банк, є важливою особливістю акредитива.

Після перевірки документів банк експортера відсилає їх (і тратти, якщо умовами акредитива передбачено їх подання) банку-емітенту для оплати, акцепту або негоціації, вказуючи в своєму супровідному листі, як повинна бути зарахована виручка.

Отримавши документи, емітент перевіряє їх, після чого переказує суму платежу банку експортера, дебетуючи рахунок імпортера.

Банк експортера зараховує виручку бенефіціару, імпортер ж, отримавши від банку емітента документи, вступає у володіння товарами.

Банк-емітент може сам виконати акредитив або уповноважити банк експортера (або будь-який інший банк) на виконання акредитива за допомогою здійснення платежу бенефіціару, негоціації або акцепту його тратт (природно, після отримання від бенефіціара документів і їх ретельної перевірки).

Вартість виставлення акредитива зазвичай бере на себе покупець, хоча він може вимагати від експортера, щоб той взяв на себе всі або частину витрат і комісії. Питання про те, хто які витрати буде оплачувати, залежить від відносної міцності позицій двох сторін в торгівлі.

Згідно уніфікованими правилами в кожному акредитиві має бути чітко обумовлений спосіб його виконання:

· Шляхом платежу за пред'явленням документів;

· Шляхом платежу з розстрочкою;

· Шляхом акцепту або негоціації тратт бенефіціара;

· Шляхом змішаного платежу.

Найменування виконуючого банку і спосіб виконання акредитива фіксуються учасниками зовнішньоторговельної угоді в контракті, на підставі якого вони визначаються в акредитиві.

При виконанні акредитива не банком-емітентом, а іншим банком (будь то банк експортера або третій банк, наприклад той, який підтвердив акредитив) останній отримує за акредитивом право на затребування від емітента платежу на відшкодування своїх виплат бенефіціару максимально швидким способом. Вимога платежу за акредитивом, яке називається рамбурсом, може направлятися не тільки банку-емітенту, а й третьому банку, якщо емітент уповноважив його на здійснення платежів по даному акредитиву. У будь-якому випадку банк, на який виставлений рамбурс по акредитиву, тобто банк, що надає відшкодування за платежі, є рамбурсуючим банком.

Якщо акредитив відкривається для забезпечення платежів за контрактом, який передбачає надання покупцеві короткотермінового комерційного кредиту, документи видаються банком-емітентом імпортеру без списання з нього суми платежу. Для експортера це, однак, не означає зменшення гарантії платежу, тому сума документів, представлених по акредитиву з відстроченим платежем, банк оплатить після настання строку. Важливо, щоб документи були представлені експортером в банк до закінчення терміну дії акредитива і підтверджували виконання всіх його умов; в цьому випадку зобов'язання банку по оплаті даного комплекту документів діє до моменту настання терміну платежу (незалежно від того, закінчився до цього моменту термін дії самого акредитива чи ні).