Створення, збільшення і комунікація вартості є основним KPI менеджменту публічних компаній. Вартість бізнесу - це цифрове представлення корисності володіння бізнесом для інвестора. Проблема полягає в тому, що публікує фінансова звітність не здатна надати інвесторам інформацію про стійкість грошових потоків компанії через 10 і 50 років, дозволяючи тим самим оцінити доцільність володіння бізнесом.

Теймураз Вашакмадзе, головний інвестиційний стратег, Centmillion AG; засновник і керівник фін-модель.ру

Якщо ми розглянемо вартість підприємства, використовуючи модель EVA [1] (економічна додана вартість), то побачимо, що фундаментальна вартість компанії складається з двох компонентів: інвестованого капіталу і ринкової доданої вартості. Ринкову додану вартість іноді називають інтелектуальною вартістю. У свою чергу ринкова додана вартість також поділяється на дві складові: наведену вартість прогнозних EVA і наведену вартість залишкової вартості EVA (див. Малюнок 1).

Фондовий ринок показує, що в середньому лише 30% ринкової капіталізації формуються інвестованих капіталом, а 70% - це ринкова додана вартість (інтелектуальний капітал). Важливо, що більше 50% ринкової капіталізації компанії може формуватися за рахунок залишкової вартості EVA. Таким чином, для інвесторів необхідні нефінансові показники, які дозволять йому судити про стійкість бізнес-моделі в більш ніж 10-річній перспективі.

Стейкхолдери - це групи, організації або індивідууми, на які впливає компанія і від яких вона залежить. Виділяють внутренних і зовнішніх стейкхолдерів. До внутрішніх стейкхолдерів відносяться: власники, топ-менеджмент і персонал компанії. До зовнішніх стейкхолдерів відносяться клієнти, постачальники, влада (місцева і державна), кредитори, інвестори, конкуренти, місцеві спільноти та ін. До ключових стейкхолдерів відносяться групи, які безпосередньо впливають на вільні грошові потоки компанії. За даними американського фонду цивільних досліджень (CRDF) 72% підприємців по всьому світу визнають, що успішні бізнесмени враховують інтереси не тільки акціонерів, але і більш широких зацікавлених груп: покупців, співробітників, постачальників і місцевих спільнот.

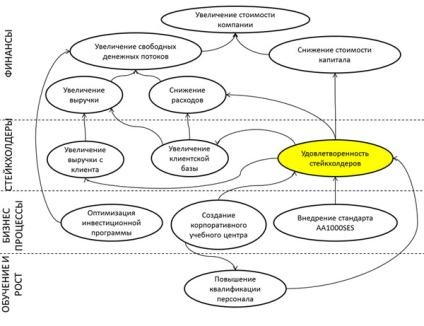

Все це приводить нас до того, що для управління вартістю менеджери компанії повинні враховувати інтереси стейкхолдерів, займатися управлінням взаємовідносинами зі стейкхолдерами і розкривати інформацію про це інвесторам. Для управління вартістю компанії менеджментом може використовуватися збалансована система показників (ССП), яка була запропонована Нортоном і Капланом. Нагадаю, в збалансованій системі показників відбувається декомпозиція стратегії на 4 перспективи (фінанси, клієнти, бізнес-процеси і навчання і зростання). Подібна декомпозиція стратегії дозволяє перевести стратегію на операційний рівень і визначити KPI (ключові показники діяльності), за допомогою яких менеджмент компанії зможе зрозуміти, чи не знаходиться під загрозою досягнення стратегічних цілей, і за рахунок чого відбулося відхилення від прогнозованих показників.

На відміну від класичної ССП, я пропоную розширити клієнтську складову і розглядати в ній не тільки клієнтів, але і всіх стейкхолдерів організації. Подобная ССП позволит учитывать интересы всех стейкхолдеров при разработке стратегии и, тем самым, максимизировать стоимость компании (см. рисунок №2).

У методології ССП першим етапом є побудова стратегічної карти. Для створення стратегічної карти використовується причинно-наслідковий принцип, щоб показати взаємозв'язок між перспективами. На малюнку №3 представлена типова стратегічна карта, де на збільшення вартості компанії впливає задоволеність стейкхолдерів компанії.

Компанія МХК "ЄвроХім" виділяє 15 груп зацікавлених сторін. Однак на сьогоднішній день компанія не має KPI по задоволеності стейкхолдерів, отже, відбувається «сліпе» управління стейкхолдерами підприємства.

Нижче представлений приклад розрахунку ESG показника для компанії ВАТ «МХК" Єврохім ".

У статті не буде викладена повністю методологія розрахунку показника ESG, однак буде продемонстрований розрахунок показника ESG для компанії МХК "ЄвроХім".

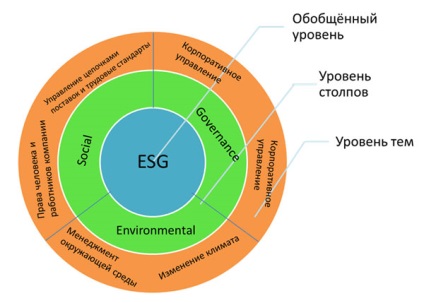

Відповідно до підходом, застосовуваним в методології FTSE4Good ESG Ratings, виділяють 3 рівня ризиків і показників:

- рівень тим;

- рівень стовпів;

- узагальнений рівень.

На рівнях стовпів і тим відбувається розрахунок ризику і показника, а на узагальненому рівні відбувається розрахунок підсумкового значення ESG.

Розрахунок показника ESG на основі методики FTSE4Good відбувається за наступним алгоритмом.

1. Визначення тематичного ризику і показника (theme risk and score)

Для кожної компанії тематичний ризик знаходиться від 0 до 3 (0 - відсутність ризику, а 3 високий ризик), а тематичний показник від 0 до 5 (0 - інформація не розкривається, 5 - найкраща практика (best practice)).

Таблиця №1. Значення за тематичними ризиків і показниками для компанії ВАТ «МХК" ЄвроХім "

2. Розрахунок ризику і показника на рівні стовпів (pillar level risks and scores)

Для розрахунку ризику на рівні стовпів використовується наступна формула:, де

- ризик на рівні стовпи

n - кількість тем у стовпі.

Для розрахунку показника на рівні стовпів використовується наступна формула:, де

- показник на рівні стовпи

У таблиці №2 представлені розрахунки ризику і показника на рівні стовпів (pillar level risks and scores) для компанії ВАТ «МХК" ЄвроХім ".

Таблиця №2. Значення ризику і показника на рівні стовпів для компанії ВАТ «МХК" ЄвроХім "

3. Розрахунок підсумкового значення ESG

Для розрахунку підсумкового значення показника ESG використовується наступна формула:, де

S - підсумковий показник ESG.

Таким чином, згідно з таблицями №1 і №2, підсумкове значення ESG для компанії ВАТ «МХК" ЄвроХім "становить 3,13. Як вже зазначалося вище, максимальний показник це 5.

Впровадивши показник ESG, компанія зможе регулярно відслідковувати динаміку в області взаємини зі стейкхолдерами. Також показник ESG може використовуватися як бенчмарк. Наприклад, одна з найбільших світових компаній в галузі добрив, норвезька компанія Yara International, має індикатор ESG на рівні 4,3. Це означає не тільки, що з урахуванням наявних ризиків і дій в сфері ESG компанія МХК "ЄвроХім" гірше взаємодіє зі стейкхолдерами. Як наслідок, довгострокові ризики у неї вище, і інвестори, при інших рівних, не будуть готові платити премію за акції компанії МХК "ЄвроХім" в порівнянні з Yara International.

Теймураз Вашакмадзе, головний інвестиційний стратег, Centmillion AG; засновник і керівник фін-модель.ру

[1] Модель EVA - є зареєстрованим товарним знаком консалтингової компанії «Stern Stewart Co і використовується для оцінки економічної прибутку. EVA = (ROIC - WACC) * IC, де ROIC - рентабельність інвестованого капіталу, WACC - середньозважена вартість капіталу, IC - інвестований капітал.