але це було вже у віках, що були перед нами.

Нема згадки про перше, а також про наступне, що буде,

згадки не буде між тими, що будуть після ».

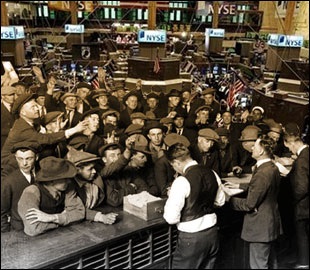

Американське «просперіті». У 20-х роках економіка США перебувала на підйомі, за період з 1925 р по 1929 р ВВП виріс на 14.3% з 90.5 до 103.6 млрд.дол. З'явилися нові, «інноваційні» на ті часи види товарів - автомобілі, радіо, літаки тощо. Розвивалися автомобільна, хімічна, електротехнічна, радіотехнічна та ін. Галузі. Про величезної потужності економіки США свідчив той факт, що в 1929 році автомобільна промисловість випустила близько 5.4 млн. Автомобілів, загальне число машин в експлуатації становило близько 26,5 млн. Розвиток економіки призвело до зростання життєвого рівня населення, підвищення обсягу його заощаджень, що також позитивно вплинуло на розвиток фондового ринку. З 1925 по 1929 р капіталізація ринку акцій виросла приблизно в 3,3 рази - з 27 до 89 млрд. Дол. Капіталізація фондового ринку напередодні кризи в 1929 р становила близько 86% від ВВП. Інфляція не була значною, індекс цін (100% - 1947 р) протягом 1927-1929 р становив 74.2, 73.3, 73.3 відповідно. ФРС проводила «м'яку» грошову політику, облікова ставка за період з 1921 по 1927 р знижувалася з 6.5 до 4.0%. В економічній ідеології того часу домінувала доктрина невтручання держави в економіку "laissez faire", яка постулює, що ринкові сили мають необмежені можливості для саморегулювання. Економічне процвітання породило теорію «просперіті» (prosperity) - вічного економічного процвітання, на ділі виявилася ілюзією.

Грошові влади не змогли ввести в нормальні рамки безконтрольний розвиток фондового ринку. Біржовий кредит був досить доступний, маржинальне забезпечення складало близько 10%, тобто під 90% куплених акцій можна взяти новий кредит. Зростанню спекуляцій сприяла доступна процентна ставка по кредиту, яка становила для брокерів близько - 12%. Інвестори активно будували «піраміди»: закладаючи куплені акції, на отриманий кредит купувалися нові акції і т.д. І поки котирування росли, така стратегія дозволяла отримувати хороший дохід. Деякі з акцій були по суті «пустушками», не забезпечені реальними активами. За деякими оцінками, число маржевих рахунків становила від 0.6 до 1.0 мільйона. Загальна кількість брокерських рахунків становило близько 1.5 млн. Тоді ж стали активно з'являтися інвестиційні компанії, які купували акції на кошти пайовиків. Широкий масштаб прийняло маніпулювання цінами і змови між спекулянтами, які спираючись на потужну інформаційну та фінансову підтримку роздували ціни на потрібні їм папери. Перетворюючи ринок в інструмент отримання легких доходів, гравці поступово підривали його стабільність. У той же час відношення P / E (ціна / прибуток) для більшості компаній було нормальним, складаючи близько 1929 р по різних групах акцій близько 14-19.

Графік: Динаміка індексу Dow Jones 1929-1930. Джерело: www.wikipedia.com

Падіння перейшло на європейські ринки (Лондон, Париж, Берлін). Спочатку серед звичайного населення, не займався спекуляціями переважало настрій зловтіхи - жадібність покарана. Однак потім в США почалися масові розорення компаній і приватних осіб, потім по ланцюжку неплатежів криза захопила всі економіку. Крім акцій, стала знецінюватися нерухомість. Економічний спад, ознаки якого існували ще до біржового краху, різко пішов по наростаючій. Кризові явища перекинулися і на Європейські країни.

З звітних даних ФРС слід було, що і до краху 1929 р банкрутство банків мало досить масовий характер, однак після біржового краху 1929 року їх кількість збільшилася багаторазово. У 1921 р загальне число комерційних банків становило 29 788, в 1929 - 24 026. Але вже в 1933 р кількість банків становила - 14 404, зменшившись приблизно на 9600. Таким чином, за період з 1929 по 1933 р припинило діяльність близько 40 % всіх банків.

Економічна катастрофа. Велика депресія привела до зубожіння і величезних страждань десятків мільйонів людей, значним чином змінили їх психологію і світогляд. Це знайшло відображення в наступному порівнянні: «Люди будуть говорити« до 1929 року »та« після 1929 року », як, ймовірно, Діти Ниючи говорили про часи до і після всесвітнього потопу».

Таблиця. Динаміка економічних показників США, 1929-1933 р

Механізми кризи. Під час кризи у виграші виявляються найбільш досвідчені і поінформовані «гравці», які завчасно продають свої активи і виходять в «ліквідність». Ті інвестори, які перед кризою не встигли вийти з акцій, і ті, хто встиг почати нові проекти, що реалізуються за рахунок кредитів, приречені на найсерйозніші проблеми. Важким виявляється становище всіх позичальників. Криза 1929 був дефляційним і мав тривалий період - економіка відновилася лише до 1940 р Будь-яка криза створює механізм переділу власності, «очищаючи» економіку не тільки від «неефективних» власників, але в деяких випадках сприяючи її монополізації. Володарі ліквідності після кризи можуть викупити активи по набагато меншою (іноді в рази) ціною. Під час Великої Депресії величезна маса громадян США виявилася позбавленою не тільки своїх заощаджень, втрачених на фондовому ринку, а й володіти своїм майном, що виявилося своєрідною експропріацією. У той же час великі корпорації і землевласники ще більш зміцнили свої позиції в економіці.

На фондовому ринку завжди відбувається перерозподіл заощаджень від менш поінформованих, «пасивних» інвесторів до найбільш поінформованим гравцям. У період нормального росту економіки, коли вхідні потоки грошей перевищують вихідні, виграють і вони. Але в «попередньої» і початковій фазі кризи, коли вхідні потоки вичерпуються, відбувається «перетікання» (або тривалий заморожування) заощаджень інвесторів, які намагаються зіграти на підвищення на користь «ведмедів». Саме тому при будь-яких серйозних проблемах на фінансових ринках інвесторів охоплює паніка - вони продають папери.

Найбільша небезпека - виникнення грошового дефіциту, здатного «схлопнуться» ринок. Фактично фінансова криза реалізується завдяки механізму шоку грошової пропозиції, коли суб'єкти ринку - клієнти, банки, переоцінюючи ризики, різко скорочують пропозицію грошей, як наслідок швидкість їх обігу зменшується. В першу чергу стагнує міжбанківський ринок, буде битий «кризою довіри» і знеціненням заставних інструментів. Далі ефект «доміно» породжує ланцюгову реакцію неплатежів по всій економіці.

Чи можливий зараз в США якийсь рімейк Великої Депресії? І план Полсона, і позиція РФС говорить про те, що грошова влада США добре засвоїли уроки Депресії і навряд чи пустять фінансову систему в «вільне плавання». Вони намагаються пустити кризу за інфляційної, а не дефляційної моделі. Криза сприятиме оздоровленню економіки США. З іншого боку, він запустить механізми перерозподілу власності. Втім, у разі поглиблення кризи вони будуть запущені і у нас.