Держава за допомогою самих різних інструментів здійснює підтримку підприємництва на території Російської Федерації.

Найчастіше це робиться за допомогою спеціальних податкових режимів. Саме з цією метою і була розроблена патентна система.

Вона являє собою режим, при якому індивідуальний підприємець може істотно знизити податкове навантаження на свій бізнес, оптимізувати витрати.

Патентна система передбачає роботу з різними видами діяльності, їх перелік оголошується законодавстві РФ.

Перш, ніж приступити до використання даного податкового режиму, індивідуальному підприємцю необхідно ознайомитися з загальними відомостями про патентну систему.

Особливо це стосується таких сфер:

- елементи ПСН;

- втрата права користування режимом;

- нормативна база.

Велика частина відомостей, необхідних для успішної роботи, міститься в Податковому кодексі. Існує цілих 47 видів діяльності, які підпадають під дію ПСН.

Дуже важливо гранично докладно вивчити нормативну базу. Це дасть можливість уникнути різного роду непорозумінь і проблем з податковою інспекцією.

елементи ПСН

Щоб розуміти, що являє собою патентна система оподаткування, необхідно максимально детально вивчити основні поняття, що стосуються ПСН, а також її базові елементи.

Всі визначення розкидані по податковому кодексу. Найважливішими елементами розглянутого податкового режиму є такі поняття:

- платники податку;

- оподатковувані об'єкти;

- податкова база;

- період звітності;

- ставка по податковому збору;

- порядок розрахунку величини податку;

- порядок перерахування податку до бюджету держави;

- декларування;

- Податковий облік;

- документи, що підтверджують право на використання патентного режиму;

- спосіб подачі заяви на отримання документа, що є підставою для використання ПСН;

- оформлення патенту в іншому регіоні Російської Федерації.

Велика частина найбільш важливих відомостей щодо ПСН відображається в гл. 26.5 Податкового кодексу Російської Федерації.

Платники податку в розглянутому - це індивідуальні підприємці, що приступили до використання ПСН.

При цьому під об'єктом оподаткування розуміється можливий дохід за конкретним видом діяльності, на який видано патент (величина доходу може лімітувати законодавством).

Величина податкової ставки може визначатися регіональним законодавством, який формується місцевою владою.

Під податковою базою розуміється деяка сума грошей, потенційний дохід від ведення діяльності, на яку видано патент.

Весь податковий період можна розділити на окремі проміжки часу, за які індивідуальний підприємець повинен в обов'язковому порядку звітувати:

- календарний рік;

- час, на яке видано патент - якщо величина його менш одного року;

- з моменту початку дії патенту до його закінчення.

Податкова ставка може регулюватися регіональною владою. У всіх інших випадках її величина становить лише 6%.

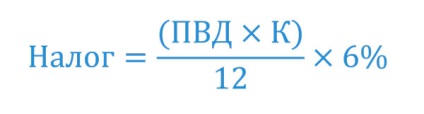

Саме в цьому найважливіша перевага ПСН - використовує дану систему підприємець платить мінімальну кількість податків. Сам податок обчислюється за допомогою наступних формул.

Якщо патент на один рік:

Де, К - тривалість дії патенту.

Сплата податку здійснюється в строго певні часові проміжки:

Якщо тривалість патенту не більше 6 місяців

Безпосередньо використовується в патентній діяльності

Податок на додану вартість, але за деяким винятком:

- при веденні будь-якої діяльності, що не підпадає під патентну систему оподаткування;

- при виконанні транспортування товарів на територію Росії, а також на території, які знаходяться під її юрисдикцією;

- якщо здійснюються операції, які оподатковуються відповідно до ст.№174.1 НК РФ

Також індивідуальні підприємці мають право поєднувати патентну систему оподаткування, а також інші особливі режими. Підставою для цього служить гл.№26.5 НК РФ.

Але в той же час ІП не звільняється від необхідності ведення бухгалтерського обліку щодо інших режимів, відмінних від ПСН.

Даний момент регламентується п.6 ст.№346.53 НК РФ. Документом, що підтверджує право на ведення діяльності по ПСН, є патент.

При цьому в ньому вказується регіон, міський округ або ж інше федеральне освіту, на території якого можливе ведення подібної діяльності (п.1 ст.№346.45 НК РФ).

Також слід пам'ятати, що в разі ведення декількох видів діяльності, що підпадають під дію ПСН, слід в обов'язковому порядку оформляти патент на кожен.

Перевагою даного режиму є те, що відповідний документ може бути виданий з будь-якої дати. Тривалість дії становить від 1 до 12 місяців. Даний момент висвітлюється в ст.№346.45 НК РФ.

Види діяльності, що підпадають під патентну систему оподаткування (список) ↑

Тобто при наявності спеціального документа (патенту), індивідуальний підприємець може платити податок величиною всього 6% - якщо інше не передбачено законодавством.

До переліку видів діяльності ПСН входить наступне:

- ремонт, а також пошиття різних виробів з тканини, хутра (одяг, головні убори);

- різні роботи, пов'язані з взуттям (ремонт і пошиття);

- косметичні, перукарські послуги;

- пральні послуги;

- робота з металевою фурнітурою (покажчики вулиць і інше);

- обслуговування побутової електроніки (її ремонт, а також інші дії);

- виготовлення меблів, ремонт;

- фотопослуги, кінолабораторії і інше подібне;

- послуги автосервісу (ремонт різних транспортних засобів);

- послуги транспортування вантажів, а також пасажирів;

- виконання ремонтних, будівельних робіт в житлових приміщеннях;

- електромонтажні, зварювальні, слюсарні роботи;

- скління вікон, лоджій, балконів;

- навчання, репетиторство;

- догляд за хворими, дітьми;

- лікування тварин;

- здача в оренду різних приміщень - житлових, виробничих;

- виготовлення творів мистецтва;

- виробничі роботи - переробка сільськогосподарської продукції, а також інше подібне;

- ткацькі роботи - виробництво килимів;

- реставрація та ремонт ювелірних виробів;

- запис різних звуків на професійній студії;

- клінінгові послуги;

- оформлення приміщень, дизайнерські роботи;

- тренерська робота - в спортивному залі або ж в інших умовах;

- платні туалети;

- приготування різних страв на дому для подальшого їх перепродажу;

- перевезення вантажів і пасажирів по воді;

- декоративне квітникарство;

- робота в мисливському господарстві;

- медична практика;

- прокат будь-яких предметів, техніки;

- екскурсійні послуги;

- обрядово-ритуальні послуги;

- охорона;

- роздрібна торгівля та послуги громадського харчування.

З 15.01.13 р вступив в силу закон №ММВ-7-3 / 9 @. Його текст містить класифікаційні коди, присвоєні певних видів діяльності, що підпадають під ПСН.

Причому в кожному випадку даний код строго індивідуальний, ймовірність збігу повністю відсутня. Самі коди присутні в даному законі.

Яке заяву потрібно писати при створенні СФГ на ЕСХН, дивіться тут.

Їх застосування обов'язково при оформленні відповідної заяви про перехід на ПСН - код прописується в спеціальній графі.

Перелік діяльності ПСН може регулюватися місцевою владою. Наприклад, на території Москви і області діє закон №53 від 31.10.12 р.

Основне його призначення - визначення потенційно можливого доходу від ведення певного виду діяльності.

Наприклад, ремонт і фарбування взуття, на думку чиновників, може приносити дохід, рівний 600 тис. Рублів на рік.

Використання патентної системи оподаткування дозволяє уникнути сплати більшої частини податків на цілком законних підставах, а також максимально знизити обов'язковий до виплати в бюджет збір.

Саме тому ПСН сьогодні стає все більш популярний. Почати використовувати його дуже просто - достатньо написати відповідну заяву і подати його до податкових органів.