За підсумками року організації, як правило, роблять звірку розрахунків. За її результатами може бути виявлена переплата по єдиному податку і недоїмка по іншому. Як правильно оформити заяву про залік надміру сплаченого податку та коли його краще подати?

На практиці організації частіше вдаються саме до процедури заліку. Її мінусом на відміну від повернення платежів є те, що відсотки за несвоєчасне зарахування надміру сплаченого податку з інспекції стягнути не вийде. Це випливає з положень пунктів 2 і 10 статті 78 НК РФ.

Зауважимо, щодо надміру стягнутого суми податку, порядок повернення якої регламентується статтею 79 НК РФ, ФНС Росії в листі від 21.09.11 № СА-4-7 / 15431 визнала правомірним нарахування відсотків при порушенні як терміну повернення, так і терміну заліку.

Перед подачею заяви про зарахування необхідно провести звірку з бюджетом

Надміру сплачений податок може бути зарахований в рахунок (п. 1 ст. 78 НК РФ):

- майбутніх платежів по тим самим податком;

- майбутніх платежів по інших податках;

- погашення недоїмки по іншим податкам;

- погашення заборгованості по пені або штрафів за податкові правопорушення.

В рахунок сплати яких податків можна провести залік переплати. Залік в рахунок майбутніх платежів і недоїмки за іншими податками, пені, штрафів може проводитися тільки за відповідними видами податків (п. 1 ст. 78 НК РФ). Податковий кодекс передбачає такі види податків:

- федеральні, до яких відносяться ПДВ, акцизи, ПДФО, податок на прибуток, НДПІ, водний податок. збори за користування об'єктами тваринного світу та водних біологічних ресурсів, держмито, ЕНВД, ЕСХН, податок, що сплачується у зв'язку із застосуванням ССО (п. 7 ст. 12, ст. 13 НК РФ);

- регіональні, до яких відносяться податок на майно, податок на гральний бізнес і транспортний податок (ст. 14 НК РФ);

- місцеві - податок на майно фізичних осіб і земельний податок (ст. 15 НК РФ).

Причому порядок розподілу суми податку між бюджетами значення не має. Як бачимо, компанія не може зарахувати переплату по земельному податку в рахунок сплати інших податків і, навпаки, в зв'язку з відсутністю іншого податку того ж виду (тобто місцевого), що сплачується юрособою.

Крім того, на думку Мінфіну Росії, організація не має права зарахувати переплату по федеральних податків в рахунок ПДФО (лист від 19.02.10 № 03-02-07 / 1-69) і, навпаки, переплату з ПДФО в рахунок федеральних податків (лист від 23.11.10 № 03-02-07 / 1-543). Підстава - при перерахуванні ПДФО організація виступає податковим агентом, а за іншими податками - платником податків. Крім того, сплата податку за рахунок коштів податкового агента не допускається (п. 9 ст. 226 НК РФ).

Для проведення заліку може знадобитися звірка розрахунків з бюджетом. У разі виявлення фактів, що свідчать про можливу зайвої сплати податку, за пропозицією податкового органу або платника податків проводиться спільна звірка розрахунків по податках, зборах, пені і штрафів (п. 3 ст. 78 НК РФ). Термін проведення звірки не повинен перевищувати 10 робочих днів, а при виявленні розбіжностей - 15 робочих днів (п. 3.1.2 Регламенту організації роботи з платниками податків, затв. Наказом ФНС Росії від 09.09.05 № САЕ-3-01 / 444 @). При необхідності для великих платників податків він може бути збільшений.

Звірка необхідна організації в тому числі для того, щоб підтвердити суму оформленої в бухгалтерському обліку переплати. Слід пам'ятати, що, поки інспекція не зробить в картці розрахунків з бюджетом (РСБ) всі необхідні записи (нарахування, перерахування) на певну дату, стан розрахунків з бюджетом на цю дату не буде відповідати дійсності.

Звірка потрібна і для оперативного проведення заліку. Адже якщо сума переплати, зазначена організацією в заяві про залік, не буде відповідати даним обліку податкових органів, копія заяви повертається без виконання. До неї додається сальдо розрахунків з бюджетом і одночасно пропонується проведення звірки. І тільки після цієї процедури, врегулювання розбіжностей щодо сум переплати або заборгованості і подачі нової заяви інспекція може здійснити залік (п. 3.2.2 Методичних рекомендацій щодо ведення інформаційного ресурсу результатів роботи по заліках і повернень, затв. Наказом ФНС Росії від 25.12.08 № ММ-3-1 / 683 @).

Таким чином, якщо сума переплати, зазначена в заяві про залік, не відповідає даним інспекції та організація заздалегідь не провела звірку розрахунків, рішення про проведення заліку буде прийнято тільки після її проведення і подачі повторної заяви.

Проведення інспекцією заліку самостійно. Інспекція може самостійно провести залік переплаченої суми, тільки якщо є недоїмка по інших податках, заборгованість по пені або штрафів (п. 5 ст. 78 НК РФ). Рішення про залік інспекція приймає протягом 10 робочих днів з дня виявлення нею факту надмірної сплати або з дня підписання акта спільної звірки сплачених податків (якщо звірка проводилася) або з дня набрання законної сили рішенням суду. Про прийняте рішення податковий орган зобов'язаний повідомити в формі сповіщення (додаток № 7 до наказу ФНС Росії від 25.12.08 № ММ-3-1 / 683 @) протягом п'яти днів з дня його прийняття (п. 9 ст. 78 НК РФ) .

Разом з тим проведення інспекцією самостійного заліку обмежена терміном стягнення. У визначенні КС РФ від 08.02.07 № 381-О-П і листі Мінфіну Росії від 14.07.09 № 03-02-07 / 1-357 сказано, що інспекція не має права самостійно проводити залік переплати в рахунок погашення недоїмки і заборгованості по пені , можливість примусового стягнення яких втрачена. Нагадаємо, рішення про стягнення приймається після закінчення терміну, встановленого у вимозі про сплату податку, але не пізніше двох місяців після закінчення зазначеного терміну. При цьому рішення про стягнення, прийняте після закінчення зазначеного терміну, вважається недійсним і виконанню не підлягає (п. 3 ст. 46 НК РФ).

Можливість проведення інспекцією самостійного заліку не заважає платнику податків подати письмову заяву про залік суми переплати в рахунок погашення недоїмки, заборгованості по пені і штрафів (п. 5 ст. 78 НК РФ). Причому робити це необхідно, оскільки до моменту, коли податківці самостійно проведуть залік, на недоїмку можуть бути нараховані пені. В цьому випадку рішення про заліку приймається також протягом 10 робочих днів з дня отримання заяви або з дня підписання акту звірки.

Заява про залік потрібно подавати заздалегідь. З огляду на термін прийняття рішення інспекцією, заяву про залік слід подавати не пізніше ніж за 10 робочих днів до настання встановленого терміну сплати податку (за умови, що проведена звірка розрахунків або у організації є інші відомості, що підтверджують суму переплати). В іншому випадку у компанії можуть виникнути пені. Так, Мінфін Росії в листі від 25.07.11 № 03-02-07 / 1-260 вказав на законність нарахування пені в ситуації, коли заява про залік подано в останній день строку сплати податку, тобто до виникнення недоїмки з цього податку, а інспекція не порушила встановлений 10-денний термін для прийняття рішення про залік.

Зарахування переплати в рахунок майбутніх платежів по тим самим податком або іншим податкам. Такий залік проводиться на підставі заяви платника податків за рішенням інспекції, яке приймається також у 10-денний строк з дня отримання заяви або підписання акта звірки (п. 4 ст. 78 НК РФ). Значить, з урахуванням положень пункту 5 статті 78 НК РФ при відсутності у організації недоїмки по іншим податкам інспекція не має права самостійно (без заяви платника податків) проводити залік сум надміру сплаченого податку в рахунок майбутніх платежів з цього або іншим податкам (лист Мінфіну Росії від 25.07. 11 № 03-02-07 / 1-260).

Звідси випливає висновок, що якщо організація планує зарахувати переплату в рахунок майбутнього платежу (нарахування) навіть по тим самим податком. то їй потрібно написати заяву про залік. Разом з тим на практиці багато інспекції проводять такий залік автоматично і не вимагають подання подібних заяв. Звичайно, для проведення заліку переплаченого податку в рахунок заборгованості по пені або штрафів за тим самим податком або в рахунок майбутніх платежів з іншого податку заяву подати доведеться. Адже самостійно або автоматично такий залік інспекція не проведе.

Проведення камеральної перевірки. Термін на залік надміру сплаченого податку повинен обчислюватися з дня подачі заяви про зарахування, але не раніше ніж з моменту завершення камеральної перевірки декларації за відповідний податковий період або з моменту, коли така перевірка повинна була бути завершена у відповідності зі статтею 88 НК РФ. Про це сказано в пункті 11 інформаційного листа Президії ВАС РФ від 22.12.05 № 98 і в листах Мінфіну Росії від 12.07.10 № 03-02-07 / 1-321, від 15.05.08 № 03-03-06 / 1 / 317. Нагадаємо, що камеральна перевірка податкової декларації (розрахунку) проводиться протягом трьох місяців з дня її подання (п. 2 ст. 88 НК РФ).

Переплата може виникнути, наприклад, у зв'язку з подачею уточненої декларації на зменшення суми податку, у зв'язку з отриманням в останньому кварталі збитку або через відображення в декларації суми ПДВ, заявленої до відшкодування з бюджету. У таких випадках зарахування проводиться тільки після закінчення трьох місяців після подання декларації. Звичайно, якщо рішення за результатами камеральної перевірки не винесено до закінчення цього терміну.

Ще кілька корисних статей на сайті електронного журналу «Російський податковий кур'єр»:

Заява про залік подається в довільній формі

Мінфін Росії в листі від 09.11.11 № 03-02-08 / 115 вказав, що статтею 78 НК РФ не передбачено подання заяви про зарахування (повернення) надміру сплаченого податку в електронному вигляді по телекомунікаційних каналах зв'язку. Для здійснення такої процедури потрібно внесення змін в дану статтю. ФНС Росії спочатку в листі від 18.05.10 № ШС-37-8 / 1815 @ зазначила, що зазначена заява, подана за телекомунікаційними каналами зв'язку з ЕЦП, рівнозначно документу з власноручним підписом. Однак пізніше листом від 08.07.10 № ШС-37-8 / 6177 @ визнала цей лист таким, що втратив силу. Отже, заява на залік переплати краще подавати в письмовому вигляді.

Типової форми заяви про зарахування не існує. Його складають в довільному вигляді і, як правило, до нього додають копії платіжних документів, що підтверджують зайву сплату податку, пені або штрафів. У ньому необхідно відобразити наступне:

Відзначимо, Мінфін Росії в листі від 02.09.11 № 03-02-07 / 1-315 дозволив не вказувати в заяві про залік конкретну суму майбутнього платежу, в рахунок якого компанія просить направити переплату. Адже до подачі декларації організація не знає точну суму майбутнього податку.

Згідно з пунктом 9 статті 78 НК РФ інспекція повинна повідомити платнику податків про прийняте рішення щодо заліку сум надміру сплаченого податку або про відмову в такому заліку протягом п'яти днів з дня прийняття рішення.

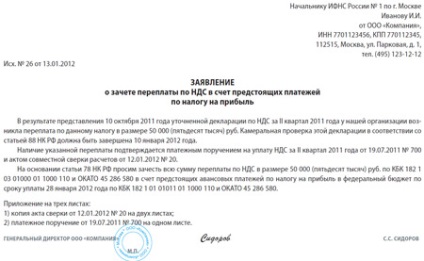

Малюнок. Зразок заяви на залік

Термін подачі заяви на залік обмежений трьома роками з моменту виникнення переплати

За загальним правилом заяву на залік або повернення надміру сплаченого податку може бути подано протягом трьох років з моменту його сплати (п. 7 ст. 78 НК РФ). Разом з тим під час пропуску зазначеного терміну організація має право звернутися до суду з позовом про заліку переплаченої суми (визначення КС РФ від 21.06.01 № 173-О і лист Мінфіну Росії від 17.03.11 № 03-02-08 / 27). При такому зверненні починають діяти загальні правила обчислення строку позовної давності. Тобто позов може бути поданий протягом трьох років з дня, коли організація дізналася або повинна була дізнатися про переплату (п. 1 ст. 200 ЦК України).

Наприклад, зазначеним днем деякі суди визнають:

Нагадаємо, що згідно з пунктом 3 статті 78 НК РФ інспекція зобов'язана повідомити платнику податків про кожен став їй відомим факт надмірної сплати податку і сумі переплати протягом 10 днів з дня виявлення такого факту. Дане повідомлення надсилається в формі сповіщення (додаток № 6, затв. Наказом ФНС Росії від 25.12.08 № ММ-3-1 / 683 @).

Ухвалення судами таких протилежних рішень пов'язано з правовою позицією Президії ВАС РФ, викладеної в постанові від 26.02.09 № 12882/08, згідно з якою вони вирішують спори з урахуванням оцінки сукупності всіх мають значення обставин. А саме: встановлюють причину, по якій допущена переплата, наявність у організації можливості для правильного обчислення податку за даними первісної декларації, зміни законодавства, а також інші обставини, які можуть бути визнані достатніми для визнання даного терміну непропущених.

Припустимо, організація пропустила термін заліку і вирішила списати переплату. Однак визнати її безнадійним боргом з метою оподаткування прибутку не вийде. Проти цього заперечує Мінфін Росії (лист від 08.08.11 № 03-03-06 / 1/457). На думку відомства, враховуючи, що платник податків не звернувся протягом трьох років за поверненням або заліком переплати, її сума не є дебіторською заборгованістю і не визнається безнадійним боргом відповідно до пункту 2 статті 266 НК РФ. Крім того, якщо переплата сталася з податку на прибуток, то витрати у вигляді сум цього податку при визначенні оподатковуваного прибутку не враховуються (п. 4 ст. 270 НК РФ)

Є питання? Наші експерти допоможуть за 24 години! Отримати відповідь Нове