Від чого вбереже: Ви не пропустіть з уваги важливі зміни в законодавстві і недавні рекомендації чиновників, які варто врахувати, формуючи податкову політику.

Якщо ваша компанія на спрощеній системі

Для компаній на спрощеній системі діють свої правила обліку доходів і витрат.

На початку кожного року ви напевно переглядаєте або як мінімум перевіряєте свою облікову політику. Хоча б для того, щоб оновити правила, яких торкнулися зміни в законодавстві. А в цьому році такі норми знайдуться. Які пункти поправити в податковій політиці, ми розповімо в цій статті.

Завантажити в форматі Word

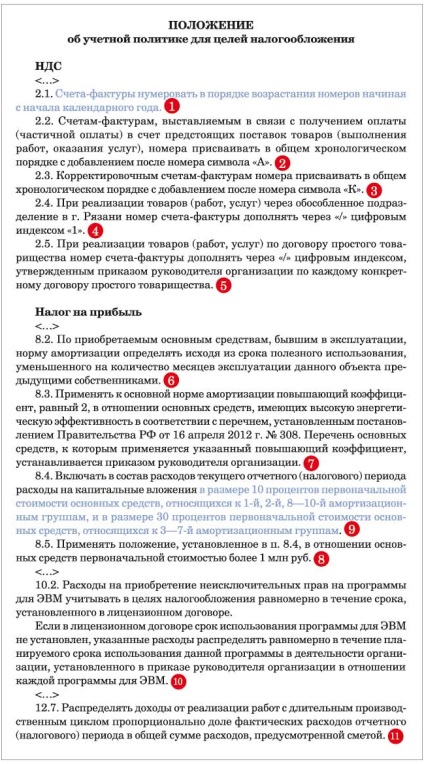

В обліковій політиці по ПДВ встановіть, з якого періоду компанія починає нумерацію рахунків-фактур.

Рішення про те, що ви будете використовувати амортизаційну премію і її розмір, потрібно закріпити в обліковій політиці.

Встановіть правила нумерації рахунків-фактур

Правда, помилка в номері рахунку-фактури сама по собі не така вже страшна. Це випливає з пункту 2 статті 169 Податкового кодексу РФ. Тобто навіть якщо ви надасте цим документом невірний номер, це не повинно перешкодити покупцеві прийняти ПДВ до відрахування. Але якщо ви хочете, щоб у податківців виникало менше запитань і причіпок до ваших рахунках-фактурах, рекомендації чиновників краще все ж врахувати.

Номери авансових та коригуючих рахунків-фактур можете доповнити літерним кодом

У той же час ви можете для зручності додавати в номери авансових рахунків-фактур спеціальну ознаку (літерний код). До речі, це стосується і коригуючих документів. Наприклад, ви будете доповнювати номер буквою «А» - для авансових (2) або «К» - для коригуючих рахунків-фактур (3). У всякому разі, правила цього не забороняють. Та й в Мінфіні Росії нам це підтверджували.

Лише для особливих випадків передбачте розділові знаки в рахунках-фактурах

У більшості випадків розбивати номер рахунку-фактури будь-якої рисою можна. Нові правила передбачають такий поділ строго в двох ситуаціях - ось для них і закріпіть в обліковій політиці особливий порядок нумерації.

Навчальний курс по темі

Про всі тонкощі роботи з рахунками-фактурами, а також про правила податкового обліку передплатники нашого журналу дізнаються у Вищій Школі Головбуха.

Отже, ситуація перша і найпоширеніша. Ваша компанія реалізує товари, роботи або послуги через відокремлені підрозділи. У цьому випадку номер рахунку-фактури потрібно доповнювати через роздільну лінію цифровим індексом, присвоєним того чи іншого філії. До речі, цей індекс ви теж пропишіть в обліковій політиці (4).

Друга ситуація - можливо, вашу компанію вона і не стосується. Товари, роботи або послуги реалізує учасник товариства або довірчий керуючий. Тоді в номері повинен бути цифровий індекс, присвоєний конкретному договору простого товариства або довірчого управління (5).

Пропишіть в обліковій політиці всі важливі деталі по амортизації основних засобів

Тепер поговоримо про облікову політику з податку на прибуток. Найчастіше у контролерів виникає багато питань з приводу амортизації основних засобів. Причому логіка у них зазвичай простая.Еслі законодавство передбачає кілька варіантів розрахунку податку або ж компанія хоче використовувати які-небудь пільги, про це обов'язково повинно бути сказано в обліковій політіке.А все що там не зафіксовано, бухгалтер застосовує неправомірно. Зворотне компанії доводиться доводити в суді.

Щоб сперечатися з інспекторами вам не довелося, зупинимося на деяких важливих пунктах. До того ж в цьому році є зміни, які впливають на порядок амортизації основних засобів в податковому обліку.

Часті питання по обліковій політиці для цілей оподаткування

Чи обов'язково облікову політику для бухгалтерського обліку і для оподаткування оформляти одним документом?

Ні, ви можете оформити як один документ, так і окремі положення для облікової політики з бухгалтерського обліку та оподаткування.

Чи можемо ми з цього року поміняти в обліковій політиці спосіб, яким формуємо вартість товарів?

Так. Але за умови, що колишній порядок формування вартості товарів ви застосовували не менше ніж два роки. Це зазначено в статті 320 Податкового кодексу РФ.

В обліковій політиці не вказано, як нормувати відсотки по позиках. Чи будуть претензії від податківців?

Чи потрібно здавати інспекторам облікову політику компанії разом з річною звітністю?

Ні, в Податковому кодексі РФ такого вимоги немає. Але контролери можуть запросити вашу облікову політику при перевірці - камеральної або виїзної.

Визначте, як ви будете встановлювати термін використання для об'єктів, що були у вжитку

Швидше за все амортизацію ви нараховуєте, як і більшість компаній, лінійним способом. При такому методі ви можете зменшити термін корисного використання основних засобів на число місяців, протягом яких їх експлуатував попередній власник. Так надходити дозволяє пункт 7 статті 258 Податкового кодексу РФ. І значить, скориставшись цією нормою, ви зможете швидше врахувати витрати на покупку уживаного об'єкта.

Як бачите, у вас є вибір. Адже термін корисного використання для б / у майна ви можете встановити і як для нового - в загальному порядку. Тому своє рішення варто закріпити в обліковій політиці (6).

При необхідності зафіксуйте правила для прискореної амортизації

Податковий кодекс дозволяє в певних ситуаціях використовувати прискорену амортизацію. Наприклад, можна застосовувати підвищувальні коефіцієнти до об'єктів лізингу, до основних засобів високої енергетичної ефективності. Це встановлено в статті 259.3 кодексу. Тобто знову ж таки є можливість перенести вартість об'єкта на витрати швидше.

Так ось, якщо ви будете використовувати будь-які підвищувальні коефіцієнти, обов'язково закріпіть це в обліковій політиці. І визначте їх розмір. Адже в кодексі встановлено тільки максимум (7).

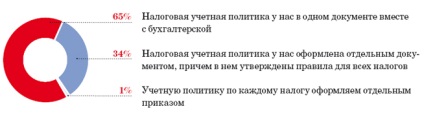

Як ви оформляєте податкову облікову політику?

Якщо ви вирішили застосовувати амортизаційну премію, пропишіть це в обліковій політиці

Крім того, встановіть в обліковій політиці розмір премії: максимальний, який передбачений в Податковому кодексі, або ж менше цього (9).

Визначтеся, як ви будете враховувати витрати на купівлю комп'ютерних програм

Купуючи програми, зазвичай набувають невиключні права на них. Перевірити це ви можете, заглянувши в ліцензійний договір. У ньому має бути сказано, що компанія отримує просту (невиключну) ліцензію.

Втім, ви можете придбати не виключне право на програму і не підписуючи ліцензійний договір з контрагентом. А купивши так звану «пакувальну» ( «обгортковий») ліцензію. Це коли ви купуєте програмний продукт, умови договору для якого викладені на упаковці. А почавши використовувати програму, ви тим самим укладаєте договір приєднання (п. 3 ст. 1286 Цивільного кодексу РФ).

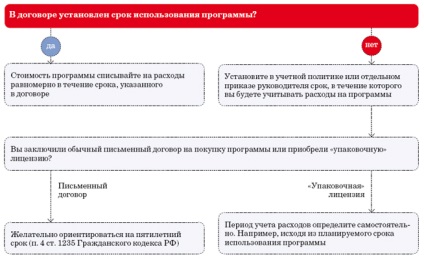

В обох ситуаціях потрібно визначити термін для обліку вартості такого софта при розрахунку податку на прибуток. Мова ось про що.

Підведемо підсумок. У вас є два варіанти, як встановити терміни використання софта. Перший: в обліковій політиці ви можете назвати єдиний період, протягом якого будете списувати витрати на будь-які купуються програми.

важлива деталь

Період, протягом якого компанія списує витрати на комп'ютерні програми, можна встановити в обліковій політиці. Або в окремих наказах керівника для кожної програми.

І другий варіант: закріпити, що термін використання за кожною програмою встановлює керівник компанії окремим наказом (10). Припустимо, ви купили «пакувальну» ліцензію на програму, яку ви збираєтеся використовувати три роки. У той же час у вас є звичайний ліцензійний договір на іншу програму. По ній ви будете враховувати витрати протягом п'яти років.

Чи не заплутатися в обліку комп'ютерних програм вам допоможе схема нижче.

Як списувати вартість куплених невиключних прав на комп'ютерні програми в податковому обліку

Виберіть, яким способом будете вести облік доходів від реалізації робіт і послуг

Зазвичай доходи від реалізації послуг або робіт враховують після того, як з замовником підписаний акт приймання-здачі. Але для робіт і послуг з тривалим виробничим циклом встановлений особливий порядок. Суть його в наступному. Якщо в договорі не передбачено поетапне здавання робіт або послуг, доходи потрібно розподіляти між різними податковими періодами.

А що вважати тривалим циклом? З пункту 2 статті 271 Податкового кодексу РФ можна зробити висновок: коли такий цикл триває більше року. Однак чиновники вважають, що доходи потрібно розподіляти, навіть якщо початок і закінчення робіт (послуг) просто доводиться на різні податкові періоди.

важлива деталь

Доходи від послуг і робіт з тривалим виробничим циклом потрібно розподіляти рівномірно або пропорційно частці фактичних витрат в загальній сумі витрат, передбаченої кошторисом.

Розберемося тепер, який спосіб можна використовувати. Норми кодексу з цього приводу суперечливі. Так, в пункті 2 статті 271 зазначено, що доходи треба розподіляти виходячи з принципу формування витрат. А ось в статті 316 сказано, що доходи потрібно враховувати рівномірно.

Приклад: Як розподілити доходи від надання послуг

Ольга Солдатова - провідний експерт журналу «Головбух»