Поняття матеріальної вигоди

Суть мат. вигоди від економії на відсотках полягає в тому, що платник податків звільняється від будь-яких витрат, які він теоретично міг би понести, проте реально не поніс. Відповідно до положень Податкового кодексу, чинного в Російській Федерації, фізична особа вважається отримав матеріальну вигоду в таких випадках:

- коли виникає економія на відсотках, нарахованих за користування кредитними або позикових коштів, які отримані від індивідуальних підприємців або юридичних осіб;

- при покупці цінних паперів або фінінструментів термінових угод;

- при придбанні робіт, послуг, товарів у організацій, ІП та фізичних осіб, які є взаємозалежними стосовно платника податків.

Оскільки нас цікавить тільки позиція щодо економії на які нараховуються відсотки, то слід зазначити, що тут є винятки. Не враховуються податковими органами такі види мат вигоди:

- Від банків, які дислокуються на території Росії, за операціями з банківськими картками протягом пільгового періоду, встановленого в договорі.

- Від позикових грошей, узятих для нового будівництва або купівлі квартири, житлового будинку, кімнати на території Росії або частини (частки) в них, а також ділянок землі для індивідуального будівництва житла або на яких розташовується житло, що купується.

- Від переваг, отриманих при рефінансуванні позик, зазначених в попередньому пункті.

- Якщо гроші отримані не від юросіб або ІП, а, наприклад, від органів місцевого самоврядування або державних органів.

Крім того, звільняється від оподаткування за цією статтею платник, який має право на отримання податкового майнового відрахування на придбання житла, встановлений статтею 220 НК і підтверджений НФС.

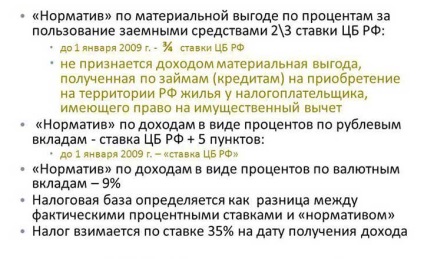

Відповідно до норм статті 212 російського Податкового кодексу оподатковуваний дохід, який має вигляд матеріальної вигоди від відбулася економії на боргових виплат виникає у позичальника в таких випадках:

- коли позика безвідсотковий;

- коли встановлена в договорі ставка менше розміру двох третин від розміру ставки рефінансування, яка встановлена Центральним Банком (при рублевому кредиті) або менше 9% річних (при валютному кредиті).

терміни виплат

Такі новації в законодавстві дозволили вирішити питання збору ПДФО за кредитами недобросовісних боржників, які не платили за боргами, а значить, не показували отриманого доходу. Тепер оплата податку абсолютно не залежить від виду, дати укладеного договору та терміну його дії, нарахування проводяться щомісяця навіть при безвідсоткових кредитах.

Розрахунок податку на доходи фізичних осіб при економії на відсотках

Розрахунок матеріальної вигоди від економії на відсотках проводиться за такими формулами:

При рублевому позику:

При валютному позику:

При безвідсоткову позику в рублях:

При безвідсоткову позику в іноземній валюті:

Нарахування ПДФО проводиться за такими ставками:

- в разі, коли позичальник податковий резидент - 35%;

- якщо він нерезидент - 30%.

Нарахована сума ПДФО обчислюється податковим агентом (роботодавцем, банком) у позичальника під час найближчого нарахування йому будь-яких грошових коштів (премії, відпускних, заробітної плати, розрахункових) і перераховується до бюджету. При цьому сума утримуваного податку не може бути вище 50% суми виплати. Позичальник може обчислювати розмір виплати самостійно або передати ці повноваження організації, в якій отримує дохід. Якщо позикодавець не є стороною, яка виплачує доходи фізичній особі, то оплатити податок людина зобов'язана самостійно.