Відповідно до Закону України "Про фінансовий лізинг", фінансовий лізинг найбільш відповідає по суті довгостроковим кредитом в інвестиційній діяльності.

При цьому фінансовий лізинг притаманні такі ознаки, що відрізняють його від інших видів лізингу, а саме:

• вибір об'єкта лізингу і його постачальника здійснює сам лізингоодержувач;

• виключне право лізіногоодержувача на користування майном протягом терміну дії Лізингові договору;

• господарське ставлення до об'єкта лізингу з боку лізінгоодержу Ватель як до власності (технічне обслуговування, ремонт, експлуатація, страхування - це витрати лізингоодержувача)

• в межах лізингового договору існує такий період, протягом якого сторони не можуть його розірвати (лізіігодавець повинен компенсувати всі свої витрати і отримати хоча б якийсь прибуток)

• можливість придбання лізингоодержувачем майна за залишковою вартістю після закінчення терміну договору.

Фінансовий лізинг вигідний виробникам об'єкта лізингу, так як це додатковий захід по його збуту. Для лізингодавця фінансовий лізинг е хорошим і прибутковим способом вкладення власних коштів, а для лізингоодержувача - це, практично, довгостроковий кредит в розстрочку.

Процес підготовки і реалізації лізингових угод включає наступні етапи:

• підготовка і обгрунтування лізингової угоди;

• юридичне оформлення лізингової угоди (якщо прийнято рішення про його підписання)

• моніторинг виконання лізингової угоди.

На першому етапі здійснюється необхідна підготовча робота для укладання юридичних договорів. Це дуже важливий етап, оскільки він обумовлений складним характером багатосторонніх відносин з лізингу, який вимагає детального вивчення всіх умов і особливостей кожної угоди.

Лізингові процедури, які здійснюються на цьому етапі, оформляють в наступних документах:

• заяву про надання лізингових послуг, яку отримує лізіігодавець від майбутнього лізінгоодеоржувача;

• висновки про платоспроможність лізингоодержувача та ефективність лізингової угоди;

• замовлення-наряд, подає постачальнику лізіігодавець;

• заяву про надання кредиту для здійснення лізингової угоди, подає лізингова компанія банку.

Процес закріплення лізингової угоди в трьох- і двосторонніх договорах здійснюється на другому етапі. При цьому лізингові процедури оформляють в наступних документах:

• кредитну угоду, яка укладається лізинговою компанією з банком про надання кредиту для здійснення лізингових операцій;

• договір купівлі-продажу майна, переданого в лізинг;

• акт приймання об'єкта лізингу в експлуатацію;

• договір про технічне обслуговування переданого в лізинг майна;

• договір про страхування об'єкта лізингу.

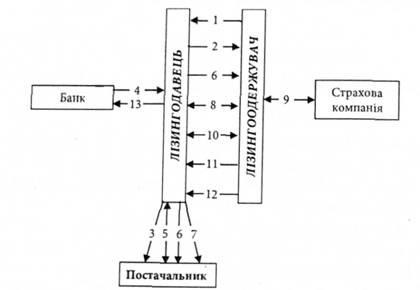

Загальна схема організації багатосторонньої лізингової угоди буде такою, як це відображено на рис. 4.9.

Мал. 4.9. Організація лізингового процесу з тристороннім лізингової угоди:

1 - заявка від лізінгоодсржувача;

2 - висновок про платоспроможність лізингоодержувача та ефективність його проекту;

4 - баківській кредит;

5 - договір купівлі-продажу;

6 - акт приймання обладнання в експлуатацію;

7 - оплата поставки;

8 - лізинговий договір;

9 - договір про страхування предмета лізингу;

10 - договір про технічне обслуговування переданого в лізинг майна;

11 - лізингові платежі;

12 - повернення об'єкта лізингу;

13 - повернення кредиту і виплата відсотків.

На третьому етапі лізингові операції відображаються в бухгалтерському обліку та звітності, а після закінчення терміну лізингу оформляються відносини щодо подальшого використання обладнання. Крім цього, лізингодавцем здійснюється лізинговий моніторинг.

Привабливість лізингу для банків (в разі, якщо вони є лізингоодержувача-продавцями):

- Вкладені активи мають реальне забезпечення;

- Лізингові операції приносять високий дохід;

- Розширення сфери впливу банків, підвищення їх іміджу. Привабливість лізингу для лізингоодержувачів:

- Оперативне вирішення виробничих завдань шляхом використання сучасного орендованого майна;

- Використання податкових і амортизаційних пільг.

Визначення розмірів лізингових платежів має важливе значення для успіху лізингових компаній.

Під лізинговими платежами розуміють виплати лізингодавцю, які здійснює орендар за надане йому право користуватися лізинговим майном.

Лізингові платежі є тим механізмом, за допомогою якого лізингодавець повинен відшкодувати свої фінансові витрати на придбання майна і отримати прибуток.

Розміри, спосіб, форма і періодичність виплат, а також метод визначення загальної суми лізингових платежів встановлюються в лізинговому договорі за взаємною згодою сторін. Порядок здійснення лізингових платежів гнучкіший, ніж за кредитними угодами (орендар може розрахувати надходження своїх доходів і разом з лізингодавцем розробити гнучку схему платежів).

Залежно від форм платежів розрізняють:

• грошові платежі, коли платіж здійснюється за рахунок коштів;

• компенсаційні платежі, коли розрахунки здійснюються або товарами, або наданням зустрічних послуг лізингодавцю;

• змішані платежі, коли поряд з грошовими виплатами здійснюються платежі товарами або послугами.

Залежно від періодичності лізингові платежі бувають:

З огляду на фінансове становище і платіжні можливості лізингоодержувача, розрізняють наступні способи виплат лізингових платежів: рівними частинами, що ростуть розмірами, які зменшуються або збільшуються.

Залежно від методу нарахування розрізняють лізингові платежі з фіксованою загальною сумою. Лізингова плата в цьому випадку включає амортизаційні відрахування від вартості об'єкта лізингу, плату за використані кредитні ресурси лізингодавця; суму комісійної винагороди лізингодавцю і плату за надані орендарю додаткові послуги по угоді. Загальна сума платежів нараховується рівними частинами протягом усього терміну угоди відповідно до узгодженої періодичності.

Розрахунок загальної суми лізингових платежів в цьому випадку можна виконати за формулою:

де ЛП - загальна сума лізингових платежів;

АВ - розмір амортизаційних відрахувань, що належать лізингодавцю в поточному році;

ПКР - плата за використані кредитні ресурси лізингодавцем для придбання об'єкта лізингу;

ПМ - лізингова маржа (комісійна винагорода лізингодавцю)

ДП - плата лізингодавцю за додаткові послуги лізингоодержувачу, передбачені договором лізингу.

Амортизаційні відрахування (АВ) на надане в лізинг майно обчислюються відповідно до законодавства України за формулою:

де БС - балансова вартість майна лізингу;

На - норма амортизаційних відрахувань, у відсотках;

Т - термін дії лізингової угоди.

Плата за використані лізингодавцем кредитні ресурси для придбання майна (ПКР) розраховується за формулою:

де КР - розмір кредитних ресурсів;

ПСТ - процентна ставка.

де Сп - вартість обладнання на початок року;

Вк - вартість обладнання на кінець року.

Розрахунок лізингової маржі (ПМ) може здійснюватися за формулою:

де БС - балансова вартість майна;

Пс.л.м. - Процентна ставка лізингової маржі.

При розрахунку плати за додаткові послуги (ДП) лізингодавця можна застосувати формулу:

де Вв - витрати;

Вюк - витрати на юридичні консультації;

Е - інші витрати.

Розрахунок періодичних лізингових внесків:

а) за щорічних внесків:

де ЛВ - лізинговий періодичний внесок; ЛП - загальні лізингові платежі;

Т - період лізингової угоди;

б) по щоквартальних внесків:

в) за щомісячних внесків: