Російський малий бізнес в сільському господарстві представлений крім ТОВ, СФГ та ВП також ЛПГ (особистим підсобним господарством). Ця форма господарсько-трудової діяльності фермерів заснована на виробництві сільгосппродукції, використанні особистих або орендованих земельних ділянок. Але виробництво і реалізація сільгосппродукції ЛПГ не зізнається підприємництвом, що і є визначальним фактором податкового положення підсобного господарства. У статті ми розглянемо як відбувається оподаткування і податки ЛПГ.

Особливості діяльності ЛПГ

Зазначена форма господарювання має наступні переваги:

- дає можливість всім громадянам проводити сільгосппродукцію для себе, на реалізацію яких просто продавати надлишки, заробляючи таким способом гроші;

- не вимагає складання звітності;

- непідконтрольна як ВП.

Слід зауважити, що для підсобних господарств використовують спеціально відведені землі, статус яких закріплюється законодавством РФ.

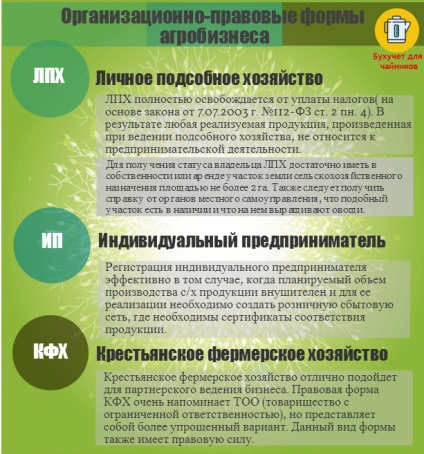

Порівняння різних форм агробізнесу для фермера: ЛПГ, IP, СФГ

Податки, які потрібно платити фермеру ЛПГ після оформлення

Порядок оформлення особистого підсобного господарства передбачає проходження держреєстрації земельної ділянки, отримання паспорта об'єкта при введенні в експлуатацію будинку (дачі). В результаті власник ЛПГ обов'язково повинен мати на руках два виданих місцевими органами правових документа - на землю і житловий будинок на ній. На інші наявні прибудови оформляються окремі паспорти. Володіючи на правах власності землею і будинком, фермер ЛПГ набуває певні податкові зобов'язання.

Оподаткування та звітність ЛПГ

Трудитися в рамках ЛПГ без реєстрації ВП у податкових органах може будь-який бажаючий за умови, що у нього є призначений для цього земельну ділянку. Законодавство ніяких обмежень і податкових зобов'язань по цій частині не передбачає. Аграрії можуть отримувати дохід з продажу вирощеної сільгосппродукції на своїй ділянці і не платити при цьому з нього податок. Ніякої бухгалтерської та іншої звітності вести не потрібно. На свій розсуд фермер може інформувати сільрада, представляючи йому відомості щодо свого підсобного господарства для обліку в погосподарських книгах. Знову ж тільки за бажанням він може платити пенсійні внески.

Законодавство власникам ЛПГ пред'являє тільки два обов'язкових до дотримання вимоги:

- використовуваний під сільгоспроботи земельна ділянка не повинен перевищувати 0,5 га (ФЗ №112, п.4), причому його розмір може збільшуватися до 2,5 га законом суб'єкта РФ;

- право на звільнення від сплати ПДФО фермер ЛПГ повинен підкріпити відповідною довідкою.

Видається звільняє від сплати податків документ місцевими органами управління при зверненні. Довідка засвідчує наявність підсобного господарства і той факт, що на ньому вирощена реалізована продукція. У ній же зазначаються відомості про всіх осіб, зайнятих в діяльності ЛПГ та проживають разом з власником земельної ділянки (члени сім'ї). Пред'являти її слід при продажу покупцеві, який робить в документах на виплату грошей відповідну позначку. Якщо такої довідки немає, фермер повинен буде заплатити з отриманого доходу від продажу податок. Для розрахунку податкової суми до сплати береться ставка в 13%.

Приклад. Діяльність та оподаткування ЛПГ

Громадянин РФ на правах власності володіє земельною ділянкою 2,5 га і розташованим на ній будинком, про що підтверджують відповідні документи, видані місцевими органами (паспорт на об'єкт, свідоцтво про реєстрацію на землю). Господарських будівель на ділянці немає.

У своєму ЛПГ фермер вирощує овочі, а надлишки здає в потребкооперацию. При продажу він пред'являє покупцеві довідку (для звільнення від сплати ПДФО). Проте йому щорічно потрібно оплачувати земельний і майновий податки по надсилається йому квитанціями, так як пільг у нього немає.

Який режим вибрати? Порівняння ЛПГ та СФГ

У таблиці нижче ми розглянемо основні відмінності ЛПГ від СФГ і виділимо переваги кожного з режимів.