Лист 03 декларації з податку на прибуток зобов'язані заповнювати всі організації, які виступають в ролі податкового агента, що займаються здійсненням виплат дивідендів акціонерам. Крім величини виплачених дивідендів в документі вказується і сума податку, яка була з них утримана.

Заповнюється цей лист тільки інформацією, що стосується тих періодів, в яких організація здійснювала перерахування дивідендів. Не слід заносити в нього дублюючу інформацію. Тобто якщо розподіл і подальша виплата дивідендів відбулися в другому кварталі, то і розрахунки їх повинні бути надані в податкову службу в декларації за другий квартал.

Надалі за відсутності інших перерахувань раніше зазначені розрахунки не слід повторно надавати в річній декларації. Про порядок надання розрахунків по дивідендах йдеться в ст. 289 НК.

Лист 03 підлягає заповненню в разі здійснення виплат дивідендів як організаціям, так і фізичній особі. Також слід зауважити, що, коли у вигляді учасників ТОВ виступають тільки фізичні особи, під час отримання ними дивідендів хвилюватися про заповнення декларації не потрібно.

Але якщо податковий агент займається проведенням виплат дивідендів іноземної організації, то в формі, призначеної для внесення інформації про податок на прибуток. слід заповнити рядок 040. У ній фіксується дивідендна величина, яка повинна бути згодом перерахована в якості виплати іноземним організаціям. Слід зауважити, що вирахуваний з цих дивідендів податок не повинен бути відображений в розрахунку, але його обов'язково слід враховувати під час процедури заповнення податкового розрахунку.

З чого складається лист 03

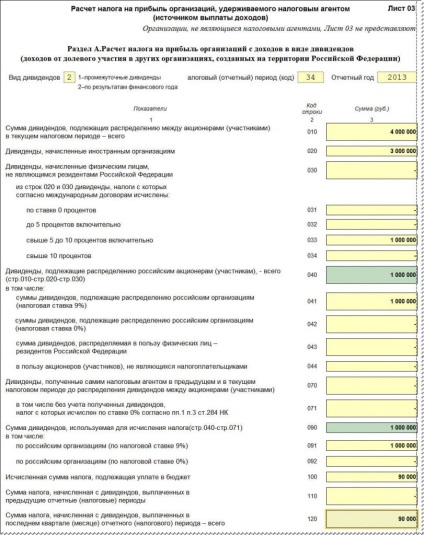

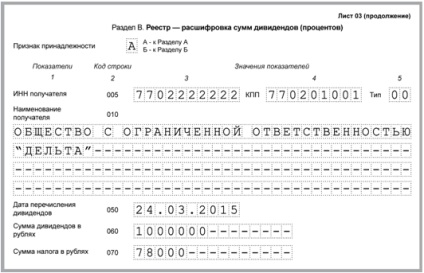

У цьому листі є три розділи: А, Б, В. Кожен з них призначений для заповнення певної інформації. Весь процес заповнення починається з розділу А. В рядок 002 слід занести інформацію про дивіденди, отриманих з організацій, які займаються веденням діяльності на території РФ. Там же заноситься і інформація про період їх надходження. У разі проведення процедури поділу дивідендів за періодами, тобто рокам, потрібно в раніше вказаному рядку 002 внести «2». Конкретний рік, в який і була проведена виплата дивідендів, повинен бути прописаний тільки в рядку 005.

У разі внесення інформації про проміжні дивіденди слід в рядку 002 поставити 1. Відображення даних певного етапу заноситься в рядки 003-005. Саме в них вказуються конкретні дані - місяць і рік, коли відбувся розподіл дивідендів. Всі суми дивідендів, які будуть згодом розподілятися між учасниками, повинні бути вписані в рядок 010.

Для надання дивідендів, що знижують величину податку в документі, слід занести інформацію в рядок 020. Але не всі рядки повинні бути заповнені організаціями. Наприклад, рядок 050 призначена для податкового агента. У ній він зобов'язаний відобразити суму дивіденду, раніше вже отриману ним. Розділ А є обов'язковою частиною, яка підлягає повному заповненню. Але він може залишитися порожнім у разі неспроможності податкового агента (докладніше в ст. 24 НК).

Занесення суми дивідендів, які потім будуть піддаватися поділу, потрібно відобразити в рядку 070. У рядку 080 потрібно відобразити розмір дивідендів. У 090 рядок повинна бути внесена сума дивідендів, до якої входять всі суми юридичних і фізичних осіб, крім дивідендів податкового агента.

У рядки 110 і 120 заноситься сума, яка згодом буде схильна до поділу на частини між усіма акціонерами. Незалежно від того, коли саме відбувся розподіл дивідендів, в рядку 109 повинна бути вказана 9% податкова ставка. Вирахувана сума податку відображається в 150 рядку.

Якщо дивіденди виплачуються частково, то всі дані про проведені етапах виплат заносяться в 040 рядок. Обов'язково ці ж дані потрібно відобразити і в 080 рядку. Також інформація про часткові виплати вказується в рядках 060 і 100 в підрозділі 1.3.

В розділ Б заноситься інформація про доходи, що отримуються від цінних паперів. Інформація, що стосується суми доходу, отриманого у вигляді відсотків, повинна бути вказана в рядку 006. У 010 рядок слід занести суму податку, який був вирахуваний з усього доходу одержувача. Розшифровка суми одержувача заноситься окремо за реєстром.

Спираючись на код рядка 020, потрібно здійснити в рядку 006 відображення податкової ставки на прибуток. Все що відображаються раніше суми податку заносяться в 040 рядок розділу Б. А за весь звітний період сума податку повинна бути занесена в рядок 050.

Складність заповнення листа 03 полягає в правильному внесення всіх відсотків і сум, отриманих і забраних з дивідендів. Але варто пам'ятати і про те, що якщо протягом періоду були здійснені виплати за підсумками декількох рішень, то від їх кількості безпосередньо залежить і кількість заповнюваних листів 03.