Опціон на акції - варіант опціонної угоди, при здійсненні якої використовуються акції конкретної компанії. Опціон на акції має на увазі угоду купівлі (продажу) певного обсягу акцій (наприклад, сотні або тисячі штук) за фіксованою в опційному договорі ціною. Загальна ціна страйк і сумарна премія контракту розраховується шляхом множення премії і вартості страйк на кількість акцій в договорі.

Опціон на акції - надання працівникам підприємства-емітента права на першочергову покупку цінних паперів компанії.

Опціон на акції: сутність, види, альтернатива

Опціонний контракт - ефективний інструмент ринку, що має на увазі проведення операції (укладення угоди) між сторонами. За умовами опціонного контракту одна зі сторін передає другій право на покупку конкретного інструменту по "замороженої" ціною і в обумовлений відрізок часу. Сторона, яка отримує опціон і приймає рішення щодо подальших дій, носить назву покупця контракту. Сторона, яка передає опціонний контракт - продавець опціону. Покупець зобов'язується сплатити продавцеві за своє право покупки.

При покупці (реалізації) опціонного контракту на акції останній може розташуватися «в грошах» або «поза грошей». У першому випадку вартість акції перевищує вартість виконання (страйк), а в другому, навпаки, знаходиться на більш низькому рівні. При здійсненні опціонних угод (в тому числі і з акціями) завжди виставляється останній день для здійснення угоди. Він носить назву дати завершення опціонного контракту або по-англійськи - maturity date. Що стосується протилежної сторони договору, то вона називається «надписателей», що по-англійськи звучить як writer. Тримач активу може придбати цінні папери. а друга особа (writer) має їх реалізувати при наявності вимоги з боку власника.

- опціонний контракт американського типу. Особливість такого опціону - можливість виконання в будь-який момент (не чекаючи закінчення договору) або ж в конкретні добу;

- опціонний контракт європейського типу. Відмінність - в можливості реалізації тільки в день закінчення опціону

Крім цього, опціони на акції бувають двох видів з позиції дій інвестора:

- на покупку (call). Тут власник контракту отримує право купити певний обсяг акцій (прописується в договорі) за фіксованою вартістю або ж не реалізовувати своє право, тобто відмовитися від угоди;

- на продаж (put). Такий вид договору дозволяє реалізувати цінні папери або скористатися своїм правом і відмовитися від виконання зобов'язань.

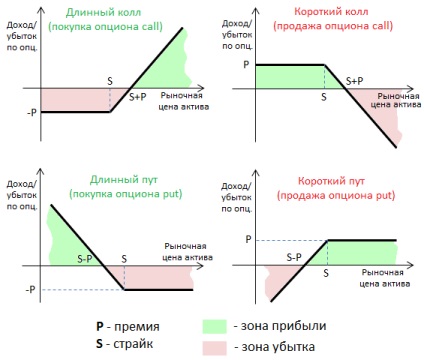

Інвестор здійснює покупку опціонного call контракту на акції, коли очікує зростання їх курсової вартості. У зворотній ситуації (коли очікується зниження ціни) інвестор купує put опціон. Таким чином, при оформленні угод на біржі інвестор, який купує акції, відкриває long (довгу) позицію, а продає активи, навпаки, short (коротку) позицію. При цьому всього можна виділити чотири основні позиції - дві довгі по «put» і «call», а також дві короткі по «put» і «call».

У практичній сфері застосовуються інструменти, які мають спільні риси з call опціонах. Наприклад, варант на акції - інструмент, емітованих на тривалий період часу (від п'яти років і більше). Існують також безстрокові форми варантів. Вартість страйк буває фіксованою або може змінюватися в період дії варанта. Найчастіше зміни відбуваються в бік зростання.

Варранти розміщуються між власниками акцій в якості альтернативи дивідендів і реалізуються у формі нової емісії. Крім цього, підприємство -емітент може реалізовувати акції одночасно з варрантом. Однією з відмінностей варанта від стандартного call опціону на акції є обмеження обсягу перших. Так, загальне число варантів не може змінюватися і буде скорочуватися по ходу їх виконання.

Одна з різновидів - передплатний варант, що надає право власникам акцій купити акції при випуску нової емісії. Таке право отримує кожен цінний папір в обігу (одна акція - один право). Купити акцію можна за певну кількість прав на руках з додатком певної суми, що дорівнює вартості розміщення. Щоб гарантувати своєчасну продаж емітованих акцій, ціна підписки ставиться нижче курсової вартості активів на день випуску прав. Сам термін дії прав обмежений і не перевищує періоду 2-10 тижнів з дня випуску. Це означає, що покупець цінного паперу одночасно отримує і права в момент випуску.

Опціони на акції: нюанси застосування

Як згадувалося, опціони на акції мають два варіанти - на продаж і на купівлю. У першому випадку покупець має право реалізувати наявний на руках актив (вартість виконання і терміни обумовлюються на етапі оформлення угоди). При цьому дана сторона може як виконати своє право, так і відмовитися від нього.

Підписуючи опціонну угоду, сторона-продавець йде на певний ризик. Друга сторона (покупець), навпаки, хеджирует свої ризики. Небезпека для продавця в тому, що курс (спот ціна) базових активів (акцій) може з часом зрости. У цьому випадку сторони-продавцю доведеться викуповувати активи за завищеною ціною, а далі продавати їх стороні-покупцеві за нижчою вартістю (менше тієї, яка вказана в опційному контракті). Як наслідок, високий ризик втрати продавцем своїх коштів. Для покриття такого ризику покупець пропонує продавцю конкретну суму (премію), яка іменується як ціна опціону.

Премія при купівлі опціону на акції має дві складові ціни - внутрішню і зовнішню. Перша - різниця між діючою (поточної) ціною базису і вартістю виконання (страйком). Друга - різницю між загальним обсягом преміальних (ціни опціону) і внутрішньої вартості активу. Чим довше діє опціонний контракт, тим вище тимчасова ціна. У такій ситуації підвищуються ризики продавця, тому зростає і ціна опціону (премія продавця).

Власник опціону на акції може розраховувати на дохід, коли ціна базисного активу стає більше вартості страйк і премії, виплаченої продавцю товару. Чим більше спотова ціна базового активу, тим вище виграш покупця. Це пов'язано з тим, що він виконає контракт за нижчою вартістю і реалізує базисний актив на ринку спот за завищеною ціною.

Результати продавця і покупця опціонного контракту є діаметрально різними. Виграш покупця дорівнює розміру премії в разі, якщо опціонний контракт не було виконано. Для хеджування від істотного зростання ціни на базовий актив, сторона-продавець опціону може придбати даний актив на момент оформлення контракту, тобто застрахувати (хеджувати) свою позицію. У такій ситуації опціон на акцію стає «покритим». Якщо ж продавець не хеджирует позицію, то опціон є «непокритим».

Продавець і покупець опціонного контракту на акції може продати договір 3-им особам. При реалізації цієї задумки договір буде вважатися закритим (розв'язаним, ліквідованим). Надалі такі продавці в опційному контракті участі не приймають.