Ольга Ткач і Олена Титова За матеріалами експертів служби Правового консалтингу ГАРАНТ

Журнал «Актуальна бухгалтерія»

Здача форми 2-ПДФО

Неподання податковим агентом у встановлений термін відомостей за формою 2-ПДФО тягне за собою стягнення штрафу в розмірі 200 рублів за кожне неподання документ (п. 1 ст. 126 НК РФ), а здача форми 2-ПДФО, що містить недостовірні відомості, тягне за собою стягнення штрафу в розмірі 500 рублів за кожний поданий документ, що містить недостовірні відомості (п. 1 ст. 126.1 НК РФ).

Форма 2-ПДФО видається податковим агентом також і за заявою фізичної особи (п. 3 ст. 230 НК РФ).

Однак в разі, якщо податковий агент самостійно виявив помилки у раніше поданих відомостях і представив уточнені документи до того моменту, коли він дізнався про виявлення податковим органом недостовірності містяться в поданих ним документах відомостей, то зазначені штрафні санкції не застосовуються.

Форма 2-ПДФО і відокремлений підрозділ

Зміни в формі 2-ПДФО

Клацніть по зображенню, щоб його збільшити

При заповненні форми 2-ПДФО використовуються:

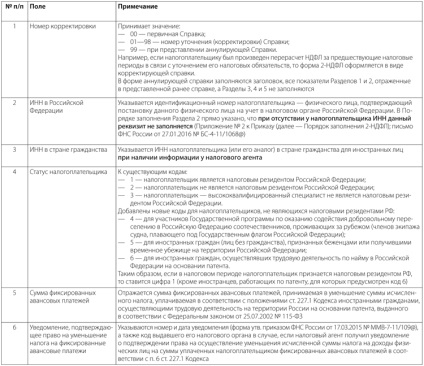

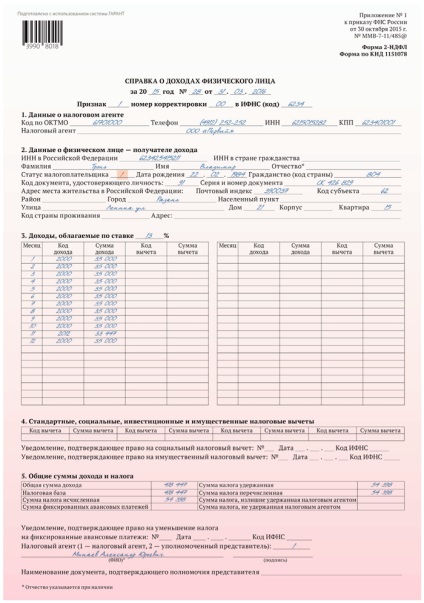

Порядок виправлення помилок в Довідці 2-ПДФО

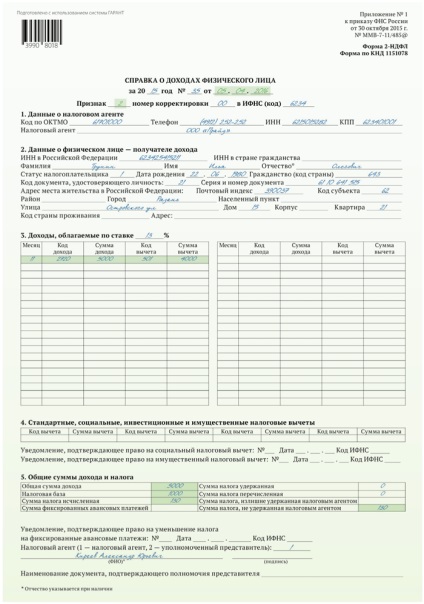

Порядком встановлено нові правила виправлення помилок, для чого в заголовку Довідки 2-ПДФО передбачено поле "Номер коригування":

- при складанні первинної форми Довідки 2-ПДФО проставляється "00";

- при складанні коректує Довідки 2-ПДФО на заміну раніше поданої вказується значення на одиницю більше, ніж вказано в попередній Довідці за формою 2-ПДФО ( "01", "02" і так далі);

- при складанні анулює Довідки 2-ПДФО на заміну раніше поданої проставляється цифра "99".

Коригувальну форму Довідки 2-ПДФО подають, щоб виправити помилки в первинній формі. А анулюється - щоб скасувати відомості, які взагалі не потрібно було представляти.

Коригувальна довідка 2-ПДФО

Якщо виявлені помилки в прийнятій податковим органом Довідці 2-ПДФО, необхідно подати нову Довідку 2-ПДФО з правильними даними із зазначенням колишнього номера раніше поданій Довідки 2-ПДФО, але дати складання коректує. При цьому якщо податковий агент вперше уточнює відомості про доходи фізичної особи, то в поле "Номер коригування" коректує Довідки 2-ПДФО необхідно поставити значення "01", якщо подається друга коригуюча Довідка 2-ПДФО з цього ж фізичній особі - "02" і т.д.

Кількість коригувальних Довідок 2-ПДФО практично не обмежена - номер уточнення (коригування) Довідки за формою 2-ПДФО може набувати значень від 01 до 98.

- тільки до доходів, отриманих резидентами і оподатковуваним за ставкою 13 відсотків (крім доходів від пайової участі), можуть застосовуватися податкові відрахування (ст. 218-221, п. 3 ст. 210 НК РФ);

- ставка 13 відсотків застосовується тільки до доходів від здійснення трудової діяльності осіб, визнаних висококваліфікованими фахівцями, учасниками Держпрограми зі сприяння добровільному переселенню в Росію співвітчизників, які проживають за кордоном і інших осіб, зазначених у абзацах 4-7 пункту 3 статті 224 Податкового кодексу, які не є податковими резидентами РФ.

Оскільки донарахування податку відбулося після подачі відомостей за звітний період, податковому агенту крім подачі коректує Довідки 2-ПДФО необхідно також поінформувати податковий орган (і самого платника податків) про суму доходу та про неможливість утримати ПДФО.

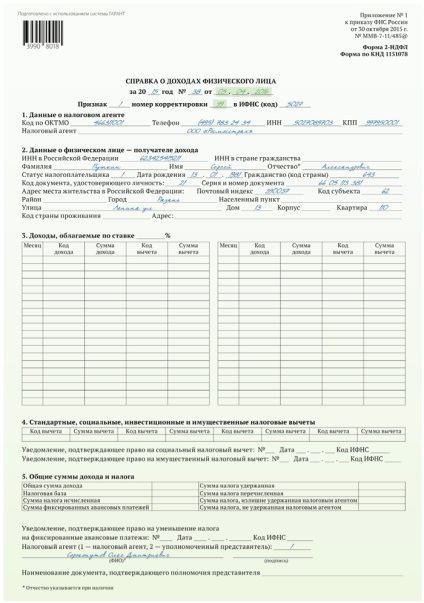

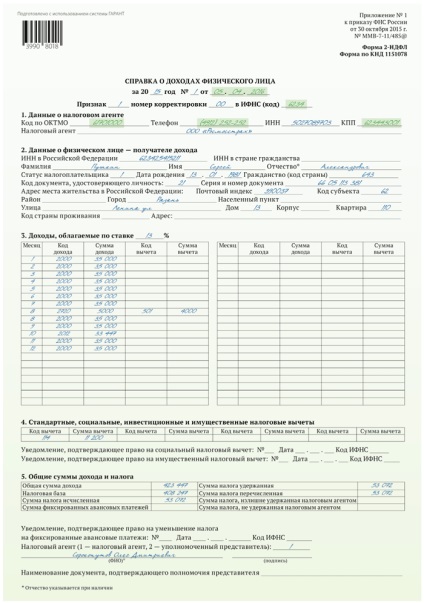

Заповнені коригуюча Довідка 2-ПДФО і повідомлення про неможливість утримати податок для прикладу 2 наведені на малюнках.

При цьому неподання в установлений строк податковим агентом в податкові органи документів і (або) інших відомостей, передбачених Податковим кодексом, тягне за собою стягнення штрафу в розмірі 200 рублів за кожне неподання документ (п. 1 ст. 126 НК РФ).

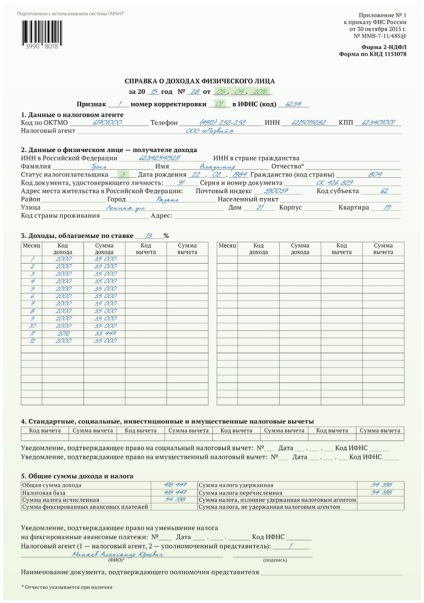

Анулює Довідка 2-ПДФО

У формі анулює довідки 2-ПДФО заповнюються заголовок, всі показники розділу 1 "Дані про податковий агента" і розділу 2 "Дані про фізичну особу - одержувача доходу", зазначені в поданій раніше Довідці 2-ПДФО. Решта розділів (3, 4 і 5) Довідки не заповнюються.

Для виправлення помилки необхідно подати довідку за формою 2-ПДФО за місцем обліку відокремленого підрозділу та анулювати Довідку 2-ПДФО, подану за місцем обліку головної організації.

Нова щоквартальна форма звітності - 6-ПДФО

Підстава для заповнення 6-ПДФО

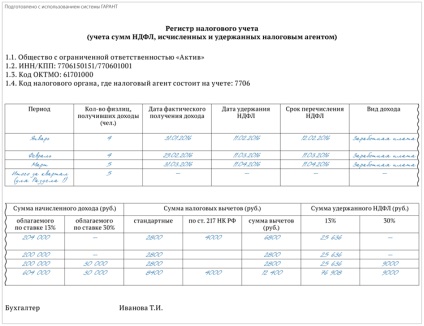

Розрахунок за формою 6-ПДФО, як і 2-ПДФО, заповнюється на підставі даних, що містяться в регістрах податкового обліку (п. 1 ст. 230 НК РФ; п. 1.1 Розділу I Порядку).

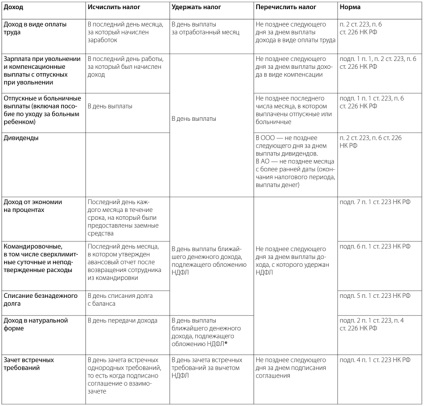

Можна розробити і спеціальний регістр (див. Зразок нижче), не забувши затвердити його форму в якості додатку до облікової політики. При цьому такий регістр повинен містити всю інформацію, необхідну для заповнення 6-ПДФО (про дати нарахування, перерахування та утримання ПДФО см. Довідкову таблицю).

Коли треба утримати і перерахувати ПДФО з різних видів доходу.

Клацніть по зображенню, щоб його збільшити

Зразок заповнення регістра податкового обліку:

Клацніть по зображенню, щоб його збільшити

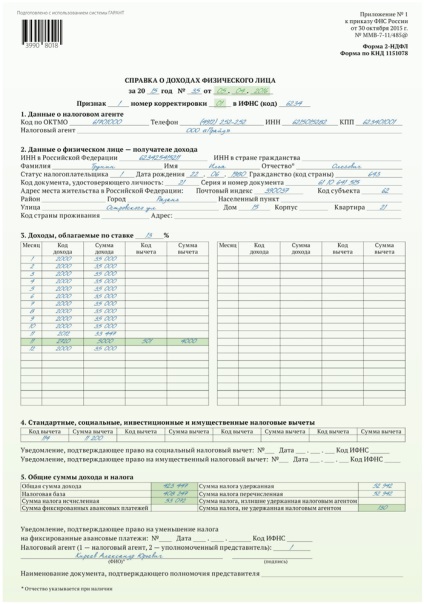

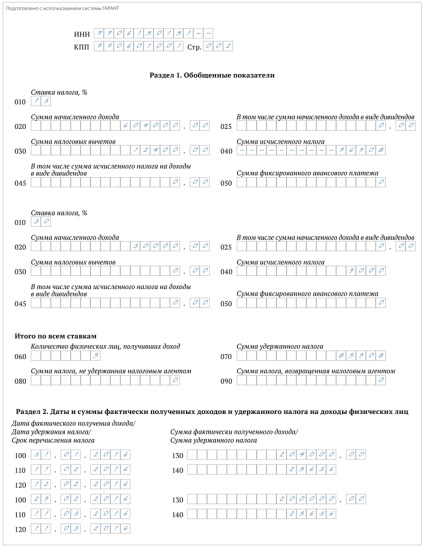

Заповнення Розділу 1 форми 6-ПДФО

Розділ 1 форми 6-ПДФО "Узагальнені показники" умовно можна розділити на два блоки.

Перший з них включає рядки з 010 по 050. Цей блок заповнюється окремо для кожної з ставок податку. Тобто якщо в організації працюють як співробітники-резиденти, так і нерезиденти, рядки з 010 по 050 необхідно заповнити два рази: і за ставкою 13 відсотків, і за ставкою 30 відсотків. Вказується відповідна податкова ставка (13, 15, 30 або 35%) в рядку 010.

За рядку 020 відображається загальна сума доходів, які оподатковуються за податковою ставкою, зазначеною в рядку 010.

За рядку 040 відображається сума обчисленого податку:

Сума обчисленого ПДФО = (сума нарахованого доходу (рядок 020) - сума податкових відрахувань (рядок 030)) х ставку податку (рядок 010)

За рядку 050 вказується сума фіксованих авансових платежів, яка набуває чинності зменшення суми обчисленого податку з початку податкового періоду.

У рядках 040 і 045 вказується сума дивідендів і ПДФО, обчисленого з цієї суми.

Рядки з 060 по 090 представляють другий блок Розділу 1 та незалежно від застосовуваних податкових ставок заповнюються тільки один раз, на першій його сторінці (п. 3.2 Порядку).

За рядку 060 вказується загальна кількість фізичних осіб, які отримали в податковому періоді оподатковуваний дохід. У разі звільнення і прийому на роботу протягом одного податкового періоду одного і того ж фізичної особи кількість фізичних осіб не коригується (п. 3.3 Порядку). Якщо одна людина отримує доходи, що оподатковуються за різних податкових ставок, то в цьому випадку він враховується як одна особа.

За рядку 070 потрібно вказати загальну суму утриманого податку.

Сума ПДФО, яка була обчислена, але не утримана з якихось причин, вказується по рядку 080.

За рядку 090 необхідно відобразити суму податку, яка була повернута платникам податків відповідно до статті 231 Податкового кодексу.

Заповнення Розділу 2 форми 6-ПДФО

Щоб його правильно заповнити, необхідно враховувати такі особливості:

Загальна сума доходів (без вирахування суми утриманого ПДФО) відображається по рядку 130, а сума утриманого з цього доходу податку - по рядку 140.

Якщо по відношенню до різних видів доходів, що мають одну дату фактичного отримання, будуть відрізнятися терміни перерахування податку, рядки 100-140 повинні заповнюватися за кожним терміну перерахування податку окремо.

Заповнення Розділу 2 в разі, коли дохід нарахований у одному періоді, а виплачений в іншому

За загальним правилом податковий агент зобов'язаний перерахувати суму податку не пізніше дня, наступного за днем виплати доходу. Виняток зроблено лише для допомоги по тимчасовій непрацездатності (включаючи допомогу по догляду за хворою дитиною) і відпускних. ПДФО, утриманий з цих виплат, повинен бути перерахований не пізніше останнього числа місяця, в якому вони виплачені (п. 6 ст. 226 НК РФ).

Які дати повинні бути вказані в цьому випадку при заповненні 6-ПДФО, розглянемо на прикладі.

Заповнення 6-ПДФО в разі отримання співробітниками подарунків і матеріальної допомоги

Доходи, що не перевищують 4000 рублів, отримані фізичними особами за податковий період, наприклад у вигляді подарунків, матеріальної допомоги (п. 28 ст. 217 НК РФ), ПДФО не обкладаються. У податкового агента у разі виплати своїм співробітникам таких доходів в сумі, що не перевищує встановлений норматив, обов'язки обчислити і утримати ПДФО не виникає. Але ця обставина не звільняє його від обов'язку відобразити зазначені суми не тільки в податковому регістрі, але і в 6-ПДФО. З огляду на, що протягом року податковий агент може неодноразово виплачувати своєму працівникові доходи, які частково можуть бути звільнені від оподаткування, такий облік дозволить уникнути помилок при розрахунку суми податку.

При заповненні Розрахунку за формою 6-ПДФО за I квартал виплачена матеріальна допомога буде відображена:

При заповненні Розрахунку за формою 6-ПДФО за півріччя зазначені виплати будуть відображені:

При врученні подарунків, вартість яких перевищує 4000 рублів, необхідно враховувати наступне.

При виплаті платнику податку доходу в натуральній формі (а подарунок відноситься до такого роду доходів) утримання податку проводиться за рахунок будь-яких доходів, що виплачуються платнику податку в грошовій формі. При цьому утримувана сума податку не може перевищувати 50 відсотків суми виплачуваного доходу в грошовій формі (п. 4 ст. 226 НК РФ).

З огляду на подібного роду обмеження, на практиці нерідко буває, що у бухгалтера немає можливості відразу в повному обсязі утримати ПДФО з вартості подарунка.

Після подачі таких відомостей обов'язки організації як податкового агента закінчаться. Обов'язок по сплаті податку в цьому випадку буде перекладена на фізичну особу (п. 5 ст. 226, ст. 228 НК РФ).

Зразок заповнення Розділу 1 форми 6-ПДФО

Клацніть по зображенню, щоб його збільшити

Версія для друку