Багато громадян Російської Федерації, продаючи земельні ділянки, що знаходяться в їх власності, не знають, як правильно слід розраховувати свої податкові зобов'язання перед бюджетом.

Деякі платники податків, навіть мимоволі порушуючи податковий режим, піддають себе фінансовим стягненням.

Всі операції, що стосуються купівлі-продажу земельних ділянок, регламентовані діючими на території Росії:

- Податковим кодексом;

- Земельним кодексом;

- Цивільним кодексом.

Суб'єктами оподаткування є громадяни, які більше 183-и днів проживають на території Російської Федерації.

Також податкові зобов'язання при продажу земельних ділянок можуть виникнути і у громадян, які проживають в Росії менше 183-и днів ст. 207 Податкового кодексу Росії.

Фізичні особи

Фізичні особи - громадяни, які проживають на території Російської Федерації. Вони мають законне право здійснювати будь-які угоди з особистими земельними ділянками.

При продажу земельної ділянки такі платники податків зобов'язані керуватися чинним на території РФ Податковим кодексом.

На них покладається обов'язок нарахувати податок з доходу, отриманого при продажу землі, і перерахувати його до місцевого бюджету.

Також вони повинні у встановлені Федеральним законодавством терміни заповнити і подати декларацію до податкової інспекції.

Юридичні особи

Юридичні особи - комерційні компанії (будь-якої форми власності), що задіють для ведення бізнесу земельні ділянки. Вони числяться на балансі підприємств в розділі «основні фонди».

Щоб здійснювати будь-які операції з нерухомим майном, до якого зараховуються і земельні ділянки, в статуті юридичної особи повинно бути це зафіксовано.

Якщо юридична особа здійснює свою господарську діяльність в якості колективного підприємства, то рішення про продаж земельної ділянки буде прийматися зборами засновників.

Зобов'язання за такими угодами будуть обчислюватися відповідно до обраної юридичною особою системою оподаткування.

Індивідуальний підприємець (ІП)

Індивідуальні підприємці - фізичні особи, які здійснюють господарську діяльність на території Російської Федерації.

Вони можуть, також як і юридичні особи, задіяти земельні ділянки в своїй підприємницькій діяльності.

У тому випадку, IP приймуть рішення продати такий наділ землі, вони повинні будуть заплатити з цієї угоди податок.

При цьому варто відзначити, що задіяна процентна ставка, при визначенні їх зобов'язань перед місцевим бюджетом, буде відповідати обраній ними системі оподаткування.

Сума грошових коштів від проданої земельної ділянки, що використовується у підприємницькій діяльності, буде доходом, про отримання якого їм доведеться відзвітувати.

Фізичні особи, які володіють земельними ділянками, повинні враховувати, що оподаткування операцій з їх продажу має свої особливості.

Такий порядок регламентований Податковим кодексом Росії.

У власності менше 3 років

Якщо власник земельної ділянки, що знаходиться в його власності менше 3-х років, вирішив його продати, то йому доведеться заплатити податок на доходи з продажу.

Платнику податків потрібно самостійно розрахувати свої зобов'язання перед місцевим бюджетом (за ставкою 13%) і провести по ним повний розрахунок.

При визначенні зобов'язань перед місцевим бюджетом власник землі може значно зменшити суму податку.

Для цього йому слід скористатися одним з двох способів:

- Використовувати податкове вирахування, сума якого дорівнює 1 000 000,00 рублів.

- Використовувати документально підтверджені витрати, понесені при придбанні земельної ділянки (квитанції про його оплату).

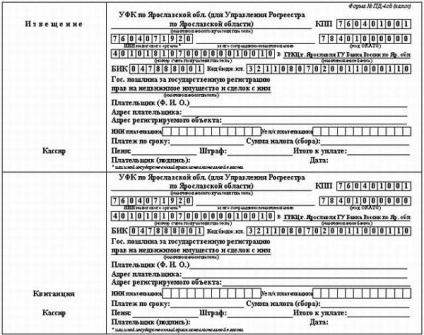

Фото: зразок квитанції про сплату держмита

Даний порядок регламентований чинним на території ст. 208 НК РФ.

У власності більше 3 років

У тому випадку, коли власник земельної ділянки, що знаходиться в його власності більше 3-х років, вирішить його продати, то він звільняється, як від обов'язку подавати декларацію 3 - ПДФО, так і від сплати податку.

Іноді у податковій інспекції можуть виникнути різні питання з приводу такої угоди. В цьому випадку власнику земельної ділянки необхідно буде пред'явити документи, які підтвердять, що він володіє майном більше 3-х років.

В першу чергу, такі дані можна подивитися в свідоцтві про право власності на земельну ділянку.

Даний порядок регламентований чинним Податковим кодексом РФ ст. 217.

Отриманого у спадок

Оподаткування проданих земельних ділянок, отриманих у спадок, здійснюється в звичайному порядку.

Власники землі (яка знаходиться в їх власності менше 3-х років) можуть трохи зменшити свої податкові зобов'язання.

Для цього їм слід скористатися податковим вирахуванням (його сума не може перевищувати 1 000 000,00 рублів).

Ті власники земельних ділянок, призначених для ведення особистого підсобного господарства, термін володіння якими перевищив 3-х річний рубіж, не є платниками податків.

Кадастрова вартість земельної ділянки, отриманого платником податку за заповітом, становить 3 000 000,00. У цьому випадку власник ділянки може скористатися податковим вирахуванням (1 000 000,00 руб.).

ПДФО = (3 000 000,00 - 1 000 000,00) х 13%

ПДФО = 260 000,00 рублів.

Щоб розрахувати податок з продажу земельної ділянки необхідно в першу чергу визначити податкову базу.

Також важливий термін, протягом якого земельний наділ перебував у власності платника податків. При обчисленні податкових зобов'язань при продажу землі, може бути задіяний податкове вирахування.

Сума отриманого доходу може зменшуватися витратами, понесеними платником податку при придбанні земельної ділянки.

Відсоткова ставка податку визначається власником ділянки відповідно до ст. 224 НК РФ.

З якої суми береться?

При обчисленні податку з продажу земельної ділянки, отриманого в спадщину, береться його кадастрова вартість.

Порядок оподаткування даної операції проводиться за звичайною системою (застосовується ставка 13% при продажу ділянок, які перебували у власності до 3-х років).

Ця податкова база регламентується ст. 210 Податкового кодексу Росії.

Ставка (процент)

Доходи, отримані в результаті продажу земельних ділянок, повинні обкладатися податком ПДФО.

Чинним на території Російської Федерації Податковим кодексом (ст. 224) встановлено такі ставки податку:

- * 13% * - для громадян, термін проживання яких на російській території перевищив 183 дня;

- * 30% * - для громадян, офіційний термін проживання яких на російській території склав менше 183 днів.

Які є пільги?

Відповідно до чинного Податковим кодексом (п. 5 ст. 391), деякі платники податків, котрі продали земельні ділянки, мають право скористатися пільгами при обчисленні податкових зобов'язань.

В даний час пільги поширюються на наступних осіб:

Щоб скористатися цією пільгою (10 000,00 рублів) необхідно особисто платникам податків звернутися до податкової інспекції за місцем їх прописки.

Вони повинні надати пакет документації, що підтверджує право на пільгу:

- посвідчення, в яких вказані присвоєні звання;

Фото: посвідчення зі званням (зразок)

- медичні документи, що свідчать про групу інвалідності;

Фото: довідка про інвалідність (зразок)

- посвідчення учасників бойових дій і т. д.

Фото: посвідчення учасника бойових дій (зразок)

Кожен платник податків, який продав земельну ділянку (що знаходився в його власності менше 3-х років), повинен самостійно розрахувати свої податкові зобов'язання.

Це можна зробити за формулою:

Платник податків може замість податкового вирахування зменшити суму своїх податкових зобов'язань документально підтвердженими витратами:

- Договір купівлі-продажу. на підставі якого земельну ділянку перейшов у власність платника податків.

- Платіжні документи, які свідчать про те, що платник податків провів фінансові розрахунки за земельну ділянку і т. Д.

У цьому випадку розрахунок податкових зобов'язань повинен буде проводитися за формулою:

Приклад 1 (з податковим вирахуванням)

У цьому випадку вона повинна самостійно розрахувати податок з продажу земельної ділянки з будинком, і подати до контролюючих органів декларацію 3 - ПДФО.

ПДФО = (3 424 000,00 - 1 000 000,00) х 13%

ПДФО = 315 120,00 рублів.

Приклад 2 (без податкового вирахування, але з урахуванням понесених витрат на придбання землі)

У цьому випадку він має самостійно розрахувати свої податкові зобов'язання, після чого подати до контролюючих органів декларацію 3 - ПДФО.

ПДФО = (2 800 000,00 - 4 500 000,00) х 13%

ПДФО = 0, так як податкова база має негативний показник посилання - 1 700 000,00.

Власник земельної ділянки, який продав його, не повинен платити податок з продажу земельної ділянки з пенсіонера в місцевий бюджет.

Але він повинен подати відповідну декларацію в податкову інспекцію.

Платники податків, які мають непогашені зобов'язання перед місцевим бюджетом, повинні в установлені чинним на території Російської Федерації законодавством провести всі розрахунки.

Це можна зробити будь-яким зручним способом:

- через Ощадну касу;

- через відділення будь-якого кредитно-фінансової установи;

- через термінал;

- через Інтернет.

Після сплати податку ПДФО у колишнього власника земельної ділянки повинна залишитися на руках квитанція, яку необхідно зберегти.

Терміни оплати

Фізичні особи, які продали земельну ділянку (що знаходився в їх власності менше 3-х років), повинні самостійно розрахувати свої зобов'язання перед місцевим бюджетом.

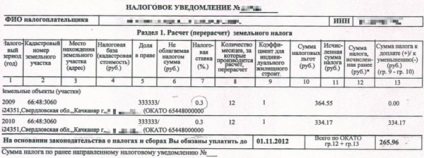

Після подачі декларації, податкова інспекція надсилає повідомлення за місцем прописки колишнього власника ділянки, в якому буде вказана сума податку.

Фото: податкове повідомлення

Контролюючий орган обчислює податок на землю виходячи з даних, які були вказані платником податків в декларації.

У повідомленні також зазначаються граничні терміни проведення розрахунків з бюджетом.

подання звітності

Згідно ст. 229 НК Росії. кожен платник податків, який продав земельну ділянку (що знаходився в його власності менше 3-х років), повинен заповнити та подати до контролюючих органів декларацію встановленого зразка 3 - ПДФО.

Декларація може бути заповнена наступним способом:

- від руки;

- машинописним;

- електронним (за допомогою спеціального програмного забезпечення).

Платники податків, які є користувачами інтернет ресурсів, можуть самостійно завантажити бланк звіту на спеціалізованому сайті. що належить Російської ФНС.

У тому випадку, коли платник податків прийняв рішення заповнити декларацію 3 - ПДФО від руки, йому слід використовувати тільки великі друковані символи.

Якщо колонки в бланку звіту залишаються порожніми, платник податку повинен проставити в них прочерки. Декларація подається до податкової інспекції за місцем прописки платника податків, власника землі.

податкові відрахування

Так як земельну ділянку є об'єктом нерухомості, його власники (фізичні особи) мають законне право скористатися податковим вирахуванням.

В даний час сума податкового вирахування (згідно п. 3 ст. 210, а також п. 1 подп. 1 ст. 220 НК Росії) становить 1 000 000,00 рублів.

Щоб скористатися податковим вирахуванням, власнику земельної ділянки необхідно написати заяву встановленого зразка та подати його до контролюючих органів, за місцем прописки.

Якщо платник податків є власником кількох земельних ділянок, то вирахуванням він може скористатися тільки по одному з них.

Чинним Федеральним законодавством встановлено порядок оподаткування проданих земельних ділянок.

При цьому варто відзначити, що якщо громадянин Російської Федерації скоїв продаж землі, якої він законно володів більш 3-х років, то він повністю звільнений від сплати податку до місцевого бюджету.

Також він не повинен надавати в контролюючі органи декларацію форми 3 - ПДФО.

На практиці часто буває, що громадяни, які не є платниками податків, все одно отримують податкові повідомлення.

Як сплатити земельний податок через інтернет дізнайтеся тут.

В цьому випадку громадянину необхідно надати документальне підтвердження того, що він більше 3-х років був законним власником проданої земельної ділянки.

Дана інформація може бути надана до податкової інспекції особисто колишнім власником землі, або надіслана поштою (рекомендованим листом з описом та повідомленням).

Якщо громадянин Росії, бажає продати свою земельну ділянку, але не хоче платити зі угоди податок, йому слід почекати 3-и роки з моменту його придбання. Після закінчення цього терміну власник землі може оформляти угоду.

Власники земельних ділянок, фізичні особи, які вирішили продати свої земельні ділянки, повинні в першу чергу ознайомитися з чинним законодавством.

У цьому випадку їм вдасться уникнути фінансових санкцій за неподання декларації 3 - ПДФО, а також за несплату податкових зобов'язань.