Стягнення заборгованості в бюджет (недоїмки, пені, штрафів) в судовому порядку складається з наступних етапів:

1) подача податковим органом до арбітражного суду заяви про стягнення недоїмки (пені, штрафів).

Відзначимо відразу, що пропуск встановлених строків звернення до суду (терміну давності стягнення) може привести до того, що інспекція втратить можливість стягнути з вас заборгованість;

2) підготовка до судового розгляду, в тому числі подання платником податків відкликання на заяву;

3) судовий розгляд і винесення рішення судом;

4) виконання рішення арбітражного суду про стягнення заборгованості з платника податків.

Порядок судового стягнення недоїмки (пені, штрафів) з організацій регулюється Арбітражним процесуальним кодексом РФ (пп. 14 п. 1 ст. 31, п. 2 ст. 104 НК РФ, ст. 28, п. 4 ч. 1 ст. 29, гл. 26 АПК РФ).

Далі ми докладно розглянемо терміни подачі податковим органом заяви про стягнення недоїмки (пені, штрафів) до арбітражного суду, а також зупинимося на питаннях виконання судового рішення про стягнення заборгованості до бюджету.

ТЕРМІН ПОДАННЯ ПОДАТКОВИХ ОРГАНОМЗАЯВЛЕНІЯ У АРБІТРАЖНИЙ СУД, якщо пропущені СРОКІБЕССПОРНОГО стягнення недоїмки (пені, штрафів)

Нагадаємо, що терміни безспірного стягнення заборгованості до бюджету обчислюються після закінчення терміну виконання вимоги про сплату податку, пені, штрафу. Вони різняться в залежності від того, за рахунок якого майна організації податковий орган планує погасити заборгованість. Підстави - абз. 1 п. 3, п. П. 9, 10 ст. 46, абз. 3 п. 1, п. 8 ст. 47, абз. 4 п. 4, п. 8 ст. 69 НК РФ.

В першу чергу заборгованість погашається шляхом списання грошових коштів з рахунків в банку і електронних грошових коштів платника податків (ст. 46 НК РФ). Рішення про стягнення податкового органу може прийняти протягом двох місяців після закінчення терміну виконання вимоги про сплату податку, пені, штрафу (абз. 1 п. 3 ст. 46 НК РФ).

Якщо податковий орган пропустив термін винесення зазначеного рішення, стягнути недоїмку (пені, штрафи) він має право тільки через суд.

Заява про стягнення заборгованості інспекція може подати до арбітражного суду (абз. 1 п. 3, п. П. 9, 10 ст. 46 НК РФ):

- після закінчення двох місяців після закінчення терміну виконання вимоги про сплату податку (пені, штрафу), але

- не пізніше шести місяців після закінчення терміну виконання цієї вимоги.

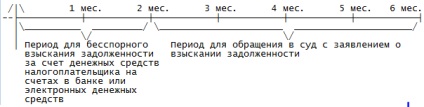

Таким чином, для звернення до суду податковому органу відводиться чотири місяці. Проілюструємо це наступним чином.

Закінчення терміну виконання вимоги про сплату податку (пені, штрафу)

Відзначимо, що для стягнення заборгованості з податку на прибуток, що утворилася в рамках консолідованої групи платників податків, встановлені спеціальні терміни (пп. 5 п. 11 ст. 46 НК РФ):

- шість місяців після закінчення терміну виконання вимоги про сплату податку, пені, штрафу - для прийняття податковим органом рішення про списання заборгованості з рахунків учасників зазначеної групи;

- наступні шість місяців - для подачі інспекцією заяви про стягнення до арбітражного суду.

Якщо грошових коштів на банківських рахунках (електронних грошових коштів) недостатньо для погашення заборгованості або інформація про них у податкового органу відсутня, недоїмка (пені, штрафи) стягується за рахунок іншого майна організації (п. 7 ст. 46, ст. 47 НК РФ) . Рішення про це податковий орган може прийняти протягом року після закінчення терміну виконання вимоги про сплату податку, пені, штрафу (абз. 3 п. 1, п. 8 ст. 47 НК РФ).

Якщо інспекція пропустила зазначений термін і рішення про погашення заборгованості за рахунок майна не винесено, вона має право стягнути її тільки в судовому порядку.

Заява про стягнення недоїмки (пені, штрафів) податковий орган може подати до арбітражного суду після закінчення року, але не пізніше двох років після закінчення терміну виконання вимоги про сплату податку, пені, штрафу (абз. 3 п. 1 ст. 47 НК РФ) . Тобто для звернення до суду у податківців є один рік. Схематично це можна представити таким чином:

Закінчення терміну виконання вимоги про сплату податку (пені, штрафу)

Якщо податкова інспекція з поважних причин пропустила строк подачі заяви про стягнення недоїмки (пені, штрафів), суд може відновити його (абз. 1 п. 3 ст. 46, абз. 3 п. 1 ст. 47 НК РФ, ст. 117 АПК РФ). Які обставини слід вважати поважними причинами, в законодавстві не визначено. Податкові органи посилаються на такі обставини, як:

- недостатнє число фахівців в штаті інспекції;

- зміна платником податків місця обліку;

- проведення звірки по податках і т.д.

- необхідність узгодження з вищим органом або посадовою особою питання про подачу заяви до суду;

- відпустку або відрядження представника інспекції (керівника податкового органу);

- зміна начальника інспекції або інші кадрові перестановки;

- інші внутрішні організаційні моменти.

Якщо термін подачі заяви пропущений і суд відмовив у його відновленні, податковий орган втрачає можливість стягнути заборгованість з платника податків. Така заборгованість визнається безнадійною до стягнення (пп. 4 п. 1 ст. 59 НК РФ) і підлягає списанню податковим органом.

СИТУАЦІЯ: Як обчислюється строк подачі податковим органом до арбітражного суду заяви про стягнення недоїмки, пені, штрафів

Заява про стягнення заборгованості інспекція може подати в арбітражний суд не пізніше:

- шести місяців після закінчення терміну виконання вимоги, якщо заборгованість стягується за рахунок коштів на банківських рахунках платника податків (п. 3 ст. 46 НК РФ);

- двох років після закінчення терміну виконання вимоги, якщо заборгованість стягується за рахунок майна платника податків (абз. 3 п. 1 ст. 47 НК РФ).

Іноді на практиці виникає питання про те, з якого дня потрібно відраховувати зазначені терміни: з останнього дня виконання вимоги або з наступного за ним дня. Це необхідно, щоб визначити дату закінчення терміну примусового стягнення недоїмки, пені та штрафів через суд.

Роз'яснення контролюючих органів з цього приводу відсутні.

У судовій практиці існують два підходи.

1. Якщо початком строку звернення до суду вважати останній день виконання вимоги про сплату податку, пені, штрафу, термін закінчується у відповідне число шостого місяця або до відповідних число і місяць другого року терміну (п. П. 3, 5 ст. 6.1 НК РФ ).

2. Якщо початком шестимісячного (дворічного) строку звернення до суду вважати дату, наступну за останнім днем строку виконання вимоги, то в силу п. П. 3, 5 ст. 6.1 НК РФ термін судового стягнення закінчується на день пізніше, ніж в першому випадку.

На нашу думку, більш правильним є обчислення строку судового стягнення платежів до бюджету за першим варіантом, так як він узгоджується з положеннями п. 7 ст. 3 НК РФ про те, що всі непереборні неясності податкового законодавства тлумачаться на користь платника податків.

Однак звертаємо вашу увагу на те, що арбітражна практика по даному питанню нечисленна і неоднозначна. Тому не виключено, що суд вважатиме термін подачі інспекцією заяви про стягнення з вас недоїмки, пені та штрафів виходячи з другого варіанту.

СИТУАЦІЯ: Чи правомірно стягнення недоїмки (пені, штрафів) через суд, якщо рішення про безспірне стягнення заборгованості прийнято податковим органом в термін, але визнано недійсним?

Період, протягом якого заборгованість до бюджету може бути стягнута в безспірному порядку, обмежений (абз. 1 п. 3 ст. 46, абз. 3 п. 1 ст. 47 НК РФ).

Якщо податковий орган пропустив строк безспірного стягнення, він може звернутися в арбітражний суд із заявою про стягнення недоїмки (пені, штрафів) (пп. 14 п. 1 ст. 31, абз. 1 п. 3 ст. 46, абз. 3 п. 1 ст. 47 НК РФ).

Нерідко чиновники намагаються стягнути заборгованість через суд і в тому випадку, коли рішення про безспірне стягнення недоїмки (пені, штрафів) було винесено своєчасно, але в подальшому визнано недійсним.