Ризик ліквідності та його вплив на ефективність діяльності банку

Загальна теорія управління ліквідністю отримала свою специфічну інтерпретацію в теорії банківського менеджменту, так як ліквідність і платоспроможність банківської системи є обов'язковою умовою стабільності економічного розвитку і визначаються стійкістю кожної кредитної організації.

Так як основними продуктами банку є кредити, клієнти зазвичай чекають від банку не тільки своєчасного виконання зобов'язань за депозитами і безперебійного проведення розрахунків, а й задоволення їх потреб в кредитах для формування оборотного і інвестиційного капіталу компанії. Тому критерієм ліквідного банку стала його здатність надавати позики клієнтам на їх вимогу і приймати до обліку комерційні векселі

Можна виділити ще один найважливіший критерій ліквідності в сучасній системі стратегічного управління, яким є здатність організації своєчасно і безперервно знаходити джерела фінансування для свого інноваційного розвитку. При визначенні сутності стратегічного управління слід зазначити, що навряд чи можна вважати стабільною в довгостроковій перспективі ситуацію, в якій банк підтримує свою ліквідність за рахунок відмови від реалізації проектів свого розвитку. Тому важливо відобразити цей критерій в сучасному комплексному визначенні поняття ліквідності:

Ліквідність - це здатність банку вчасно і з мінімальними витратами відповідати за своїми зобов'язаннями, задовольняти потребу клієнтів в нових кредитах і власні потреби у фінансуванні своїх поточних потреб і інновацій.

Сучасна теорія банківського менеджменту стверджує, що основними функціями управління банківською ліквідністю є:

· Задоволення попиту на кредити;

· Задоволення побажань вкладників по вилученню депозитів;

· Забезпечення прибутку, достатнього для фінансування сталого розвитку банку;

· Демонстрація ринку надійності банку;

· Неутрата коштів за рахунок неприбутковою продажу активів;

· Обмеження вартості залучених на ринку ресурсів;

· Оптимізація вартості і сукупного прибутку банку.

Дані завдання роблять процес управління ліквідністю практично еквівалентним фінансового менеджменту. Причому при реалізації перерахованих вище функцій управління ліквідністю відбувається узгодження поточних рішень про проведення тих чи інших операцій банку з його стратегічними цілями, так як кожна така операція генерує грошовий потік, який визначає не тільки короткострокову платоспроможність кредитної організації, а й її довгострокову фінансову стійкість. Тому процес управління ліквідністю є систему узгодження прийнятих рішень, спрямованих на досягнення збалансованості комплексу фінансових цільових показників результативності:

· Поточної і довгострокової ліквідності;

· Прибутковості і ризиків поточних операцій;

· Процентних ставок по кредитах і депозитах;

· Строків перегляду процентних ставок по кредитах і депозитах;

· Відкритих валютних позицій банку;

Узгодження активів і пасивів по окремим перерахованим вище ознаками може бути також інтерпретовано як управління кредитним, процентним, ціновим, валютним, операційним і бізнес-ризиком банку. Тому можна стверджувати, що ризик незбалансованої ліквідності еквівалентний сукупному фінансовому ризику банку: сукупна реалізація цих видів ризику в кінцевому підсумку визначає волатильність прибутку кредитної організації і її ліквідність. Саме поява критичних втрат від цих ризиків призводить в кінцевому підсумку до втрати ліквідності.

Беручи до уваги, що банківська діяльність пов'язана з багатьма ризиками, ліквідність також може бути схильна до ризику. У зв'язку з цим розрізняють два види ризиків:

- ризик ліквідності фондування (недостатності коштів) пов'язаний зі зниженням здатності банку виконати свої зобов'язання за угодами (зобов'язання по депозитах, цінних паперів; зобов'язання з надання кредитів, виконання своєї частини угод РЕПО) у встановлені терміни або неможливістю повністю або частково покрити грошовими ресурсами вимоги контрагентів . У більш широкому сенсі мова йде про достатність банківського капіталу для покриття активів (але тільки після складання бухгалтерського балансу банку);

Ризик ліквідності фондування тісно пов'язаний з процентним ризиком (розбіжності зміни швидкості зміни процентних ставок за активами і пасивами банку) тому неможливість залучення грошових коштів може бути пов'язана з високим рівнем процентних ставок на залучені ресурси. Даний вид ризику оцінюється за допомогою гепів (від англ. Gар - розрив) ліквідності, які визначаються як різниця між активами і пасивами однакового терміну, а також з урахуванням коштів, які банк може залучити в найкоротші терміни для фінансування своїх зобов'язань;

- ризик ліквідності активів пов'язаний з неможливістю реалізувати активи в тих чи інших сегментах фінансового ринку, що прямо веде до втрат.

Однак ризик ліквідності активів зазвичай обмежується періодом часу, протягом якого банк зможе реалізувати свої позиції на ринку, не впливаючи при цьому на ринкові ціни.

Досить часто в наукових джерелах можна зустріти підхід до ризику ліквідності як до ризику незбалансованої ліквідності, який розбивається на:

- ризик недостатньої ліквідності, що означає неможливість банком своєчасно виконувати свої зобов'язання, для чого буде потрібно продаж окремих активів або придбання додаткових грошових коштів за несприятливих ринкових умов;

- ризик зайвої ліквідності, що означає недоотримання частини доходу через надлишок високоліквідних, але низькодохідних активів (як правило, активи, що мають високий рівень ліквідності, мають низьку прибутковість, наприклад, готівкові кошти, залишки на кореспондентському рахунку в Центральному банку), і, як наслідок , невиправдане фінансування низькодохідних активів за рахунок залучених коштів.

У той же час ризик ліквідності має цінову і кількісну складові. Ціновий ризик обумовлений ціною, по якій можуть бути реалізовані активи, і ставкою залучення додаткових пасивів. Кількісний ризик визначається наявністю активів, які можуть бути реалізовані, і пасивів, які можуть бути придбані, по будь-якій ціні за однаковий період часу.

Але в будь-якому випадку необхідно завжди пам'ятати про те, що в основі виникнення ризику ліквідності лежать такі фактори:

- втрата довіри до банківської системи або до окремого банку;

- залежність в плані залучення депозитів від одного ринку або невеликого числа партнерів;

- надмірне короткострокове запозичення або довгострокове кредитування;

- прояв кредитного ризику, що порушує структуру грошового потоку в банку;

- високий ризик концентрації (переважання в портфелі активів або пасивів банку елемента, що займає значну частину портфеля) в портфелі банківських активів (цінні папери, валютна позиція).

Однак непередбачені депозитні відтоки завжди представляли серйозні проблеми. На потенційні втрати депозитів може вплинути: недостатнє страхування депозитів; короткостроковий характер депозитів, що належать фінансовим компаніям; великі депозити іноземних інвесторів і корпорацій; сезонність і циклічність виробництва (будівництва і т.д.); величина процентних ставок по депозитах і кредитах.

Ось чому невизначеність депозитного портфеля породжує в системі банківського ризик-менеджменту ще і депозитний ризик, який повністю взаємопов'язаний з ризиком ліквідності.

Депозитний ризик - ризик коливання обсягів портфеля депозитів, а також вартості його формування.

Іншою особливістю ризику ліквідності є економічні втрати і, отже, зменшення ринкової вартості банківського капіталу. В результаті виникає компроміс між ліквідністю і прибутковістю: чим більш ліквідним є банк, тим менше прибутку припадає на акціонерний капітал і на активи.

В цілому ризик ліквідності є комплексним фактором і, як показує практика, на нього впливає: кредитний ризик, ризик капіталу, валютний, операційний і процентний ризики.

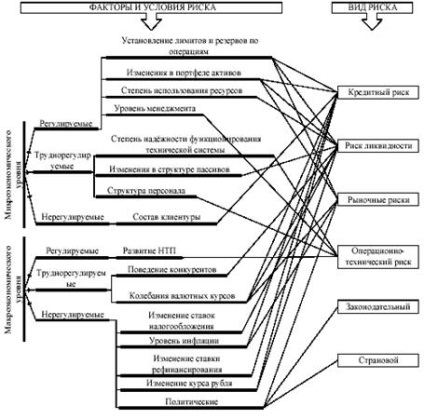

Важливим моментом в управлінні ризиками є визначення умов і факторів, що впливають на їх величину, в зв'язку з чим в роботі запропоновано їх класифікацію з урахуванням взаємозв'язку і взаємозумовленості (рисунок 1), що дозволило визначити види ризиків, що роблять найбільший вплив на банківську діяльність в цілому: ризик ліквідності (15-20% загальних втрат банку) і ризики, пов'язані з кредитуванням (60-65%).

Малюнок 1. - Схема умов, що впливають на банківські ризики

На практиці може бути складно отримати необхідне фінансування, коли на нього існує величезний попит. Крім того, на ризики ліквідності можуть впливати певні ситуації, такі як внутрішні і зовнішні політичні потрясіння (які можуть спричинити за собою значний відтік депозитів), сезонні зміни, зросла ринкова активність, проблеми економічних секторів і економічні цикли.

Керівництво банку має проаналізувати вплив даних тенденцій і подій на вимоги щодо фінансування. Економічні зміни впливають на всі банки, але за рахунок адекватного фінансового управління можна амортизувати їх негативний вплив або підсилити позитивне.

Керівництво повинно також мати плани на випадок непередбачених обставин, якщо їх прогнози виявляться невірними. Ефективно планувати означає визначати мінімальні та максимальні потреби в ліквідності і розглядати альтернативні шляхи дій для їх задоволення.

Великі банки зазвичай намагаються підтримувати ліквідність за рахунок обох частин балансу і активно працювати на міжбанківському та оптовому ринках. Вони використовують дані ринки для отримання дискреційного короткострокового фінансування за конкурентними відсотковими ставками, що може сприяти задоволенню їх потреб в ліквідності. Теоретично наявність вибору між різними активами і пасивами має привести до зниження вартості підтримки ліквідності. Вартість доступних дискреційних зобов'язань може бути порівняна з накинутого вартістю продажу різних активів, так як у банку завжди є деяка кількість короткострокових активів, які можуть бути продані. Дані активи виступають в ролі гарантії для потенційних постачальників засобів, тим самим збільшуючи можливості банку за запозиченнями.

Основна відмінність між великими і невеликими банками полягає в тому, що крім можливості обдумано контролювати активи великі банки можуть краще стежити за рівнем і складом своїх зобов'язань. Тим самим у них більше варіантів при виборі найбільш дешевого способу отримання необхідних ресурсів. Дискреційний доступ на грошовий ринок також дозволяє скоротити розмір резервних ліквідних активів, які були б необхідні, якби банк покладався тільки на управління активами для отримання необхідних коштів.

Коли мова йде про великі обсяги роздрібних депозитів і кредитів, відтік коштів повинен оцінюватися виходячи з попереднього досвіду. Банк, який має великі обсяги оптових ресурсів, може також управляти ліквідністю шляхом узгодження термінів погашення. Це означає, що має бути знайдено відповідність між строками погашення активів і зобов'язань, але не обов'язково, щоб воно було абсолютно точним.

Хоча придбання ресурсів на ринку за конкурентними цінами дозволяє прибутковим банкам задовольняти зростаючі потреби клієнтів кредитах, неправильне управління зобов'язаннями може привести до несприятливих наслідків.