Податки на доходи фізичних осіб зустрічаються кожному працюючому громадянину Російської Федерації, так як вони одні з обов'язкових прямих податків. Природно, як і всі інші види, цей повинен бути сплачений в повному розмірі та в зазначені терміни. Інакше, при простроченні або відмову від сплати встановлених податків, на платника податків накладається пені або штраф.

Сплата встановлених пені з ПДФО теж є обов'язком платника податків-боржника, так як ухилення від сплати податків і, при виникненні, штрафів вже є правопорушенням, за законами РФ.

Податки на доходи фізичних осіб

ПДФО - основний вид прямого податку. Він обчислюється у відсотках від цілого, підсумованого доходу платника податку з вирахуванням витрат, офіційно підтверджених документами, природно, відповідно до чинного законодавства.

Платник податків в даному випадку - фізична особа, що має законний, оподатковуваний податками дохід, підтверджений завіреними документами з місця роботи. Податки на доходи юридичних осіб накладаються і обчислюються трохи за іншим принципом.

Але тут відбувається розподіл платників податків на 2 групи для вірного оподаткування з боку держави:

- Особи, які є податковими резидентами Російської Федерації (Прибувають на території РФ не менше півроку сумарно протягом наступних 12 місяців до ряду)

- Особи, які не є податковими резидентами Російської Федерації (Отримують дохід на території Росії, але знаходяться за кордоном весь час або більш встановленого в першому пункті ліміту)

Читайте також: Чи можна отримати ІПН в МФЦ?

Всі вищевказані особи можуть володіти мінливим доходом, де кожен місяць при одній ставці, суми варіюються. В даному випадку такі платники податків також повинні повідомити податкову службу про зміни доходу за допомогою декларації.

винятки

Існують деякі доходи, які не обкладаються податками на законних підставах (відповідно до ст.217 Податкового Кодексу Російської Федерації.

До них зараховують:

- доходи від продажу майна, що перебувало у власності понад три роки;

- доходи, отримані спадково;

- доходи, отримані за договором дарування від близького родича відповідно до Сімейного Кодексу РФ (чоловік, батько, дитина, внук і т.д.);

- деякі інші види доходів в окремих випадках.

Для доказу законності подібних випадків і виключення можливості додаткового оподаткування, необхідно також звернеться до податкової служби та уточнити конкретний випадок або повідомити про наявність перерахованих вище.

Порядок розрахунку податку

Розмір податку обчислюється за допомогою податкової ставки. Від доходу фізичної особи, в цьому випадку це буде є податковою базою, відраховують відсоток податкової ставки, яка покладається на конкретного платника і таким образів обчислюється розмір щомісячного податку.

Податковим Кодексом Російської Федерації передбачено 5 видів податкових ставок. Різні вони по відношенню до видів доходів, з яких стягується податок, а також щодо різноманітних платників податків.

ставки:

- Податкова ставка в розмірі 9%

- Податкова ставка в розмірі 13%

- Податкова ставка в розмірі 15%

- Податкова ставка в розмірі 30%

- Податкова ставка в розмірі 35%

податкові відрахування

Є можливість скористатися правом податкових відрахувань, що допоможе зменшити суму оподатковуваного доходу. Також НК РФ передбачені податкові відрахування, що дають можливість повернути частину податку, раніше вже сплаченого, але лише з здійснення громадянином окремих видів витрат, наприклад, майнові відрахування при придбанні нерухомості.

Підстава для отримання цього податкового вирахування у податкового органу є декларація з ПДФО. У багатьох випадках також надається документ, що підтверджує право на відрахування. Різні податкові відрахування отримують від різних джерел: Від роботодавця або через податкову інспекцію.

Читайте також: Як отримати поліс ОМС в МФЦ

Освіта пені за податковими платежами

Кожен день боргу, штраф зростає, аж до сплати боргу цілком і одноразово. При оплаті податку, з уже наявними боргом, пені не знімається з боржника, а також продовжують нараховуватися від початкової щомісячної суми податку.

Розмір штрафу встановлений і є єдиним для всіх громадянин. За перший місяць заборгованості по податках на доходи фізичних осіб щодня недобросовісному платнику буде нараховуватися пені в розмірі 1/300 від ставки рефінансування, після 31 дня прострочення, буде застосовуватися штраф у розмірі 1/150 від ставки рефінансування.

Більш того можна отримати штраф, але вже в твердій сумі за несвоєчасну здачу звітності по податках і боргами.

Як розрахувати пені

Розрахунок розміру пені дуже простий. Вам необхідно лише знати дату терміну сплати і дату погашення недоїмки. Всі проміжні дні будуть коштувати Вам 1/300 і 1/150 відповідно, значить Вам необхідно лише розрахувати кількість днів прострочення і сума пені у Вас на руках.

Також Ви можете скористатися онлайн калькуляторами штрафів, там Вам необхідно буде надати лише терміни заборгованості та алгоритм сам розрахує необхідний Вам.

сплата пені

Тепер, коли Ви отримали всю необхідну інформацію і переконалися в наявності боргів за податковими платежами, потрібно якомога швидше вирішити цю проблему, щоб штраф не продовжував зростати далі.

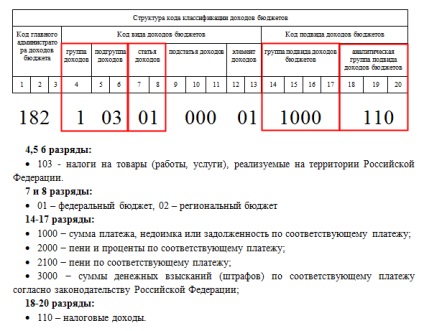

Однак, в разі, якщо у Вас є всі можливості щоб зробити сплату пені з ПДФО вже зараз, то Вам необхідно спочатку дізнатися про коди бюджетної класифікації, що підходять під Вашу ситуацію.

Читайте також: Як отримати виписку з ЕГРН

Отже, при погашенні заборгованості, накопичені пені потрібно перерахувати на КБК, який використовується для ситуацій подібних Вашої:

Під час проведення платежу варто дуже уважно перевірити підібраний код, адже при помилковому перерахуванні повернення коштів і спілкування з консультантами може зайняти час, яке збільшить Ваш пені, здавалося б, просто так.

Платіжне доручення

Також при сплаті пені з ПДФО Вам може знадобитися платіжне доручення. Це документ, що містить всю інформацію про податок і заборгованості. Вам необхідно буде вірно і акуратно заповнити всі поля особистої і відноситься до справи інформацією, лише тоді його можна використовувати, як офіційний документ.

Зразок і форму для заповнення кожен бажаючий може знайти в інтернеті, головне шукати діючу форму цього року. Далі Ви можете просто роздрукувати папір і заповнити все відповідно до зразка.

висновок

Податок на доходи фізичних осіб - не такий складний вид податків в Російській Федерації, і структурно вельми зрозумілий. Але, тут, як і скрізь слід бути вкрай уважним при оплаті, адже можуть виникнути ситуації, що ведуть до утворення заборгованості і, після, пені. Ну а якщо таке все ж сталося, тепер Ви знаєте, як впоратися з цією проблемою.