Фондовий ринок сьогодні є налагоджений механізм, що дозволяє здійснювати торгівлю цінними паперами. За допомогою випуску акцій і облігацій компанії-емітенти залучають додаткові кошти, які потім використовуються для розширення виробництва. У свою чергу, інвестори купують ці папери, розраховуючи через деякий час продати їх за вищою ціною, тим самим отримати дохід.

Ефективна робота фондового ринку забезпечується злагодженими діями професійних учасників ринку цінних паперів - організацій, які надають доступ на ринок інвесторів і емітентів, організовують торгівлю, забезпечують зберігання і облік цінних паперів та грошових коштів, а також проводять розрахунки між учасниками ринку.

Професійні учасники ринку цінних паперів - юридичні особи, в тому числі кредитні організації, які здійснюють такі види діяльності:

діяльність з управління цінними паперами;

діяльність з визначення взаємних зобов'язань (кліринг);

діяльність з ведення реєстру власників цінних паперів;

діяльність з організації торгівлі на ринку цінних паперів.

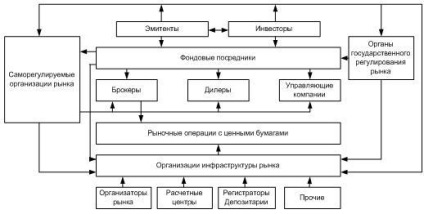

Мал. 1.5. Учасники ринку цінних паперів

Учасників ринку цінних паперів можна згрупувати в п'ять основних груп:

емітенти - здійснюють первинний випуск цінних паперів в обіг;

інвестори - це завжди покупці цінних паперів;

фондові посередники - це торговці, що забезпечують зв'язок між емітентами та інвесторами і мають государсвенном ліцензії на відповідні посередницькі види діяльності (брокерські і дилерські послуги);

брокери - це учасники ринку цінних паперів, які здійснюють операції за рахунок коштів клієнта (брокер може бути тільки юридичною особою).

дилери - учасники ринку цінних паперів, здійснюють операції з цінними паперами за свій рахунок (дилером може бути тільки юридична особа, що є комерційною організацією).

організації регулювання та контролю.

Емітенти - професійні учасники ринку цінних паперів, які випускають цінні папери в обіг і дотримуються своїх зобов'язань перед їх власниками. Емітентами зазвичай бувають юридичні особи.

На практиці емітенти - це перші продавці цінних паперів, хоча сам по собі її випуск необов'язково повинен супроводжуватися угодою купівлі-продажу. У понятті «емітент» упор робиться не тільки на випуск цінних паперів, а й на прийняття емітентом зобов'язань по ній, а значить, і на отримання певних прав, пов'язаних з цінними паперами, її власником, покупцем. Емітентами зазвичай бувають юридичні особи. хоча деякі види цінних паперів можуть випускати в обіг і громадяни (фізичні особи).

Під емітентом розуміється суб'єкт фондового ринку, який є ініціатором та виконавцем процесу емісії. На ринку цінних паперів емітент завжди займає позицію тільки продавця.

Емітенти представляють тих учасників фондового ринку, які зацікавлені в залученні інвестиційних коштів. Механізм цього залучення може бути різним:

Можна розділити емітентів на кілька груп.

Найбільш загальна угруповання - це та, згідно з якою в якості емітентів можна розглядати держава, органи муніципальної влади і господарюючі суб'єкти. Найбільш численною групою організацій, що випускають цінні папери, є господарюючі суб'єкти. Вони відрізняються один від одного організаційно-правовою формою. Господарюючі суб'єкти можна розділити на дві групи: юридичні особи та піца, які займаються підприємницькою діяльністю без створення юридичної особи.

Основними емітентами цінних паперів на російському фондовому ринку є юридичні особи. Вони можуть випускати всі види цінних паперів, дозволених російським законодавством до обігу на території Російської Федерації, за винятком державних цінних паперів. Юридичні особи можуть являти собою комерційні і некомерційні організації. Некомерційні організації можуть створюватися у формі споживчих кооперативів, громадських і релігійних організацій, установ, асоціацій і союзів, благодійних та інших фондів.

Емітентів цінних паперів можна класифікувати в залежності від інвестиційної привабливості випущених ними цінних паперів.

Емітентів можна класифікувати по тій політиці, яку вони проводять на фондовому ринку. Вони можуть здійснювати активну політику, виходячи на організовані торговельні майданчики, ініціюючи процедуру лістингу своїх цінних паперів і підтримуючи їх котирування. Ця політика може бути байдужою, коли емітент не звертає уваги на свої цінні папери. Вона може бути і негативною, коли емітент всіляко прагне обмежити обіг своїх цінних паперів на фондовому ринку.

Емітенти можуть відрізнятися по тому колу інвесторів, для яких здійснюється нова емісія цінних паперів. Наприклад, на залучення вітчизняного або іноземного інвестиційного капіталу розрахована емісія. За характером інвесторів випуск акцій може бути спланований таким чином:

• акції можуть бути вилущити по закритій підписці для обмеженого кола стратегічних інвесторів;

• випуск акцій може бути організований за відкритою підпискою, орієнтованої, однак, на обмежене коло інституційних інвесторів;

• промислові та торгові компанії;

• інвестиційні компанії та інвестиційні фонди;

• страхові компанії, пенсійні фонди та інші інституціональні інвестори.

Таким чином, під емітентами розуміються суб'єкти фондового ринку, які є ініціаторами і виконавцями процесу емісії. На ринку цінних паперів вони займають позицію продавця і поставляють на фондовий ринок товар-цінні папери. Емітентів можна класифікувати в залежності від інвестиційної привабливості випущених ними цінних паперів, по тій політиці, яку вони проводять на фондовому ринку, за формами державно-правового освіти, по організаційно-правовими формами, по професійній діяльності та з національної приналежності.

Інвестори - учасники ринку цінних паперів, юридичні та фізичні особи, які вкладають свої вільні капітали або заощадження в цінні папери. Інвестор одночасно буде і емітентом, якщо він здійснює власний випуск цінних паперів.

Інвестор завжди буде набувачем (покупцем) цінних паперів, хоча і не всякий покупець її є інвестор. Інвестор може одночасно бути емітентом, якщо він здійснює випуск власних цінних паперів, і емітент стає одночасно інвестором, якщо він інвестує свої капітали в цінні папери інших емітентів. Якщо емітента і можна з певною часткою умовності назвати першим продавцем його цінних паперів (насправді часто вже не сам емітент продає її, а уповноважена ним особа), то інвестор, як правило, ніколи не стане «кінцевим» покупцем цінного паперу. Він постійно виступає то в ролі продавця, то в ролі покупця в залежності від ситуації на ринку, цін і прибутковості різних цінних паперів. Тому неправильно ототожнювати емітентів тільки з продавцями цінних паперів, а інвесторів - тільки з їх покупцями.

І емітенти, і інвестори виступають одночасно і продавцями, і покупцями на ринку цінних паперів. Розподіл учасників ринку на емітентів та інвесторів проводиться не з їхньої стану щодо купівлі-продажу цінних паперів, а по відношенню до майнових прав і зобов'язань по кожному цінному папері.

У сучасній Росії існує класифікація інвесторів, введена ФСФР. Наприклад, існує поняття «Кваліфікований інвестор». На відміну від інших, кваліфіковані інвестори мають право інвестувати свої кошти в спеціальні інструменти, призначені тільки для кваліфікованих інвесторів.

Також існує поняття «Інституційний інвестор».

Кваліфікований інвестор (англ. Qualifiedinvestor) - фізична або юридична особа, яка може бути визнана для здійснення операцій на ринку цінних паперів у відношенні одного або декількох видів цінних паперів та інших фінансових інструментів, одного виду або кількох видів послуг, призначених для кваліфікованих інвесторів.

Види кваліфікованих інвесторів]

Кваліфікованим інвестором може бути визнано як фізична особа, так і юридична особа - кваліфікований інституційний інвестор. Визнання особи кваліфікованим інвестором може бути здійснено за його письмовою заявою брокерами, які керують, іншими особами, визначеними законом, у випадках і в порядку, встановленому федеральним органом виконавчої влади по ринку цінних паперів.

Фізична особа [ред | правити вихідний текст]

Фізичні особи можуть бути визнані кваліфікованими інвесторами при дотриманні будь-яких двох з вказаних вимог:

володіння цінними паперами або іншими фінансовими інструментами на суму не менше 3 млн руб .;

наявність певного досвіду роботи в фінансових організації, яка здійснювала операції з цінними паперами при наявності кваліфікаційного атестата учасника фінансового ринку не менше року (для інших Досвід роботи не менше 3 років);

щоквартальне проведення не менше 10 угод з цінними паперами або іншими інструментами протягом 4 кварталів загальною вартістю не менше 300 тис. руб.

Юридична особа [ред | правити вихідний текст]

Юридичні особи можуть бути визнані кваліфікованими інвесторами при дотриманні будь-яких двох з вказаних вимог:

не менше 100 млн руб. власного капіталу;

щоквартальне проведення не менше 5 угод з цінними паперами або іншими фінансовими інструментами протягом 4 кварталів загальною вартістю не менше 3 млн руб .;

не менше 1 млрд руб. обороту (виручки) за встановлений період;

не менше 2 млрд руб. активів за даними бухгалтерського балансу за останній рік, в тому числі в довірчому управлінні.

брокери, дилери та керуючі;

акціонерні інвестиційні фонди;

керуючі компанії інвестиційних фондів, пайових інвестиційних фондів і недержавних пенсійних фондів;

недержавні пенсійні фонди;

Центральний банк Російської Федерації;

державна корпорація «Банк розвитку і зовнішньоекономічної діяльності (Зовнішекономбанк)»;

Агентство зі страхування вкладів;

міжнародні фінансові організації, в тому числі Світовий банк, Міжнародний валютний фонд, Європейський центральний банк, Європейський інвестиційний банк, Європейський банк реконструкції і розвитку;

інші особи, віднесені до кваліфікованих інвесторів федеральними законами.

Інституційний інвестор (англ.institutionalinvestor) - юридична особа, яка виступає в ролі власника грошових коштів (у вигляді внесків, паїв) і здійснює їх вкладення вценние паперу, нерухоме майно (в тому числі права на нерухоме майно) з метою ізвлеченіяпрібилі. До інституціональним інвесторам относятсяінвестіціонние фонди, пенсійні фонди, страховиеорганізаціі, кредітниесоюзи (банки). Інституційні інвестори забезпечують майже половину торгівлі нанью-йоркській фондовій біржі, торгуючи, як правило, великими пакетаміакцій. ВСШАсуществует понятіекваліфіцірованного інституційного інвестора (англ.qualifiedinstitutionalinvestor).

На сучасних ринках цінних паперів інституційні інвестори є одними з найважливіших учасників, і особливо активне їх розвиток зазначалося з кінця 1980-х років.

Зростання значення інституціональних інвесторів сприяли, з одного боку, такі нові тенденції на ринках цінних паперів, як значне спрощення доступу індивідуальних інвесторів до цих ринків, поширення мережевих структур, загальний розвиток методів фінансових операцій і велика надійність фінансового ринку в цілому; з іншого боку - підвищення доходів населення в багатьох країнах світу, яка створила мотивацію до інвестування заощаджень.

Інституційні інвестори пропонують більш ефективне управління інвестиційними ресурсами, що не можуть забезпечити індивідуальні інвестори через відсутність необхідних професійних навичок і досвіду. Це управління забезпечує диверсифікацію ризиків за допомогою вкладення коштів індивідуальних інвесторів в різні інструменти фінансового ринку.

Крім того, інституційні інвестори, акумулюючи заощадження дрібних інвесторів, накопичують значні ресурси, що дає можливість знизити витрати на проведення операцій на ринку цінних паперів.

Фондові посередники - професійні учасники ринку цінних паперів, що забезпечують зв'язок між емітентами та інвесторами і мають державні ліцензії на відповідні посередницькі види діяльності (брокерські і дилерські послуги).

Брокери - це фондові посередники, які здійснюють операції з цінними паперами за рахунок коштів клієнта відповідно до договорів доручення або комісії. Брокер отримує дохід у вигляді комісійної винагороди.

У разі надання брокером послуг з розміщення еміссіоціонних цінних паперів брокер вправі придбати за власний кошт не розміщені в термін, передбачені договором, цінні папери.

Брокер на ринку цінних паперів - продавці. юридична особа, професійний учасник ринку цінних паперів, що має право здійснювати операції з цінними паперами за дорученням клієнта і за його рахунок або від свого імені і за рахунок клієнта на підставі відплатних договорів з клієнтом.