Види інвестиційних операцій банку

Інвестиційні операції банків - це операції з розміщення реально залучених банком коштів в різні джерела. Залежно від характеру цих джерел можна зробити класифікацію інвестиційних операцій, що проводяться банком.

Відповідність до об'єктом вкладення коштів можна виділити

§ вкладення в реальні економічні активи (реальні інвестиції)

§ вкладення в фінансові активи (фінансові інвестиції).

Банківські інвестиції можуть бути так само диференційовані і за більш приватним об'єктам інвестування: вкладення в інвестиційні кредити, строкові депозити, паї і часткові участі, в цінні папери, нерухомість, дорогоцінні метали і камені, предмети колекціонування, майнові та інтелектуальні права та ін.

Залежно від мети вкладень банківські інвестиції можуть бути

§ прямими, спрямованими на забезпечення безпосереднього управління об'єктом інвестування

§ портфельними, не переслідують мети прямого управління інвестиційним об'єктом, а здійснювані в розрахунку на отримання доходу у вигляді потоку відсотків і дивідендів або внаслідок зростання ринкової вартості активів.

За призначенням вкладень можна виділити

§ інвестиції в створення і розвиток підприємств і організацій

§ інвестиції, не пов'язані з участю банків у господарській діяльності.

За джерелами коштів для інвестування розрізняють

§ власні інвестиції банку, що здійснюються за його власний рахунок

§ клієнтські, здійснювані банком за рахунок та за дорученням своїх клієнтів.

По термінах вкладень інвестиції можуть бути

Е короткостроковими (до одного року)

Е середньострокові (до трьох років)

Е довгострокові (понад три роки)

За основними групами позичальників (суб'єктам)

інвестиції в державні органи влади (державні цінні папери)

інвестиції в комерційні банки (міжбанківські кредити)

інвестиції в промисловість і сільське господарство (комерційні кредити)

інвестиції в корпоративні цінні папери

В даний час банківський портфель боргових зобов'язань формується в основному на основі державних облігацій, субфедеральних і муніципальних облігацій і облігацій корпорацій (рис. 1). Для кожного з цих видів цінних паперів характерні свої особливості і ризики.

До федеральних облігаціями відносяться ГКО-ОФЗ, ОГСЗ, ОВГВЗ.

Облігації федеральної позики (ОФП) є іменними середньостроковими державними цінними паперами і надають їх власникам право на отримання номінальної вартості облігації при її погашенні і отримання купонного доходу у вигляді відсотка від номінальної вартості. Емітентом ОФЗ також виступає Міністерство фінансів Російської Федерації. Спочатку купон по ОФЗ встановлювався для кожного окремого випуску на основі прибутковості по ГКО (змінний або плаваючий купон), згодом були випущені ОФЗ з постійним купонним доходом. В даний час випускаються тільки ОФЗ з постійним купоном. Розміщення ОФЗ, так само як і ДКО, проводиться на первинних аукціонах через уповноважених дилерів, вторинні торги по ним проходять на ММВБ.

Рис.1. Склад банківського портфеля боргових зобов'язань

Субфедеральних позики (СФЗ) - цінні папери суб'єктів Федерації, вони мають статус державних і на них поширюються пільги з податку на прибуток. На відміну від них муніципальні облігації, тобто облігації, випущені місцевими органами влади, такої пільги не мають.

Таким чином, в даний час інвестиційні операції банку пов'язані в основному з вкладенням коштів у цінні папери. Інвестиційна діяльність комерційних банків передбачає проведення операцій з купівлі та продажу цінних паперів; залучення кредиторів під заставу придбаних цінних паперів; операції з реалізації банком - інвестором прав, засвідчених придбаними цінними паперами: отримання відсотків, дивідендів і сум, належних в погашення цінних паперів; участь в управлінні акціонерним товариством-емітентом; участь у процедурі банкрутства в якості кредитора або акціонера; отримання належної частки майна у разі ліквідації товариства.

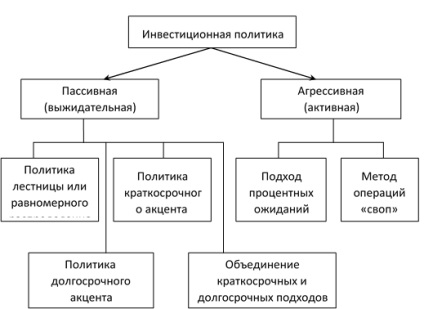

Рис.2. Види інвестиційної стратегії комерційного банку

Інвестиційні кошти банки вкладають в цінні папери таким чином, щоб протягом найближчих декількох років щорічно закінчувався термін погашення певної частини портфеля інвестицій. В результаті такої ступенчатости в термінах погашення цінних паперів інвестиційного портфеля кошти, що вивільняються після закінчення терміну погашення, зможуть бути реінвестовані в нові види цінних паперів з самими тривалими термінами погашення і відповідно з найбільшою нормою прибутковості.

При цьому підході проведення інвестиційної політики забезпечується простота контролю і регулювання, а також до певної міри - стабільність отримання комерційним банком інвестиційного доходу при забезпеченні необхідного рівня ліквідності.

ѕ Політика короткострокового акценту. Інша поширена, особливо серед комерційних банків, стратегія - покупка тільки короткострокових цінних паперів і розміщення всіх інвестицій в межах короткого часового проміжку. Цей підхід розглядає інвестиційний портфель перш за все як джерело ліквідності, а не доходу.

ѕ Політика довгострокового акценту. Протилежний підхід підкреслює роль інвестиційного портфеля як джерела доходу. Банк, що дотримується так званої стратегії довгострокового акценту, може прийняти рішення інвестувати в облігації з діапазоном строків погашення в кілька років. Для задоволення вимог, пов'язаних з ліквідністю, цей банк, можливо, буде в значній мірі спиратися на запозичення на грошовому ринку.

ѕ Об'єднання короткострокових і довгострокових підходів до інвестування є стратегія «штанги» - інший метод пасивної стратегії. Цей метод полягає в концентрації інвестицій в паперах полярної строковості ( «штанга»). Банк інвестує основну частину коштів в папери з дуже коротким і дуже тривалим терміном і лише невелику частину портфеля тримає у середньострокових цінних паперах. Таким чином вкладення концентруються на двох кінцях тимчасового спектру. При цьому довгострокові папери забезпечують банку вищий дохід, а короткострокові цінні папери забезпечують ліквідність банку.

Інвестиції в комерційні банки, дозволяють банкам не тільки отримувати дохід, а й з'являється можливість встановлення ділових партнерських відносин і з інших питань банківської діяльності, до останнього часу гарантія повернення ресурсів з боку банку більше, ніж з боку підприємства.

Кредитування промисловості і сільського господарства, в період фінансової кризи, є високоризикованої операцією, за винятком кредитування великих підприємств монополістів, хоча саме цей вид інвестицій дозволяє розвинути реальний сектор економіки і підняти промисловість і сільське господарство, але для цього держава повинна забезпечити стабільні умови для проведення даного виду інвестицій.

Інвестиції комерційних банків класифікують так само за видами ризиків, регіонам, галузям та іншими ознаками.