Вплив фінансової кризи на світову банківську систему

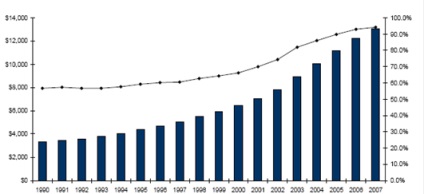

Малюнок 2.1 - Обсяг заборгованості домашніх господарств США (в млрд дол. США)

Традиційно банки фінансували іпотеку за рахунок коштів на депозитних рахунках вкладників. Але в останні роки відбулися фундаментальні зміни в способах фінансування іпотеки, так як багато банків стали продавати її на ринку облігацій для отримання додаткових коштів та подальшої видачі нових кредитів.

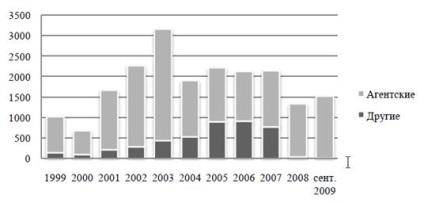

Малюнок 2.2 - Американські іпотечні цінні папери - GNMA, FNMA, FHLMC, MBS, CMO (в млрд дол. США)

За допомогою сек'юритизації (Рис. 2.2) більшість іпотечних позик було перетворено в цінні папери, забезпечені іпотекою (MBS), які отримали рейтинг в таких агентствах як Moody's, SP і ін.

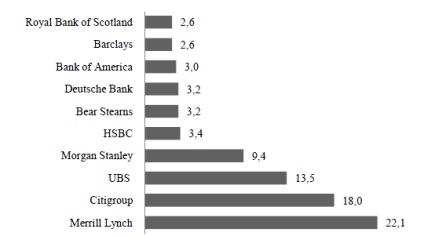

На додаток до цього MBS були продані інвесторам у вигляді облігацій, забезпечених борговими зобов'язаннями (CDO), і структурованих інвестиційних інструментів. Таким чином, безпосередні іпотечні кредитори перевели свій ризик на сторонніх інвесторів, таких як пенсійні та хеджеві фонди, інвестиційні банки і страхові компанії (Таблиця 2.1) [16, c. 58].

І навіть, незважаючи на те, що така «іпотечна індустрія» характерна тільки для американського ринку, багато банків по всьому світу купували ці цінні папери на досить великі суми і в результаті виявилися зачеплені фінансовою кризою.

Таблиця 2.1 - Обсяг сек'юритизації (в млрд дол. США)

Збитки та зниження ліквідності на оптових ринках іпотеки зробило негативний вплив на глобальне економічне зростання. Через зниження готовності банків надавати кошти клієнтам та іншим банкам впали інвестиційні вкладення у виробництво і витрати покупців готової продукції, знизилася активність на ринку житла.

Таким чином, можна виділити основні причини фінансової кризи:

незадовільна організація кредитування і недооцінка ризиків наступними учасниками ринку:

- Домовласники: іпотека стала основним фактором зростання ринку житла США в останні роки. Простота отримання кредиту в поєднанні з очікуванням продовження зростання вартості житла спонукала багатьох позичальників брати іпотеку з плаваючою процентною ставкою (заставна, умови якої передбачають протягом періоду її погашення можливість зміни ставки в зв'язку зі зміною ринкової ставки відсотка). Коли ставки стали рости, багато домовласників не змогли виконати свої зобов'язання і були позбавлені права викупу по заставній, що значно підвищило пропозицію на ринку житла і знизило ціни на будинки.

- Іпотечні брокери: не ризикуючи власними грошима мали сильний фінансовий стимул для продажу ризикованих позик у вигляді більш високих комісійних. Їм належало близько 70% ринку іпотечних кредитів, виданих в США, з яких понад 40% були субстандартними.

- Гаранти іпотеки: 40% всіх субстандартних кредитів автоматично були гарантовані, що говорить про недооцінку ризику надання позики конкретному позичальнику.

- Рейтингові агентства: в останні роки приватний сектор став відігравати велику роль на іпотечному ринку, спеціалізуючись на високоризикової субстандартной іпотеці і забезпечуючи відповідним типам цінних паперів занадто високі рейтинги, які спонукають інвесторів вкладати кошти в ці активи.

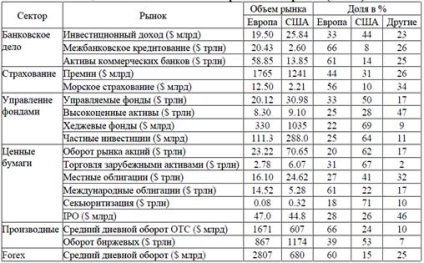

Говорячи про стан всесвітньої банківської системи необхідно згадати три ключових індикатора: доходи інвестиційних банків, активи комерційних банків та міжбанківське кредитування (Таблиця 2.2).

На тлі фінансової кризи та економічного спаду доходи банків від інвестиційної діяльності в світовому масштабі знизилися на 29%, в той же час, найбільш сильний спад спостерігався в США - 33%. Це пояснюється величезними втратами американських комерційних і інвестиційних банків на субстандартних паперах. На сьогоднішній день більшість комерційних банків зосереджено в Європі - частка їх активів перевищує 60% світового обсягу [14, c. 11].

Однак це ще не означає, що новий сектор повністю сформувався. Незважаючи на стрімке зростання, сукупні активи відповідних шаріату банків все ще становлять менше 1% від сукупних активів 1000 найбільших банків світу. І хоча його вроджений консерватизм, філософія розподілу ризиків і стратегія, орієнтована на активи, дуже привабливі як для мусульман, так і для немусульман, основна структура досі викликає занепокоєння. Переваги неспекулятивних підходів врівноважуються відсутністю стандартизації продуктів, вторинного ринку фінансових інструментів, прозорого ціноутворення та ефективного управління ліквідністю. Деякі нові структури, такі як «сукук», поки ще не повністю протестовані в жорстких економічних умовах.

Недавні дефолти Kuwait's Investment Dar, Saudi Arabia's Saad і Algosaibi Groups можуть надати важливу інформацію для зіставлення можливостей власників «сукук» і звичайних кредиторів. Ісламські фінанси отримують величезну підтримку в глобальному масштабі, а французький уряд недавно прийняло нове ісламське банківське законодавство. Глобальний банківська криза, можливо, ненавмисно послужив стимулом для ісламських фінансів, і цей новий сектор швидко пройшов довгий шлях.