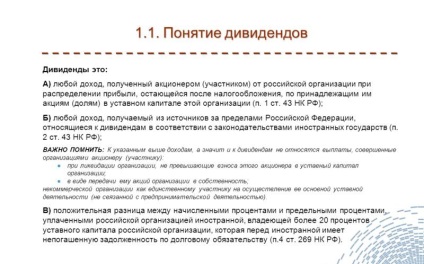

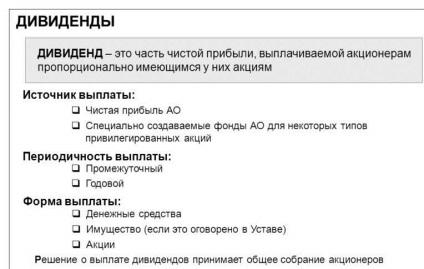

Дивіденди є доходом, який отримує власник цінних паперів. Виплата проводиться виключно після того, як організація сплатить податок на прибуток. Розмір такої виплати повністю залежить від частки акціонера в статутному капіталі.

Дорогі читачі! Наші статті розповідають про типові способи вирішення юридичних питань, але кожен випадок носить унікальний характер.

Призначення і специфіка дивідендів

Вони виплачуються тільки акціонерам різних акціонерних товариств. У процесі формування статутного капіталу беруть участь різні інвестори, які купують цінні папери, що випускаються компанією для залучення капіталу.

ТОВ виплачує ці кошти не частіше, ніж щокварталу, причому рішення про терміни приймається безпосередньо на акціонерних зборах, в якому повинні брати участь всі засновники.

Важливо! Часто приймається рішення аукціонерами про те, щоб дивіденди виплачувалися в кінці року, так як в цьому випадку гарантується здобуття дійсно значної суми.

У законодавстві чітко вказується, що суспільства не можуть проводити акціонерні збори протягом 60 днів після початку року.

Дивіденди представлені деякою часткою прибутку товариства, яка ділиться між усіма власниками акцій. Дана прибуток розраховується відповідно до інформації, що міститься в обліку фірми. Кожна організація зобов'язана вести бухоблік, причому не має значення, яка система вибирається для розрахунку податків.

У Статуті товариства обов'язково вказується термін їх виплати, причому неодмінно він повинен наступати протягом двох місяців після проведення зборів і прийняття відповідного рішення про виплату грошових коштів.

Коли ТОВ не може виплачувати

Існують певні правила, на підставі яких суспільство не має право сплачувати дивіденди своїм засновникам. До них відноситься:

- до оплати КК;

- коли компанія визнається відповідно до судового рішення неспроможною;

- статутний капітал фірми володіє меншим розміром в порівнянні з чистими активами, що належать їй.

Також самі одержувачі коштів повинні враховувати певні вимоги. До них відноситься:

- Якщо одержувачем виступають фізичні особи, то вони зобов'язані повністю сплатити ПДФО. Якщо громадянин є резидентом РФ, то розмір податку для нього дорівнює 13%, а ось для нерезидентів він встановлюється в розмірі 15%. Податок утримується безпосередньо в момент перерахування грошей, причому вони не повинні обкладатися страховими виплатами.

- Якщо одержувачем виступає юрособа, то фірма має виплачуватися повністю сплатити податок на прибуток перед отриманням дивідендів. Для вітчизняних компаній, які мають більше 50% акцій, даний податок дорівнює 0%, а якщо російські фірми мають менше 50% акцій, то оподатковують їх прибуток податком в розмірі 13%. Для іноземних організацій даний податок дорівнює 15%.

Таким чином, перед виплатою дивідендів кожне суспільство має упевнитися в тому, що дотримуються певні умови, а також немає перешкод для здійснення даного процесу.

Правила виплати дивідендів засновникам ТОВ, які працюють за ССО

Нерідкими є ситуації, коли ТОВ в якості податкового режиму вибирають ССО. Дана система оподаткування вважається досить простий і вигідною для застосування.

При цьому враховуються певні правила:

- Якщо компанії використовують в процесі роботи спрощені режими оподаткування, то прибуток буде дорівнює різниці між доходом фірми, зазначеним у звітах, і сплаченим єдиним податком. Дані беруться з звіту про прибутки і збитки і з бухбаланса.

- Під час виплати дивідендів засновникам компанії, які застосовують УСН, не потрібно сплачувати податок на прибуток, так як сама фірма не виступає в якості агента даного податку, тому сплачує виключно податок за ССО.

- Перерахування дивідендів ніяким чином не може зменшити податкову базу при використанні спрощеного режиму.

Процедура нарахування дивідендів при такій роботі компанії ділиться на етапи:

- розраховується чистий прибуток, отриманий підприємством за конкретний проміжок часу, для чого треба користуватися відомостями з бухгалтерської документації організації;

- проводяться збори акціонерів;

- створюється і стверджує наказ;

- для кожного учасника зборів розраховується потрібну кількість коштів відповідно до їхніх часток у статутному капіталі;

- нарахування дивідендів відбивається в бухбалансе, після чого учасники в призначений термін отримують кошти.

Важливо! У процесі розрахунку забороняється користуватися прибутком, отриманої та нерозподіленого за минулі роки.

Коли виплачуються дивіденди

Допускається розподіляти чистий прибуток раз в квартал, а також раз або два рази на рік. Після прийняття рішення про нарахування дивідендів, дається 60 днів для їх безпосереднього перерахування акціонерам.

Учасники на зборах самостійно вирішують, яким є термін виплати, а він неодмінно прописується в Статуті компанії. Якщо не закріплюється інформація про терміни документально, то дається 60 днів на перерахування коштів.

Як розраховується розмір дивідендів

Розподіляється прибуток від роботи організації пропорційно часткам всіх учасників, які внесли свої кошти в процесі створення статутного капіталу.

Важливо! Допускається, щоб у Статуті вказувалася інша інформація щодо порядку розподілу дивідендів, який не залежить від частки кожного акціонера.

Учасники товариства можуть отримувати дивіденди не тільки у вигляді грошей, але і в натуральній формі, причому нерідко даний момент вказується в Статуті. Як скласти Статут ТОВ - дізнайтеся тут.

Рішення про розподіл прибутку має прийматися голосуванням, що проводиться на зборах акціонерів, причому для його прийняття враховується кількість голосів. Оформляється воно спеціальним рішенням або протоколом. У цьому документі міститься інформація:

- як розподіляється прибуток, отриманий компанією за певний період;

- яка сума цього прибутку;

- пропорції, відповідно до яких розподіляються кошти між усіма власниками цінних паперів компанії;

- термін, протягом якого повинні бути виплачені кошти;

- форма, в якій вони видаються акціонерам.

Важливо! Допускається прописувати в документі і іншу інформацію, яка дозволить уникнути невдоволення засновників або протиріч між ними.

Специфіка сплати податків з отриманих коштів

Дивіденди являють собою дохід кожного акціонера, тому з нього неодмінно повинен сплачуватися податок. Оподаткування має певними особливостями, про які повинен знати бухгалтер, який працює в компанії. Яку відповідальність несе головний бухгалтер ТОВ - дізнайтеся в цій статті.

Важливо! Від складу і кількості учасників фірми, які отримують дивіденди, залежать податки, що сплачуються організацією.

Під час визначення податку враховуються, чи є власники акцій фізичними або юридичними особами:

- якщо учасники - це фізичні особи, то для резидентів РФ податкова ставка дорівнює 13%, а для нерезидентів - 15%:

- якщо отримують виплати юридичні особи, то для російських компаній встановлюється ставка 0%, якщо дотримуються певні умови, а саме фірма має більше половини акцій у власності, причому цією часткою організація повинна володіти більше року, а в інших випадках встановлюється ставка 13%, причому якщо дивіденди отримуються іноземними компаніями, то сплачується податок, рівний 15% від отриманого доходу.

Таким чином, кожне акціонерне товариство повинно знати, як правильно розраховувати дивіденди, коли вони виплачуються, а також яким податком обкладаються. Від цього залежить грамотність розподілу прибутку компанії і відсутність різних невдоволень з боку акціонерів і податкових органів.