Податок відповідно до ст. 8 Податкового кодексу - це обов'язковий, індивідуально безвідплатний платіж, що стягується з організацій і фізичних осіб у формі відчуження належних їм на праві власності, господарського відання або оперативного управління грошових коштів з метою фінансового забезпечення діяльності держави і (або) муніципальних утворень.

Збір - обов'язковий внесок, що стягується з організацій і фізичних осіб, сплата якого є однією з умов скоєння щодо платників зборів державними органами, органами місцевого самоврядування, іншими уповноваженими органами і посадовими особами юридично значимих дій, включаючи надання певних прав або видачу дозволів (ліцензій) .

Характерні риси податку як платежу виходячи з положень п. 1 ст. 8 Податкового кодексу РФ наступні:

· Відчуження грошових коштів, що належать організаціям і фізичним особам на праві власності, господарського відання або оперативного управління;

· Спрямованість на фінансування діяльності держави або муніципальних утворень.

Характерними рисами збору як внеску є:

· Одна з умов здійснення державними та іншими органами в інтересах платників зборів юридично значущих дій.

Податковий кодекс РФ називає такі збори, що діють в РФ: митні збори, збір за право користування об'єктами тваринного світу і водними біологічними ресурсами, федеральні ліцензійні збори, регіональні ліцензійні збори і місцеві ліцензійні збори.

Податки використовуються для регулювання поведінки економічних агентів спонукаючи (зниження податків) або пріпятствуя (підвищення податків) в здійсненні певної діяльності.

Володіючи законним правом примусу, держава має можливість отримувати в своє розпорядження значні кошти, зібрані у вигляді податків.

Податки можна визначити як доходи держави, що збираються на регулярній основі за допомогою належного йому права примусу. Також, податки можна визначити какобязательние, безплатні, неповернуті платежі, що стягуються державними установами з метою задоволення потреб держави у фінансових ресурсах.

Як випливає з визначення, під податками слід розуміти не тільки ті платежі, в назві яких є слово «податок», наприклад, податок на додану вартість, прибутковий податок і т.д. Податковий характер носять також митні збори, обов'язкові відрахування в державні позабюджетні фонди, наприклад, в пенсійний фонд, і т.д. Всі ці платежі в сукупності утворюють податкову систему.

В сучасних умовах податки виконують дві основні функції:

· Фіскальна функція, яка полягає в забезпеченні держави фінансовими ресурсами, необхідними для здійснення його діяльності (джерело доходів держави);

· Регулююча функція, завдяки якій податки або стимулюють, або стримують ту чи іншу господарську діяльність (регулятор економічної системи).

Ступінь реалізації функцій податків залежить від того, яким набором економічних інструментів користується держава. У сукупності вони являють собою податковий механізм, за допомогою якого реалізується податкова політика держави.

Використовуючи податки як інструмент регулювання держава спонукає економічних агентів що-небудь робити (податки знижуються) або, навпаки, перешкоджає в здійсненні їх діяльності (податки підвищуються).

Наслідки підвищення податків

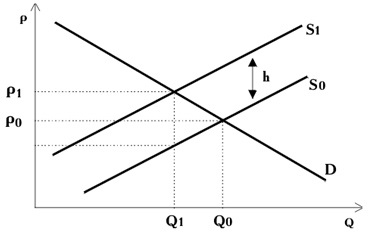

Слід пам'ятати, що податки роблять сильний вплив на мотивацію економічних агентів. З одного боку, введення податку викликає бажання його не платити, тобто ухилитися. Це бажання може бути реалізовано або у вигляді догляду платника в тіньовий сектор економіки. або в спробі перекласти податковий тягар. Так, продавець, підвищуючи ціну пропонованої продукції, перекладає частину податкового тягаря на покупця (на рис. 5.1 це показано як підвищення ціни з до).

Мал. 5.1 Введення податку на товарному ринку

З іншого боку, економічні агенти змінюють свою поведінку. Під впливом податку фірма скорочує обсяг виробництва. так як зменшується її прибуток, а отже і зацікавленість у виробництві даної кількості продукції. Ця ситуація проілюстрована на рис. 5.1. Якщо вводиться податок на одиницю продукції, наприклад, акцизний збір, то пропозиція товару скоротиться, крива зрушиться в положення. Вертикальна відстань між кривими і дорівнює величині податку на одиницю продукції. Як видно з малюнка, ціна на товар зросте, а рівноважна кількість зменшиться.

Оподаткування може привести і до позитивного результату, якщо, наприклад, податком обкладаються творці негативних зовнішніх ефектів.

Різні податки неоднаково діють на окремі групи економічних агентів, крім того, вони по-різному справляються. Існує кілька класифікацій видів податків:

Види податків по об'єкту:

Прямі податки стягуються безпосередньо з фізичних та юридичних осіб, а також з їх доходів. До прямих податків відносяться податок на прибуток, прибутковий податок, податок на майно. Непрямими податками обкладаються ресурси, види діяльності, товари і послуги. Серед непрямих податків основними є податок на додану вартість (ПДВ), акцизи, імпортні мита, податок з продажів і ін.

Класичне вимога до співвідношення систем непрямого і прямого оподаткування таке: фіскальну функцію виконують переважно непрямі податки, а на прямі податки покладена в основному регулююча функція. В даному випадку фіскальна функція - це, в першу чергу, формування доходів бюджету. Регулююча функція спрямована на регулювання за допомогою податкових механізмів відтворювального процесу, темпів накопичення капіталу, рівня платоспроможного попиту населення. Регулюючий ефект прямих податків проявляється в диференціації податкових ставок, пільги. За допомогою податкового регулювання держава забезпечує баланс корпоративних і загальнодержавних інтересів, створює умови для прискореного розвитку певних галузей, стимулює збільшення робочих місць і інвестиційно-інноваційні процеси. Податки впливають на рівень і структуру сукупного попиту і за допомогою цього впливу можуть сприяти або перешкоджати виробництву. Від податків залежить співвідношення витрат виробництва і ціни товарів.

Види податків за суб'єктами:

У Росії існує трирівнева система:

· Федеральні податки, встановлюються федеральним урядом і зараховуються у федеральний бюджет;

· Регіональні податки, знаходяться в компетенції суб'єктів федерації;

· Місцеві податки, встановлюються і збираються місцевими органами влади.

Види податків за принципом цільового використання:

Маркуванням називають ув'язку податку з конкретним напрямом витрачання коштів. Якщо податок має цільовий характер і відповідні надходження ні на які інші цілі, крім тієї, заради якої він введений не використовуються, то такий податок називається маркованим. Прикладами маркованих податків можуть бути платежі до пенсійного фонду, фонд обов'язкового медичного страхування і ін. Всі інші податки вважаються немаркованими. Перевага немаркованих податків полягає в тому, що вони забезпечують гнучкість бюджетної політики - вони можуть витрачатися на розсуд державного органу за тими напрямками, які він вважає за необхідне.

Види податків за характером оподаткування:

· Пропорційні (частка податку в доході, або середня ставка податку з ростом доходу);

· Прогресивні (частка податку в доході з ростом доходу збільшується);

· Регресивні (частка податку в доході з ростом доходу падає).

Прогресивними. як правило, бувають прибуткові податки. Чим більший дохід індивіда, тим більшу його частину він змушений віддавати державі. Як правило, для стягування прибуткового податку встановлюється прогресивна шкала. Регресивні податки означають, що їх частка є вищою в доході понад бідної частини населення. Регресивний характер податку проявляється в тому випадку, якщо податок встановлений у фіксованому розмірі на одиницю товару. Тоді частка податку, що стягується в доход буде вище у того покупця, чий дохід менше.

Види податків в залежності від джерел їх покриття:

· Податки, витрати по яких відносяться на собівартість продукції (робіт, послуг):

o земельний податок;

o податок на користувачів автомобільних доріг, податок з власників транспортних засобів, збори за використання природних ресурсів;

· Податки, витрати по яких відносяться на виручку від реалізації продукції (робіт, послуг):

o експортні тарифи;

· Податки, витрати по яких відносяться на фінансові результати:

· Податки, витрати по яких покриваються з прибутку. що залишається в розпорядженні підприємств. До цієї групи належить частина місцевих податків: податок на перепродаж автомобілів та обчислювальної техніки, ліцензійний збір за право торгівлі, збір з операцій, що здійснюються на біржах, податок на будівництво об'єктів виробничого призначення в курортних зонах і ін.