Навіщо потрібна пенсійна реформа і що змінюється

Проводячи пенсійну реформу, влада розраховує уникнути бюджетного дефіциту Пенсійного фонду Росії. У ПФР попереджають, що якщо не вживати заходів, в середньостроковій перспективі буде неможливо зберегти прийнятний рівень пенсійного забезпечення громадян.

Справа в тому, що кількість пенсіонерів зараз перевищує кількість трудящих росіян. Пенсійна система побудована так, що працюючі громадяни роблять відрахування до Пенсійного фонду Росії, який перераховує з цих грошей належну суму пенсіонерам. Сьогодні в ПФР надходить менше грошей, ніж потрібно виділяти на пенсії. Різниця що лягає на плечі держави, яке компенсує її з бюджетних грошей.

Пенсійна реформа покликана цю різницю зменшити. Зокрема, за оцінкою Мінфіну, скорочення до нуля відрахувань в накопичувальну частину пенсії дозволить заощадити до 350 млрд бюджетних рублів за три роки. В цілому, на думку експертів, реформа повинна привернути увагу громадян до необхідності піклуватися про своїх пенсійних заощадження, а також підвищити стабільність пенсійної системи.

Втім, багато хто сходиться на думці, що в даний момент прогнозувати ефекти від реформування досить складно, але і не проводити зміни неможливо, враховуючи цикл демографічного спаду і не саму сприятливу ситуацію в економіці.

В рамках пенсійної реформи проводяться такі зміни:

1. Переглядається розмір накопичувальної частини пенсії для так званих «мовчунів» - людей, які не вживали ніяких кроків щодо формування накопичувального компонента своєї майбутньої пенсії.

2. Введена система співфінансування пенсій: на протязі десяти років учасник програми вносить до недержавного пенсійного фонду (НПФ) гроші, які фонд інвестує в різні фондові інструменти, за рахунок чого отримує прибуток на майбутнє фінансування пенсій. Держава подвоює розмір внесків на 100%.

Наглядом за діями НПФ займаються Мін'юст РФ, Мінфін РФ, ФАС РФ, ЦБ РФ і інші інстанції. Всі НПФ проходять ліцензування і мають свої нормативи розміщення пенсійних резервів та інвестування. На той випадок, якщо складається ситуація, коли фонд не може продовжувати свою роботу, кошти переводяться до Пенсійного фонду РФ протягом 3 місяців.

Важливим для громадян є питання успадкування пенсійних коштів. Тут є дві аспекти:

Якщо оцінювати ситуацію за вказаними трьома напрямками реформи, то на даний момент ситуація наступна. Фахівці відзначають незначний обсяг програми співфінансування - активність громадян невелика, дія програми продовжено на невизначений термін.

Основні зусилля влади спрямовані на опрацювання пенсійної формули, оскільки вона вкрай важлива для роботи пенсійної системи в довгостроковій перспективі і буде визначати розмір страхової частини пенсії громадян.

З чого складається пенсія

Майбутня пенсія працюючої людини складається з двох частин - страхової і накопичувальної. Сума формується з виплат вашого роботодавця, який вносить до Пенсійного фонду РФ щомісяця 22% від фонду оплати праці співробітника. Зараз ця сума розподіляється так: 16% йде в страхову частину, а 6% - в накопичувальну.

Страхова частина (16%) - це обов'язкова частина пенсії, виплату якої держава гарантує людині, яка досягла пенсійного віку. Поки ж людина працює, ця частина пенсії, по суті своїй, віртуальна. Тобто ці кошти просто враховуються на вашому рахунку, але самі гроші йдуть на виплати нинішнім пенсіонерам.

Накопичувальна частина (6%) пенсії є тільки у громадян молодше 1967 року народження. На відміну від страхової частини, це ваші особисті пенсійні гроші, тобто їх можна накопичувати і передавати у спадок.

Ще одна особливість накопичувальної частини пенсії - то, що ви можете нею керувати: або залишити в розпорядження державному Внєшекономбанку (ВЕБ), або довірити ці кошти недержавного пенсійного фонду (НПФ) або приватної керуючої компанії (КК).

Організація, яка буде керувати вашої накопичувальної частиною, отримує право інвестувати ваші кошти в цінні папери, що вважаються найбільш надійними, тобто з найменшими ризиками вкладення коштів.

З моменту введення дворівневої системи (зі страхової та накопичувальної частинами) громадянину надавалося право самостійно вирішити, що робити з накопичувальної складової своєї пенсії. Її можна було або не чіпати і довірити управління нею державі, або перевести в НПФ або вибрати приватну КК.

В цьому випадку ви довірили управління вашими пенсійними коштами державі. За фактом, цими грошима керує не сам Пенсійний фонд, а державна керуюча компанія - Зовнішекономбанк.

Таких громадян в нашій країні більшість. Згідно з дослідженням Фонду громадської думки (ФОМ). більше 50% респондентів, яким відомо про накопичувальної частини пенсії, ніяких дій з нею не робили, і тільки 10% перевели її в НПФ.

Якщо ви і тепер не хочете приймати рішень з цього питання, то ваша накопичувальна частина перетече в страхову складову (нагадаємо, вона являє собою «віртуальні кошти», накопичується в ПФР і розраховується в момент виходу людини на пенсію). Передбачалося, що станеться це в наступному році, але, швидше за все, терміни відсунуться.

Якщо ви вже давно перевели накопичувальну частину в НПФ або УК (недержавний пенсійний фонд або приватну компанію, що управляє), то вам зараз робити нічого не потрібно - ваші 6% залишаться при вас.

Отже, для вас розподіл між страхової та накопичувальної частинами пенсії не зміниться і як і раніше складе 16% і 6% відповідно.

Нагадаємо, що, вибираючи ту чи іншу КК або НПФ, ви тим самим робите усвідомлений «інвестиційний вибір» і отримуєте право раз на рік міняти вашого «управлінця», якщо не будете задоволені результатами його роботи.

Відзначимо при цьому, що результати діяльності керівників в кінцевому рахунку залежать від загальної ситуації на ринку, і їм аж ніяк не завжди вдається «переграти» інфляцію.

На даний момент у вас є можливість прийняти рішення про майбутнє накопичувальної частини пенсії. Ви можете або заявити про це бажання, або не робити ніяких кроків і тим самим «відправити» накопичувальну частину в страхову складову. Вибір залишається за вами. Ще раз підкреслимо, однозначної думки експертів щодо плюсів і мінусів того чи іншого кроку немає.

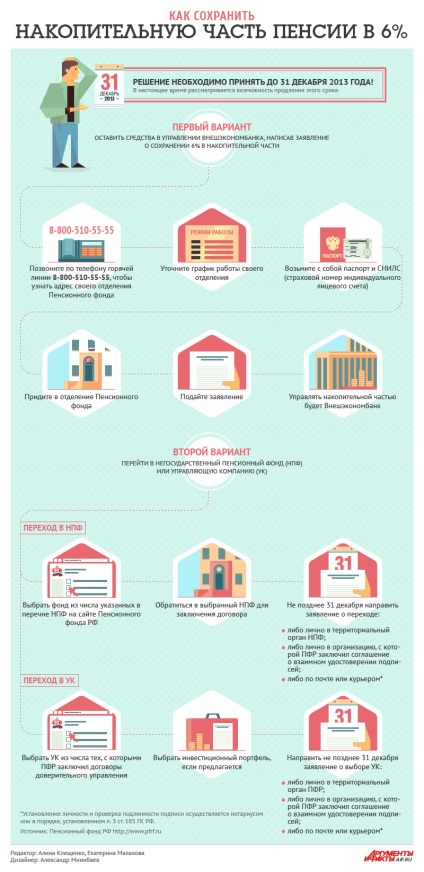

Для тих, хто вирішив діяти, існує кілька варіантів.

По-перше, якщо ви побоюєтеся недержавних фондів і приватних компаній і хотіли б, щоб держава - а саме, ВЕБ - і далі управляло накопичувальної частиною пенсії, вам необхідно подати заяву про це в ПФР. У ньому ви заявите про бажання зберегти 6% і передасте, таким чином, накопичувальну частину в управління Зовнішекономбанку.

По-друге, ви можете перевести цю частину в управління НПФ або вибрати приватну управляючу компанію. На ринку таких структур існує досить багато. Чи не промахнутися з вибором допоможуть списки організацій, з якими співпрацює ПФР, на сайті фонду. На додаток до цього постарайтеся при виборі компанії зібрати якомога більше інформації про неї з різних джерел.

Якими мають бути ваші дії по кожному з варіантів.

При цьому підкреслимо важливий момент, в поточній ситуації (коли розглядається можливість продовження терміну для прийняття рішення по накопичувальної частини) не слід панікувати і бігти в перший-ліпший фонд або управляючу компанію. Оцініть ситуацію, відстежуйте новини, почитайте думки експертів і зробіть осмислений вибір. У той же час і затягувати з прийняттям рішення з цього питання навряд чи варто.

Ми також вирішили дати докладні відповіді на деякі питання в серії наших публікацій:

Доступно про складне: в чому особливість програми співфінансування пенсій >>

Замість 2% - 0%. Навіщо владі йдуть на обнулення накопичувальної частини пенсії >>

Обнулення накопичувальної частини пенсій: за і проти >>

Є питання в рубрику «Питання-відповідь»? Задайте його прямо зараз!