Розрахунок і сплата податку на прибуток

Податок на прибуток передбачений для підприємницьких структур, які застосовують Осно. Він є одним з найбільших податків в Росії. Порядок його обчислення, сплати, звітності по ньому встановлені Податковим кодексом.

Для розрахунку податку до уваги приймаються не тільки доходи, а й витрати компаній, тобто обкладається чистий прибуток. Однак, не всі понесені витрати можна брати до уваги при обчисленні податкової бази. Законом визначено конкретні переліки прийнятих і не беруться до уваги витрат. Їх дотримання обов'язково.

По податку на прибуток встановлені різні звітні періоди, терміни сплати. Відрізняються і ставки в залежності від місцевості, в якій ведеться підприємницька діяльність, статусу господарюючого суб'єкта, виду економічної діяльності. Законом передбачені різні види звітності з податку на прибуток. Вона може представлятися як в повній, так і в спрощеній формі.

суть поняття

Податок на прибуток є прямим. Його розмір прямо залежить від кінцевого фінансового результату роботи фірми. Він нараховується на отриману підприємством чистий прибуток, тобто різницю між його фактичними доходами і понесеними витратами. Правила оподаткування прибутку організацій встановлені главою 25 НК РФ.

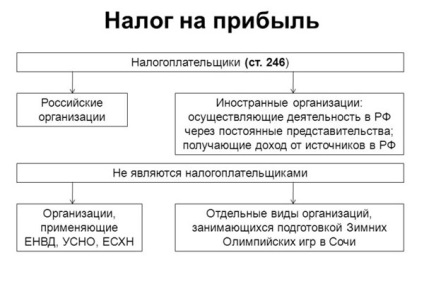

Хто є платником

Податок з прибутку платять всі компанії і бізнесмени, що працюють на території РФ. Однозначності в його величині немає, оскільки вона залежить від різних факторів. Стандартна ставка для господарюючих суб'єктів, які застосовують Осно, дорівнює 20% від чистого прибутку. В окремих випадках податок сплачується за ставками 9, 15, 30 відсотків.

Від цього податку звільнені фірми, що працюють на спеціальних режимах оподаткування, наприклад, ССО або ЕНВД. Для них податок з прибутку разом з ПДВ та майновим податком замінені на єдиний податок.

Для правильного розрахунку податку на прибуток до уваги необхідно обов'язково приймати не просто доходи (виручку), а й витрати. Як правило, він обчислюється поквартально.

Окремої уваги в оподаткуванні прибутку варто приділити індивідуальним підприємцям. Зазвичай такий статус вибирають громадяни, які бажають працювати самостійно на себе, без організації юридичної особи. Особливо, якщо планується діяльність у вільному режимі «фріланс» на дому, навіть без відкриття офісу.

Більшість видів діяльності, якою займаються ІП, підпадає під спрощений режим оподаткування. Тому у них немає проблеми з розрахунком податку з прибутку. Одержуваний дохід оподатковується за іншою системою.

При застосуванні УСН платник податків сплачує до бюджету 6% від своєї фактичної виручки або 15% з чистого прибутку. Працюючи на ЕНВД, бізнесменові державою ставиться певний податок, що вноситься до бюджету за ставкою 15%.

Для обчислення єдиного податку за ССО або ЕНВД не потрібно мати будь-якими спеціальними знаннями. Досить мати загальне уявлення про математичні розрахунки по найпростішим формулами. Ці режими запроваджені спеціально для спрощення оподаткування малого бізнесу.

Крім прибутку організацій та ВП податком обкладаються доходи звичайних громадян. Для них передбачено ПДФО. Його не варто плутати з податком на прибуток. Це два різних податку. Для більшої частини доходів громадян встановлено ставку 13%.

- заробітна плата, премії, інші винагороди, одержувані у роботодавця;

- прибуток від продажу дорогого майна;

- дохід від здачі в оренду нерухомості та ін.

В окремих випадках для фізичних осіб діють інші ставки ПДФО. Наприклад, виграші обкладаються 35-ма відсотками.

об'єкт оподаткування

Як об'єкт оподаткування виступає чистий прибуток, що отримується компаніями та ВП в результаті ведення своєї підприємницької діяльності. На відміну від фактичного доходу прибуток являє собою доходи фірми за вирахуванням понесених витрат на їх отримання.

Важливо знати, що не всі доходи і витрати беруться в розрахунок при визначенні податкової бази. Так, наприклад, доходи враховуються лише від основної діяльності і позареалізаційні.

До перших відносяться доходи від продажу продукції, виконання робіт або надання послуг, від реалізації майнових прав. До других - доходи, не пов'язані із здійсненням основної роботи, наприклад, відсотки за позиками, що видаються іншим підприємницьким суб'єктам.

Доходи і витрати підприємства

При розрахунку податку з прибутку в облік беруться доходи від акцизів і ПДВ. Доходом від реалізації є виручка компанії, отримана від продажу самостійно виробленої продукції або придбаних товарів, майнових прав. Для визначення виручки в розрахунок приймаються всі грошові надходження, виражені в натуральному вигляді.

Позареалізаційні - це доходи, не включені в список, поданий у ст. 249 НК РФ. Наприклад, доходи за відсотками з виданими кредитів, позик, від здачі в оренду майна, від участі в інших компаніях.

Розрахунок доходів проводиться за документацією податкового обліку, первинним і іншим документам, які підтверджують факт отримання фірмою прибутковості.

Окремі доходи не підлягають оподаткуванню. Їх список встановлений в ст. 251 НК РФ: внески до статутного капіталу, завдаток або заставу та ін.

Витрати, які вживаються в розрахунок, повинні мати документальне підтвердження і економічне обґрунтування. Вони класифікуються на дві групи: пов'язані з виробництвом і продажем продукції і позареалізаційні. Є перелік витрат, які не можуть враховуватися. Сюди відносяться, наприклад, витрати з погашення позик, дивіденди та ін.

Витрати з виготовлення і продажу продукції підрозділяються на прямі і непрямі.

Перелік перших визначено ст. 318 НК РФ:

- матеріальні;

- на оплату праці;

- нарахована амортизація та ін.

Непрямими визнаються всі витрати, не позначені в ст. 318 НК РФ і не відносяться до позареалізаційних.

Список позареалізаційних витрат визначає ст. 265 НК РФ:

Прямі витрати підлягають щомісячному розподілу на вартість виробленої продукції і залишки незасвідченою виробництва. Вони беруться до уваги для зниження величини податку в міру продажу товарів, здійснення сервісу, в вартості яких обліковуються згідно ст. 319 НК РФ.

Платникам податку на прибуток дано право самостійного визначення списку прямих витрат, які пов'язані з виготовленням. Він закріплюється в обліковій політиці фірми.

Непрямі витрати, понесені в звітному періоді, в повному обсязі відносяться до даного часу.

Витрати, наведені в ст. 270 НК РФ, не зменшують доходи підприємств. Їх список має закритий характер і ніяк не може тлумачитися розширено.

Ставки податку на прибуток і порядок розрахунків

Законом визначено мінімальну межу ставки, яка встановлюється суб'єктами - 13,5%. Отже, одночасно з платежами в федеральну скарбницю, нижня межа становить 16,5%, тобто 13,5% + 3%.

- фірми, що використовують у своїй діяльності працю інвалідів;

- компанії, що виробляють автомобілі;

- суб'єкти, що ведуть підприємництво в ОЕЗ;

- резиденти індустріальних парків і технополісів.

У Санкт-Петербурзі за такою ставкою обкладається прибуток резидентів ОЕЗ, господарюючих на її території. В основному в суб'єктах РФ податкова ставка знижується для окремих видів бізнесу.

Крім стандартної ставки, діють спеціальні ставки. За ним вся сума податку йде в федеральну скарбницю.

Вони встановлюються окремим компаніям з певним статусом і з особливих видів доходів:

Порядок розрахунку податку на прибуток зручно розглянути на наочному прикладі.

ТОВ «Самоцвіт» працює на ОСНО. За останній рік його виручка склала 5,6 млн. Рублів. Компанія понесла витрати в сумі 3,9 млн. Рублів.

Чистий прибуток ТОВ «Самоцвіт»: 5,6 - 3,9 = 1,7 (млн. Руб.).

З 1700 тис. Рублів необхідно сплатити податок. При ставці в регіоні ведення бізнесу рівній 18%:

У федеральну скарбницю

1700 * 3% = 51 (тис. Руб.)