Створення особистого пенсійного капіталу - це найважливіше завдання, яку людині потрібно вирішити в активний період своєї трудової діяльності. У всьому світі державні пенсії занадто малі, щоб людина могла комфортно жити по завершенні кар'єри.

У Росії ситуація особливо складна, тому що державна пенсія надзвичайно мала, і ситуація тільки погіршуватиметься. Якщо ви не хочете прийти до жебрацького існування по завершенню своєї кар'єри - обов'язково починайте пенсійне планування якомога раніше. І планомірно створюйте особистий капітал. Ставши зрілою людиною - ви будете мати тільки те, що створите самі.

Оцініть розмір необхідного вам пенсійного капіталу за допомогою «Правила чотирьох сотень»

Відразу дозвольте розвіяти два омани.

Перше. Багато хто думає, що пенсійне планування - доля зрілих людей. Це величезна помилка! Тому що до завершення кар'єри вам буде потрібно дуже великий капітал, розрахунки наведені нижче - і тому почати створювати його потрібно якомога раніше.

У розвинених країнах молода людина, почавши працювати - одразу ж відкриває свою програму пенсійних накопичень. Тому що він знає, що державна пенсія мала, а в зрілому віці він буде жити довго. І жити в цю пору життя він хоче добре, тому накопичує кошти для цього.

Тому, якщо вам 25-30 років - саме час планувати свої пенсійні накопичення. Якщо вам 35 і більше років - вам негайно потрібно відкрити програму пенсійних накопичень.

Друге. Люди помилково вважають, що у них немає ефективних фінансових інструментів для довгострокових накопичень, тому і не починають свої пенсійні накопичення. При цьому вони апріорі обмежують свій вибір тільки гривневими інструментами, запропонованими в Росії.

Однак світ глобальний, і росіянам вже давно доступні міжнародні фінансові інструменти. які ефективно вирішують задачу створення капіталу за рахунок регулярних внесків на тривалих відрізках часу. Використовуйте їх, щоб вирішувати свою найважливішу фінансову завдання.

Як розрахувати розмір потрібного вам пенсійного капіталу

Є два підходи до розрахунку необхідного вам пенсійного капіталу. Перший підхід заснований на наступній ідеї: до пенсійного віку людина створює накопичення, і далі живе на відсотки зі свого капіталу.

В пенсійне час людина використовує тільки ренту, що не витрачаючи сам капітал. Коли життєвий шлях людини буде завершено - капітал передається дітям. Цей підхід хороший тим, що передбачає необмежені за часом доходи: живи людина хоч двісті років, у нього незмінно будуть кошти для цього.

Другий підхід полягає в тому, що людина має намір повністю витратити свій пенсійний капітал, не передаючи його у спадщину. На етапі планування ми з клієнтом визначаємо, з якого віку і на який термін він хотів би забезпечити себе потоком пенсійного доходу, а також розмір цього доходу.

При такому підході коштів потрібно менше, ніж в першому випадку. І тому вирішити цю задачу буде легше. Однак тут є небезпека того, що людина може пережити свої гроші. І це - один з найсильніших пенсійних страхів літніх людей. Бо в такому разі у людини взагалі не буде коштів, щоб жити далі.

Давайте розглянемо, як вирішується завдання по створенню необхідних накопичень в кожному з цих випадків.

1. Жити на ренту, і передати капітал дітям

Уявімо сім'ю Ольги і Павла, які планують своє пенсійне майбутнє. Їм по 35 років, Павло заробляє 200.000 руб. в місяць, Ольга - 100.000 руб. в місяць. Тим самим їх сімейний дохід становить 5.000 дол. При курсі 60 руб. / Дол.

Прийнято вважати, що для комфортного життя на пенсії сім'ї необхідно 70% того доходу, який сім'я отримувала в активний час. Подружжя хотіли б відійти від справ у 60 років. Значить, з цього моменту нам потрібно забезпечити сім'ю доходом в 3.500 дол. Щомісяця в поточних цінах.

Однак потрібно врахувати, що до моменту виходу на пенсію подружжю ще 25 років, і весь цей час купівельна спроможність грошей буде падати через інфляцію. Якщо припустити, що щорічна інфляція в доларах США складе 3% річних, то за 25 років гроші подешевшають в 2,0938 раз, і тому сьогоднішня сума в 3.500 дол. Через 25 років буде еквівалентна за купівельною спроможністю сумі в 7.328 дол.

Це означає, що через чверть століття створений пенсійний капітал повинен забезпечити подружжю щомісячну ренту в 7.328 дол. Тоді ми вирішимо поставлену задачу для цієї сім'ї.

Яку прибутковість пенсійного капіталу ми будемо закладати в розрахунки? Зрілі люди не будуть ризикувати своїм капіталом, щоб не втратити його - інакше їм нема на що буде жити. Тому прибутковість буде невисокою, на сьогоднішній день безрисковую ставку прибутковості можна оцінити в 2,5% річних в доларах США.

У зроблених припущеннях легко розрахувати, якого розміру пенсійний капітал необхідний Павлу і Ользі. Якщо щомісячна рента становить 7.328 дол. То в рік подружжя повинні отримувати зі свого капіталу ренту розміром в:

7.328 * 12 = 87.936 дол.

Якщо прибутковість капіталу становить 2,5% річних, то для отримання цієї ренти необхідний капітал розміром в:

87.936 / 0,025 = 3.517.440 дол.

Далі постає найважливіше питання - скільки ж коштів необхідно почати економити подружжю щомісяця, щоб за решту 25 років до пенсійної пори створити необхідний капітал?

У зроблених припущеннях Павлу і Ользі потрібно протягом найближчих 25 років зберігати 4.010 дол. Щомісяця, щоб створити необхідний капітал - будь ласка, відкрийте лист 1 розрахунків до статті. Зрозуміло, що подружжя не зможе цього зробити, тому що їх сумарний сімейний дохід становить 5.000 дол. В місяць.

Тому ми продовжимо шукати прийнятне з точки зору бюджету рішення пенсійної завдання для цієї сім'ї. Припустимо, чоловік і жінка готові розглянути сценарій, коли вони працюють до 65 років, і хотіли б мати пенсійний дохід, еквівалентний за купівельною спроможністю поточної сумі в 1.500 дол. В місяць.

Тоді їм потрібно почати економити 1.286 дол. Щомісяця, і робити це протягом найближчих 30 років. В результаті вони створять капітал в 1.748.187 дол. Який забезпечить подружжя необхідної рентою, і потім капітал буде переданий дітям - розрахунки ви можете бачити на аркуші 2 розрахунків до статті.

Однак навряд чи подружжя зможе виконати і цей план, тому що він вимагає щомісячного заощадження понад чверть сімейного доходу. Це дуже висока норма заощаджень, зазвичай сім'ї рекомендується зберігати приблизно 10% від поточного доходу.

Припустимо, Павло і Ольга вирішили для створення свого пенсійного капіталу зберігати десяту частину свого доходу, тобто 500 дол. Щомісяця в найближчі 30 років. В результаті буде створений капітал в 679.699 дол. Який забезпечить подружжя довічної рентою розміром в 583 дол. В поточних цінах, далі капітал буде переданий дітям - будь ласка, відкрийте лист 3 розрахунків до статті.

Нагадаю, що у всіх розрахунках вище передбачається, що Павло і Ольга використовують тільки ренту зі свого капіталу, але не витрачають сам капітал. Давайте подивимося, яким буде рішення задачі, якщо чоловік і жінка готові витрачати свій капітал в пенсійне час.

2. Витрачаємо капітал в пенсійне час

Павло і Ольга створюють свій пенсійний капітал, і потім перетворять його в ренту. Наприклад, це можна зробити через покупку ануїтету - довічного, або на заданий термін. В такому випадку подружжя обмінюють свої заощадження на потік доходу, який буде їм чинити обумовлений час.

Припустимо, Павло і Ольга планують вийти на пенсію в 60 років, і хотіли б протягом наступних 20 років отримувати дохід, рівний 70% від їх поточного доходу. Якщо на фонд ануїтету нараховується 3% річних, то для вирішення цього завдання до 60-річчя подружжя необхідно створити капітал розміром в 1.308.319 дол. Щоб створити такий капітал, подружжю необхідно зберігати щомісяця 1.492 дол. Щомісяця протягом найближчих 25 років - будь ласка, відкрийте лист 4 розрахунків до статті.

Подружжю буде складно виконати цей план, оскільки він вимагає заощадження майже третини сімейного доходу. Тому давайте подивимося, яким може бути розмір пенсійного доходу сім'ї, якщо чоловік і жінка готові зберігати 10% свого поточного доходу, 500 дол. На місяць - аж до виходу на пенсію в 65 років.

При прибутковості в 8% на зберігати кошти через 30 років подружжя створять капітал розміром в 679.699 дол. Який забезпечити їх щорічної рентою в розмірі 3.770 дол. Щомісяця протягом наступних 20 років, що буде еквівалентно сумі 1.553 дол. Щомісяця в поточних цінах - будь ласка, відкрийте лист 5 розрахунків до статті.

І це - вже цілком працездатна стратегія, тому що сім'я цілком може дозволити собі зберігати десяту частину свого доходу аж до виходу на пенсію. І створений пенсійний капітал забезпечить подружжя рентою розміром в 30% від їх доходу в активний період.

Пенсійні питання

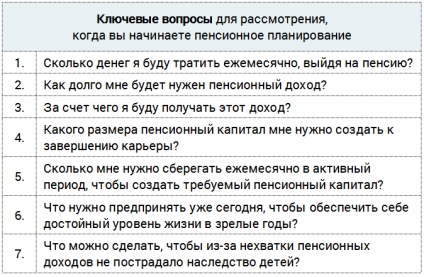

Спробуйте хоча б приблизно, для себе - відповісти на питання, пов'язані з плануванням свого фінансового майбутнього:

Чим раніше ви задумаєтеся над цими питаннями - тим простіше вам буде вирішити свою пенсійну завдання. Оскільки це непрості питання, скоріш за все на етапі пенсійного планування вам буде потрібна допомога фінансового радника.

Спеціаліст з фінансового планування підготує необхідні розрахунки, і допоможе вам вибрати оптимальне рішення з різних сценаріїв. Ймовірно, він також запропонує змінити структуру ваших активів, щоб змусити наявні активи працювати більш ефективно. Нарешті, досвідчений фахівець запропонує вам ряд ідей щодо збільшення або створення активів, що допоможе вам ефективніше вирішити свою пенсійну завдання.

Зрозумілим є одне. Пенсійна завдання складна, оскільки її розв'язання потрібен дуже великий капітал - ми бачили це на прикладі родини Павла і Ольги. Їм по 35 років, і зберігаючи по 10% свого доходу щомісяця протягом 30 років - вони зможуть замістити лише 30% свого поточного доходу на 20 пенсійних років.

Тому починайте пенсійне планування якомога раніше. Визначте розмір необхідного вам пенсійного капіталу, розрахуйте суму щомісячних інвестицій, необхідних для його створення, відкрийте і ведіть накопичувальний план для інвестування цих сум. Тоді ви створите потрібний капітал для комфортного життя в зрілі роки.

Якщо вам потрібна консультація з питань пенсійного планування -

будь ласка зв'яжіться зі мною.