Тепер розглянемо кожен з вищепредставленими пунктів більш докладно:

Страховим компаніям заборонено здійснювати ризиковані операції.

Банки працюють в основному з грошима клієнтів, а страхові компанії здійснюють довгострокові інвестиції.

Річний дохід від відсотків банку і страхової компанії, як правило, вище рівня річної інфляції. Але прибутковість в страховій компанії все ж вище ніж в банку.

Клієнт банку отримує заздалегідь обумовлений з банком процентний дохід від банківського депозиту, всю решту можливий прибуток від інвестування клієнтських грошей банк залишає собі. У страховій же компанії 85% прибутку від інвестованих коштів в обов'язковому порядку розподіляється між клієнтами.

До того ж, дохід від довгострокового інвестування часто вище, ніж від банківських операцій з оборотним капіталом клієнтів.

Процентний дохід, отриманий в банку, обкладається за кордоном податком (приблизно 30%). Доходи, отримані в страховій компанії (всі страхові виплати), не обкладаються податками, а зараховуються в повному обсязі на рахунок.

Банки проходять аудиторську перевірку один раз на рік. Причому, банк самостійно визначає свою аудиторську компанію на кожен календарний рік.

Страхові компанії щоквартально перевіряються державним страховим контрольним органом на предмет розміщення грошових коштів - їм заборонено здійснювати ризикові операції.

Крім накопичення коштів, страхові компанії страхують життя своїх клієнтів, а також втрату працездатності. Жоден банк такого захисту свого клієнта не дасть.

Після закінчення програми клієнт страхової компанії може залишити накопичені кошти і укласти договір з компанією на виплату йому довічної пенсії.

У разі смерті клієнта банку, спадкоємці можуть оформити спадщину на депозит не раніше, ніж через 6 місяців з дня його смерті, а також повинні заплатити відповідні збори (в більшості країн, близько 30% вкладу).

Страхові компанії виплачують спадкоємцям все накопичені кошти (внесення клієнтом кошти плюс прибуток від інвестицій), а також чітко встановлену додаткову страхову суму.

Спадщина - це ще один привабливий момент і різниця між державним пенсійним забезпеченням і страхової накопичувальною програмою.

Програми підбираються індивідуально, і тому страхувальник сам вибирає зручний для себе режим накопичень.

Страхові компанії можуть запропонувати такі хороші послуги, тому що обсяги і активи у них дуже великі. Вони мають достатні резерви і можуть залучати людей більш вигідними умовами, ніж інші фінансові інститути.

Використовуючи страхування з накопиченням, страхувальник може накопичити:

1.достаточную суму для того, щоб не потребувати на пенсії;

2.На освіту дітей;

3.на придбання квартири;

4.на добробут сім'ї;

5.просто надійно зберегти гроші.

Що страхувальник отримує в результаті:

1.разлічние варіанти страхового захисту в результаті нещасних випадків;

3.льготи по оподаткуванню;

5.гарантію вкладу як власність, що означає, що всі ваші гроші (внесок + відсотки) можете отримати тільки страхувальник або його спадкоємці. Всі ці позиції є істотні переваги перед банками.

Якщо людина поклала в банк $ 1000 і з ним відбувається нещасний випадок, то на цю $ 1000. він лікується. Якщо раптом його не стало, то його спадкоємці отримують $ 1000..

А якщо громадянин вклав $ 1000 в страхову компанію, то він має страховий захист відразу в $ 10 000 (сума вказана в якості прикладу. Вона залежить від загальної суми страхової програми). Якщо з ним щось трапляється, то всі розрахунки ведуться від кінцевої суми, тобто від $ 10 000. А якщо його не стало, то спадкоємці отримують $ 10 000.

Також в страховий захист можуть бути внесені додаткові послуги:

3.освобожденіе від сплати внесків у разі інвалідності;

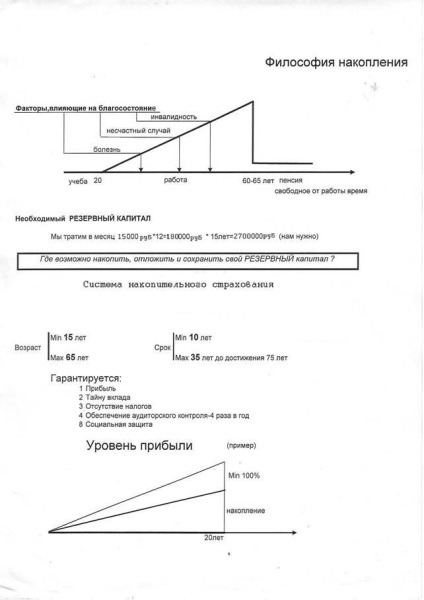

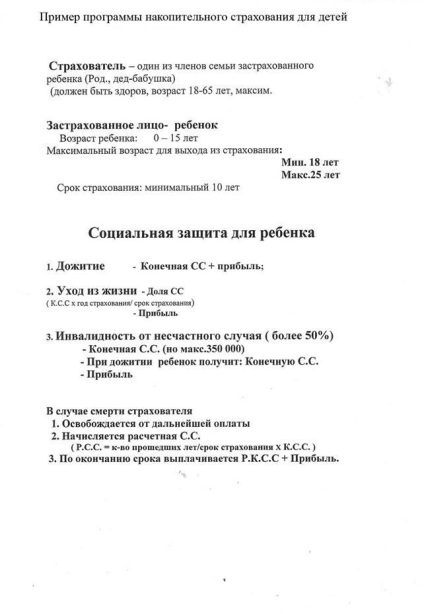

Приклад накопичувальної системи страхування

"Скільки потрібно відкласти грошей, щоб безбідно жити в пенсійному віці?

Скільки потрібно відкладати щомісяця (щорічно), щоб зібрати розраховану загальну суму? Розглянемо на прикладі.

Нескладні обчислення допоможуть в цьому розібратися. Розглянемо на наступному прикладі, що потрібно зробити, щоб отримувати щомісячну пенсію в розмірі 500 доларів.

Страхувальнику 40 років. У нього немає ніяких відкладених на пенсію засобів і він вирішив, що пора почати думати про майбутнє. Він хотів би припинити працювати через 20 років (коли йому буде 60) і отримувати щомісяця 500 доларів США.

Таким чином, його щорічні витрати після 60ти складуть:

Наступний крок - на скільки років розраховувати свої витрати?

Скористаємося статистичними даними (www.pensionline.ru) - "в середньому люди живуть на пенсії 15-20 років." [6]

Таким чином, розмір пенсійного фонду має дорівнювати:

$ 6,000 х 20 років = $ 120,000

Підемо далі - яким чином можливо накопичити таку суму грошей?

Найвідоміший і надійний спосіб - це регулярні відрахування від зароблених грошей. Скільки коштів потрібно відкладати щомісяця, щоб накопичити необхідну суму?

Отже, якщо попереду є 20 років. І необхідно накопичити $ 120,000.

Якщо страхувальник буде накопичувати гроші в надійній страховій компанії, або в банку, або в пенсійному фонді, то йому не слід розраховувати на високі процентні ставки. 3-6% річних, не більше. Однак, якщо страхувальник розмістить свої гроші на 20 років, то слід взяти до уваги капіталізацію. Її інакше називають восьмим чудом світу. При інвестуванні грошей на 20-30-40 років початкова сума втрачається в сумі відсотків, нарахованих на капітал!

Повернемося до розрахунків. Щоб накопичити $ 120,000 за 20 років необхідно:

Перший варіант - покласти одноразово певну суму на 20 років з тим, щоб ця сума разом з нарахованими відсотками перетворилася в $ 120,000.

Якщо розмістити ці гроші під 5% річних, знадобиться 45,000 доларів США. При такому інвестуванні через 20 років на рахунку накопичиться $ 120,000.

Другий варіант - щорічні перерахування на свій рахунок певної суми. В цьому випадку необхідно відкладати при тих же умовах 4,300 доларів на рік (або 358 доларів на місяць). Через 20 років на рахунку накопичиться $ 120,047.

Якщо до 60ти років на рахунку накопичиться така сума, її можна буде забрати, і кожен місяць витрачати звідти по 500 доларів.

Але страхові компанії пропонують інший варіант. Залишити ці гроші в компанії і укласти з нею договір на виплату довічної пенсії з цих коштів. У цьому випадку страхова компанія буде платити щомісяця навіть не по 500 доларів, а більше. І не 20 років, а ДОВІЧНО.

Якщо 60летній чоловік накопичив $ 120,000 і укладає договір на виплату довічної пенсії, він буде отримувати:

$ 9,255 - щорічно, або

$ 770 - щомісяця.

На 270 доларів більше спочатку запланованої суми!

Жінка при тих же умовах буде отримувати:

$ 8,050 - щорічно, або

$ 670 - щомісяця. "[7]

Перспективи ринку накопичувального пенсійного страхування в Росії

На даний момент за показником пенсійного страхування в нашій країні ми серйозно відстаємо від європейських країн. В середньому, даним видом страхування користується близько 14% з усіх власників полісів страхування життя. Важливо зауважити, що даний вид страхування отримав найбільш широке поширення в Москві і Московській області. Показник становить від 13 до 16% в залежності від регіональної складової.

У минулому році з ринку пішли дві знакові зарубіжні компанії: ING Life і «Фортіс Життя Страхування». Важливо відзначити, що клієнти цих двох страхових компаній не залишилися біля розбитого корита. Їх взяла під своє крило страхова компанія «Allianz РОСНО Життя». Решта представників лайф-сегмента страхового ринку не збираються здаватися як їхні іноземні колеги, і пропонують привабливі програми накопичувального пенсійного страхування життя з урахуванням всіх вимог клієнта в період кризи.

Слід зазначити, що людина, що вибирає для себе накопичувальну програму, знаходиться в виграшних умовах і стоїть перед широким спектром страхових продуктів. За останні 30 серйозних великих страхових компаній готові запропонувати свої пенсійні програми.

Незважаючи на всі позитивні моменти даного виду страхування, такий поліс підійде не всім. Розберемо конкретні випадки.

Почнемо зі старту життєвого циклу людини. Як тільки у нього з'явився дохід - у нього з'явилися зобов'язання перед собою і фінансово залежними від нього людьми (батьками, дітьми, дружиною або чоловіком, молодшими братами і сестрами).

Приклади розрахунків програм накопичувального пенсійного страхування

Чоловік, 25 років, вирішив відкрити програму пенсійного страхування для формування особистого пенсійного капіталу. Щоквартальний внесок буде дорівнює 10 000 (рублів, доларів США, євро), термін накопичення 20 років, виплата пенсії в 45 років.

Йому гарантована довічна пенсія в розмірі 4 708 (рублів, доларів США, євро) на місяць, або одноразова виплата 1 014 430 (рублів, доларів США, євро) після закінчення накопичувального періоду. Прогнозований фонд на початок виплати пенсії - більше 1 317 642 (рублів, доларів США, євро), а прогнозована пенсія - понад 6 115 (рублів, доларів США, євро) на місяць. Програма не включає гарантованого періоду виплат.

Програму набуває жінка 25 років. Щороку протягом 30 років вона робить страховий внесок в розмірі 1 000 долл. США. У підсумку до 55 років вона отримає або гарантовану одноразову виплату в розмірі 42 555 дол. США, або щорічну довічну ренту в розмірі 2 360 дол. США - при гарантованому періоді виплати ренти 10 років (в цей термін рента буде виплачуватися в будь-якому випадку, щоб що їх спіткало застрахованим).

У цій роботі я розглянула схему накопичувального страхування, його переваги та недоліки. І прийшла до висновку, що це дуже вигідна система для будь-якої людини. Кожному з нас необхідна гарантія в завтрашньому дні, а держава здатна забезпечити своїх громадян похилого віку тільки самим мінімумом, і накопичувальне страхування - один із способів забезпечити собі цю впевненість.

Адже переваги накопичувального страхування життя очевидні: страхувальник буде завжди мати гроші на прожиття. Що б з ним не сталося. Точніше, що б не сталося з його здатністю заробляти гроші. Заплативши невеликий, в порівнянні з необхідною сумою, внесок людина має значний фінансовий резерв на випадок втрати працездатності. І ближче до кінця активного життя, все заплачені внески, та ще й з прибутком, що дозволяє зберегти купівельну спроможність грошей, страхувальник отримає для додаткового забезпечення старості.

Список використаної літератури